фрс сша

ФРС Мысли по доллару и по золоту и Полюс Золоту

- 26 ноября 2025, 07:51

- |

www.bloomberg.com/news/articles/2025-11-25/hassett-emerges-as-frontrunner-in-trump-fed-chair-audition?srnd=homepage-americas

Пауэлл — глава ФРС до мая 2026г

Трамп хочет снизить ставку ФРС до 1%, т.к. каждый % снижения ставки экономит ФРС $360 млрд в год на обслуживании гос.долга.

Если это получится, то доллар будет слабым, а золото останется сильным.

Если это так — то победил в чистом виде политический выбор, Хассет с Трампом с 2016 года и, в общем-то, один из основных идеологов экономической политики Трампа… в том, или ином ее виде он зависим от Трампа.

Для ФРС это будет существенным ударом по институциональной независимости ФРС.

Пауэлл — глава ФРС до мая 2026г

Трамп хочет снизить ставку ФРС до 1%, т.к. каждый % снижения ставки экономит ФРС $360 млрд в год на обслуживании гос.долга.

Если это получится, то доллар будет слабым, а золото останется сильным.

( Читать дальше )

- комментировать

- 523

- Комментарии ( 0 )

На западных рынках новая волна оптимизма после вчерашних речей представителей ФРС

- 25 ноября 2025, 16:14

- |

🔹 Фьючерсы США растут перед ключевой статистикой

Рынок вновь закладывает более высокую (75–85 %) вероятность снижения ставки ФРС в декабре после заявлений главы Нью-Йоркского ФРС Джона Уильямса о росте рисков для рынка труда и ослаблении инфляционных угроз. На этом фоне 24 ноября индексы закрылись в плюсе: S&P 500 — 6 705,12 (+1,5 %), Nasdaq — 22 872,01 (+2,7 %), Dow Jones — 46 448,27 (+0,4 %).

🔹 Новая порция макроданных: фокус на потребление и инфляцию

Из-за шатдауна данные выходят с задержкой и отражают лишь сентябрь, что осложняет прогнозы. Потребительские расходы остаются ключевым драйвером, инфляция — устойчивой, а влияние “устаревших” цифр на решения ФРС вызывает вопросы.

🔹 Google и Meta сближаются в AI-гонке

Google начинает продвигать TPU-чипы для размещения в дата-центрах клиентов. Meta рассматривает крупную закупку, усиливая конкуренцию с Nvidia: Alphabet растёт на премаркете, Nvidia — под давлением.

🔹 Отчёты Dell и финал сезона отчётности

( Читать дальше )

Безработица растёт — начинается большой цикл роста облигаций

- 21 ноября 2025, 11:31

- |

📉 Безработица в США продолжает расти.

Что это значит для облигаций?

Американский рынок труда продолжает охлаждаться: свежие данные показали рост безработицы до 4,4%. Это всё больше подтверждает — экономика замедляется быстрее, чем прогнозировали регуляторы.

Для рынка облигаций это сильный позитивный фактор.

Вот почему.

🔹 Растущая безработица давит на политику ФРС.

Рост уровня безработицы запускает цепочку:

1️⃣ Снижение темпов найма2️⃣ Охлаждение потребительского спроса3️⃣ Снижение давления на цены4️⃣ Переход ФРС к более мягкой политике.

ФРС уже открыто говорит о замедлении экономического роста. И рост безработицы подтверждает, что ставка будет снижаться дальше.

🔹 Инфляция «застыла», но это временно.

Последние месяцы инфляция не падает так быстро, как ранее — мы наблюдаем плато, но это временный эффект:базовый спрос замедляется,рынок труда охлаждается,кредитная активность снижается.

Эти факторы с лагом пробьют текущую «стойкость» инфляции. А значит, препятствий для дальнейшего снижения ставки не останется.

( Читать дальше )

Институционалы захватили биткоин: как это изменит крипторынок навсегда. (Видео).

- 20 ноября 2025, 16:32

- |

Видео комментарий экспертов:

https://dzen.ru/video/watch/692004dd1cc2ee3c0b5c69bd?share_to=link

🪙

КРИПТОРЫНКА

💼1-й Фактор:

Два фактора, которые сегодня нам говорят, что времена безумного роста и внезапных обвалов на рынке крипто валют уходят в прошлое это Институциональные инвесторы и фонды и ФРС США.

Какое присутствие сейчас в крипто активах институциональных инвесторов, хэдж-фондов, инвест-фондов и крупных держателей крипто активов по сравнению с ритейл трейдерами (физ. лицами).

Вот актуальные данные (2025 год) о структуре присутствия институциональных инвесторов, хедж-фондов, инвест фондов, крупных держателей и ритейл трейдеров в крипто активах:

1.1 Институциональные инвесторы и фонды берут ситуацию под контроль.

— Более 55% хедж-фондов по всему миру имеют какую-то экспозицию к цифровым активам. Средний объём крипто-активов в портфеле таких фондов — около 7% от AUM, но у большинства это менее 2%.

— 124+ хедж-фондов прямого крипто-профиля, рост стратегий на квант/арбитраж и деривативы: опционы, фьючерсы, ETF.

( Читать дальше )

Интрига - вышел 2-й комментарий ФРС - нет согласия по ставке

- 20 ноября 2025, 09:36

- |

Видео комментарий про Bitcoin c учетом 2-го коммента ФРС.

https://dzen.ru/video/watch/691eb145dfd9403f39e6ab4b?share_to=link

Вчерашние комментарии ФРС по итогам октябрьского заседания показали раскол среди представителей — часть считала нужным снизить ставку ещё в декабре, но многие выступили за сохранение ставки на уровне 3,75–4% до конца года. Разногласия связаны с вопросами о замедлении рынка труда и устойчивой инфляции. Решение в декабре ещё не принято, и глава ФРС Пауэлл на пресс-конференции особо подчеркнул: декабрьское снижение ставки не является «предопределённым». Согласно протоколу, «многие» члены комитета считают, что дополнительных снижений в 2025 году не потребуется, а дальнейшие решения будут зависеть от новых данных и прогноза по рискам для экономики.CNBC также отмечает, что до сегодняшнего дня рынок ожидал гарантированного снижения процентной ставки в декабре, однако теперь вероятность такого шага, по оценкам, упала ниже 30%.

( Читать дальше )

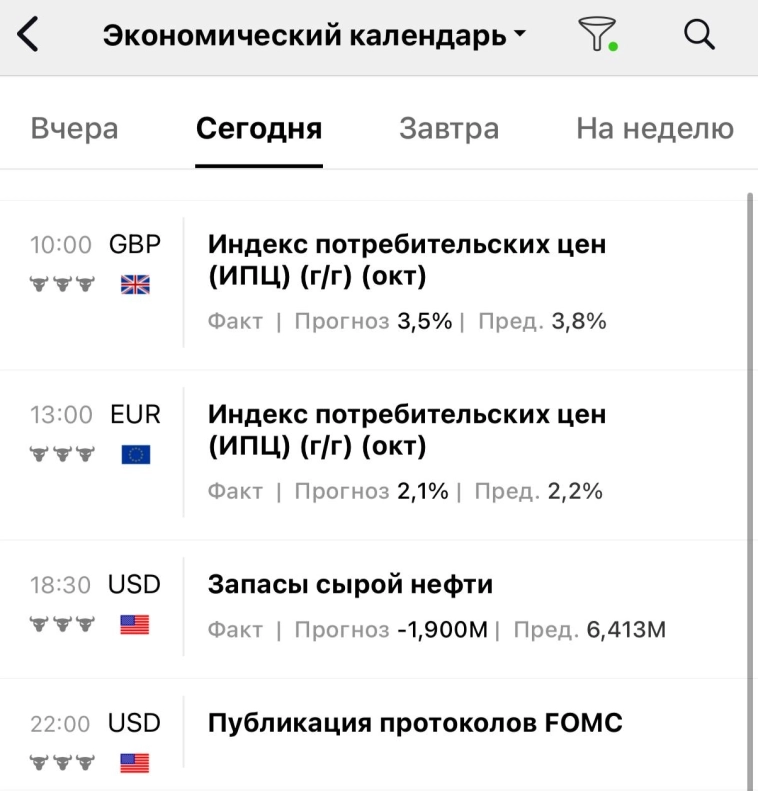

Важные инфляционные данные и протоколы FOMC

- 19 ноября 2025, 09:03

- |

Всем доброе утро 👋

Сегодня в повестке важные инфляционные данные и протоколы FOMC, это те события, которые могут задать тон рынку на ближайшее время.

Ключевое:

- Евро: ИПЦ еврозоны даже небольшое отклонение от прогноза даст сильную реакцию. Если инфляция ниже прогноза, евро получит поддержку. Выше давление сохранится.

- Фунт: ИПЦ Великобритании от результата будет зависеть настроение по риску в паре GBP.

- Нефть: запасы сырой нефти влияние нерегулярное, но резкий сюрприз может подхватить нефтяные активы и поддержать сырьевую валюту.

- Доллар: публикация протоколов FOMC главный триггер дня. Любые новые намёки на дальнейшую политику ставок быстро отразятся на DX, евро/доллар и золоте.

Что делаю я:

Смотрю структуру рынка и уровни. Для нас важна реакция цены на ключевых отметках: подтверждённый отскок или пробой сразу меняют приоритет.

Если протоколы окажутся «ястребиными», доллар вернётся в рост и это усилит продажи по евро. Если протоколы мягче ожиданий — то возможен откат доллара и рост рисковых активов.

( Читать дальше )

Кто будет следующим главой ФРС Снова про золото

- 18 ноября 2025, 21:36

- |

Трамп хочет снизить ставку ФРС до 1%

Так как каждый 1% снижения ставки — это экономия $360 млрд в год на обслуживании гос. долга.

В США завершился 1-й раунд собеседований с кандидатами на пост главы Федрезерва

Число кандидатов на пост следующего председателя Федеральной резервной системы в списке министра финансов США Скотта Бессента сократилось с 11 до пяти после серии собеседований,

Новым главой ФРС, вероятно, будет «голубь».

Т.е. у золота хорошие шансы на продолжение роста.

По их словам, в списке по-прежнему остаются два действующих члена совета управляющих ФРС — Мишель Боуман и Кристофер Уоллер, а также экономический советник Белого дома Кевин Хассетт, и Кевин Уорш, занимавший аналогичную должность в администрации президента США Джорджа Буша и позднее входивший в совет управляющих ФРС.

Кроме того, в списке остался главный инвестиционный директор направления активов с фиксированной доходностью BlackRock Inc. Рик Ридер, который, по словам источников, «впечатлил» Бессента на собеседовании.

( Читать дальше )

Под закрытие маркета в США, вышли первые комментарии от ФРС. маркет поменял настроение.

- 17 ноября 2025, 23:58

- |

Свежие комментарии Кристофера Уоллера, члена Совета управляющих ФРС США, в эфире CNBC касаются снижения ключевой ставки и будущей денежно-кредитной политики. Вот основные моменты:

Уоллер поддерживает дальнейшее снижение ставки, но призывает к осторожности на фоне противоречивых экономических сигналов. По его словам, поспешные действия, например, одномоментное снижение ставки на 75 базисных пунктов, могут привести к новым проблемам для экономики.

Он отметил, что рынок труда демонстрирует признаки ослабления, а инфляция всё ещё выше целевого уровня ФРС в 2%. Поэтому ФРС должна действовать по ситуации, реагируя на свежие данные по инфляции и занятости.

На сентябрьском заседании ФРС был одобрен первый с декабря 2024 года квартальный (0,25%) шаг вниз по ставке. В планах комитета ещё две такие меры до конца года. Уоллер считает, что выбранный темп — оптимальный, и не видит необходимости ускорять процесс.

Политика ФРС останется гибкой: “Вы всегда можете скорректировать её по мере поступления новых данных” — так он прокомментировал возможность дальнейших изменений в скорости и масштабах ухода от жесткой политики.

( Читать дальше )

Ястребиная ФРС, но мягкий доллар: почему EUR/USD стоит на месте

- 14 ноября 2025, 18:16

- |

Евро завершает неделю относительно спокойно: пара колеблется в узком коридоре 1,1630–1,1650, формально прибавив около 0,6% за неделю, сохраняя надежду на дальнейшее продвижение вверх. Статистика по еврозоне выглядит прилично, но валюта по-прежнему живёт за счёт слабости доллара, а не за счёт собственной силы:

ВВП еврозоны в 3 квартале вырос на 0,2% кв/кв, а годовой темп пересмотрен вверх до 1,4% с 1,3%. Торговый баланс в сентябре подскочил до 19,4 млрд против пересмотренных 1,9 млрд евро в августе — это уже не случайный всплеск, а возвращение структурного профицита, который многие списывали после энергетического шока. Но рынок игнорирует этот фундамент: в фокусе не столько экспортный механизм еврозоны, сколько глобальный аппетит к риску и премия за долларовую ликвидность.

Американская валюта провела неделю «на задней ноге», хотя риторика ФРС была почти демонстративно ястребиной. Хаммак из ФРБ Кливленда прямо говорит, что политика «едва ли рестриктивна» и что ставки должны оставаться на уровнях, реально давящих на инфляцию — фактически сигнал против снижения ставки уже в декабре.

( Читать дальше )

📈 Что может означать изменение баланса ФРС для рынков

- 13 ноября 2025, 15:11

- |

ФРС готовится снова расширить свой баланс. Это звучит масштабно, но влияние на рынки, вероятно, будет небольшим.

🪙 Что изменится

С 1 декабря ФРС прекратит сокращать запасы государственных облигаций. Ипотечные ценные бумаги по-прежнему будут погашаться, а полученные средства направятся в краткосрочные казначейские векселя. Это сохранит размер баланса примерно на том же уровне, поэтому ликвидность в системе не изменится.

🏦Почему следующим шагом станет расширение

По мере роста экономики США банкам потребуется больше резервов для поддержания стабильности. Если резервы упадут слишком сильно, рынки финансирования могут дать сбой, как это было в 2019 году. Поэтому ФРС планирует постепенно расширять свой баланс в 2026 году.

Большинство аналитиков ожидают покупок казначейских векселей примерно на $20 млрд в месяц, или $240 млрд в год, что незначительно по сравнению с тремя триллионами, добавленными в 2020 году.

💵 Почему это будет фейковое количественное смягчение (QE)

ФРС будет покупать краткосрочные казначейские векселя, а не долгосрочные облигации. Настоящее QE происходит, когда ФРС покупает долгосрочные облигации и убирает риск с рынка, что поднимает цены на активы. Покупка векселей лишь управляет ликвидностью внутри банковской системы и не предназначена для стимулирования рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал