тмк

ТМК показала неплохие финансовые результаты за 2 квартал - Промсвязьбанк

- 19 августа 2019, 13:57

- |

Скорректированная EBITDA группы ТМК во II квартале 2019 года выросла на 11% к предыдущему кварталу, до $195 млн, сообщила компания. Рентабельность по скорректированной EBITDA составила 15% против 14% кварталом ранее. Выручка ТМК выросла на 4% и составила $1,3 млрд. Чистая прибыль зафиксирована на уровне $57,8 млн против $45,1 млн кварталом ранее. Скорректированная чистая прибыль группы выросла в 1,8 раза, достигнув $67 млн.

ТМК показала неплохие финансовые результаты за 2 кв. 2019 года. Выручка компании росла на уровне темпов роста физических объемов реализации, а EBITDA показала более высокие темпы роста, улучшив показатели маржинальности. ТМК объясняет позитивную квартальную динамику улучшением показателей Российского дивизиона: его EBITDA выросла на 21% кв/кв. Зарубежные дивизионы продолжают демонстрировать слабость, компания не ждет улучшения в этом сегменте до конца года.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Отчетность ТМК подтверждает правильность решения о продаже IPSCO - Атон

- 19 августа 2019, 12:28

- |

В конце прошлой недели TMK представила хорошие финансовые результаты за 2К19. Совокупная EBITDA составила $195 млн (на 10% выше нашего прогноза), благодаря отличной динамике российского дивизиона, в котором EBITDA за квартал увеличилась на 21% кв/кв до $166 млн. В американском дивизионе EBITDA продолжила снижаться и составила $21 млн против $30 млн в 1К19 — сказалось уменьшение объема буровых работ и капиталовложений операторов месторождений. Отчетность подтверждает правильность решения о продаже IPSCO, но инвесторов настораживает ухудшение макроэкономических показателей в США: нет уверенности, что сделка будет закрыта по озвученным ранее параметрам ($1.2 млрд). В базовом сценарии мы считаем, что сделка состоится, и подтверждаем рейтинг акций ТМК ВЫШЕ РЫНКА. С учетом будущей продажи IPSCO бумаги торгуются по 4.3x EV/EBITDA (историческое среднее за пять лет — 5.4x).Атон

ТМК: текущая картина

- 17 августа 2019, 19:51

- |

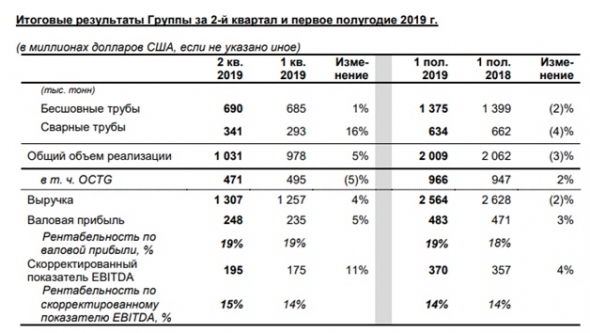

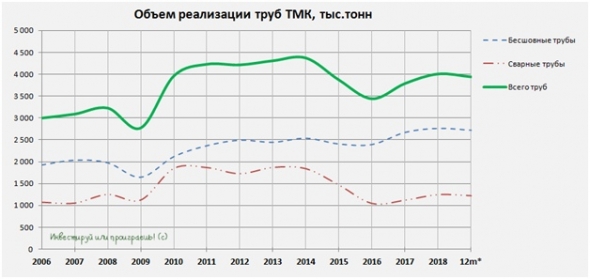

ТМК в минувшую пятницу представила финансовую отчётность по МСФО за 1 полугодие 2019 года:

Производственные результаты компании с января по июнь текущего года отметились снижением общего объёма отгрузки труб на 3% (г/г) до 2,0 млн тонн, причём падение было зафиксировано как в сегменте бесшовных труб (-3%), так и в сегменте сварных труб (-4%):

( Читать дальше )

Тема дня: ТМК +4%

- 16 августа 2019, 18:59

- |

За последнюю пятилетку инвесторы получили лучший полугодовой отчет компании!

Давайте взглянем:

В рублевом эквиваленте наблюдается незначительный рост основных показателей без особо выдающихся результатов, за исключением статьи «операционная прибыль», прибавившей в весе 21% — неплохо, когда основной вид деятельности приносит свои плоды.

По словам бывшего заместителя, а теперь — генерального директора компании бизнес в РФ принес более сильные результаты за счет высокого уровня продаж (безусловно, плюс менеджменту), жаль что Американский и Европейский дивизионы подкачали практически сместив результат на «нет».

Исходя из конференц колла, основным локомотивом останется по-прежнему российский дивизион за с чет усложнения проектов по добыче углеводородов и роста спроса на высокотехнологичную продукцию компании. Вполне логичная ставка – здесь без удивлений.

Остается дождаться 4 квартал2019, где, по идее решится, вопрос о продаже IPSCO, главного драйвера роста котировок ближайшего полугодия.

( Читать дальше )

ТМК - рассчитывает закрыть сделку по продаже IPSCO в 4 квартале 2019 года

- 16 августа 2019, 18:07

- |

Заместитель генерального директора ТМК по стратегии и развитию Владимир Шматович.

«Мы оптимистично настроены относительно закрытия сделки по продаже IPSCO в IV квартале»

ТМК продолжает работу с регулирующим органом США — Department of Justice.

«Работа ведется конструктивная, мы поддерживаем диалог и понимаем, что властям США нужно время, чтобы проанализировать все данные по сделке»

После закрытия сделки компания может пересмотреть стратегию, структуру долга и прочие моменты.

источник

Рынок не уверен, что ТМК сможет продать IPSCO за $1,2 млрд - Атон

- 16 августа 2019, 15:09

- |

TMK представила хорошие финансовые результаты за 2К19. Совокупная EBITDA составила $195 млн (на 10% выше нашего прогноза), благодаря отличной динамике российского подразделения, в котором EBITDA за квартал увеличилась на 21% кв/кв до $166 млн. В американском подразделении EBITDA продолжила снижаться и составила $21 млн против $30 млн в 1К19 – сказалось уменьшение объема буровых работ и капиталовложений операторов месторождений. Отчетность подтверждает правильность решения о продаже IPSCO, но инвесторов настораживает ухудшение макроэкономических показателей в США: нет уверенности, что сделка будет закрыта по озвученным ранее параметрам ($1.2 млрд). В нашем базовом сценарии мы считаем, что сделка все же состоится, и подтверждаем рейтинг акций ТМК ВЫШЕ РЫНКА. С учетом будущей продажи IPSCO бумаги торгуются по 4.3x EV/EBITDA (историческое среднее за пять лет — 5.4x).

· Консолидированная EBITDA выросла на 11% кв/кв до $195 млн (+10% к нашему прогнозу), рентабельность по ней увеличилась на 1 пп с уровня 1К19 до 14.9%, благодаря увеличению выручки на 4% до $1 307 млн.

( Читать дальше )

Авторы лучших комментариев получат по 500 руб

- 16 августа 2019, 12:47

- |

Сегодня есть возможность исправиться:

Авторы лучших комментариев к отчетам En+ и ТМК получат денежный приз)

Вперед, друзья!:)

https://smart-lab.ru/forum/ENPL

https://smart-lab.ru/forum/TRMK

Трубная Металлургическая Компания (ТМК) – мсфо 6 мес 2019г

- 16 августа 2019, 11:15

- |

Трубная Металлургическая Компания (ТМК) – рсбу/ мсфо

1 033 135 366 акций http://fs.moex.com/files/12122

Free-float 34,8971% https://www.tmk-group.ru/Share_capital_structure

Капитализация на 16.08.2019г: 57,008 млрд руб

Общий долг 31.12.2016г: 145,415 млрд руб/ мсфо 232,750 млрд руб

Общий долг 31.12.2017г: 178,060 млрд руб/ мсфо 265,104 млрд руб

Общий долг 31.12.2018г: 205,252 млрд руб/ мсфо 290,866 млрд руб

Общий долг 31.03.2019г: 197,958 млрд руб/ мсфо 285,721 млрд руб

Общий долг 30.06.2019г: 198,296 млрд руб/ мсфо 279,534 млрд руб

Выручка 2016г: 143,462 млрд руб/ мсфо 222,570 млрд руб

Выручка 6 мес 2017г: 87,028 млрд руб/ мсфо 118,654 млрд руб

Выручка 2017г: 184,726 млрд руб/ мсфо 256,023 млрд руб

Выручка 6 мес 2018г: 107,298 млрд руб/ мсфо 156,103 млрд руб

Выручка 2018г: 211,165 млрд руб/ мсфо 319,399 млрд руб

( Читать дальше )

ТМК - скорр показатель EBITDA вырос на 4% в 1 п/г

- 16 августа 2019, 10:21

- |

Финансовые результаты

- Выручка за 2-й квартал 2019 г. выросла на 4% по сравнению с предыдущим кварталом и составила 1 307 миллионов долларов США

- Скорректированный показатель EBITDA во 2-м квартале 2019 г. вырос на 11% по сравнению с предыдущим кварталом и составил 195 миллионов долларов США

- Рентабельность по скорректированному показателю EBITDA выросла на 1 п.п. и составила 15% во 2-м квартале 2019 г.

- Чистый долг на 30 июня 2019 г. составил 2 641 миллион долларов США, что было обусловлено главным образом укреплением обменного курса рубля по отношению к доллару США

Результаты за первое полугодие 2019 г. по сравнению с первым полугодием 2018 г.

( Читать дальше )

ТМК - прогноз финансовых результатов за 2 квартал - Атон

- 14 августа 2019, 11:33

- |

Мы прогнозируем, что выручка составит $1 268 млн (+1% кв/кв), EBITDA — $177 млн (+1%), а рентабельность EBITDA — 14% (без изм. кв/кв). Если говорить о дивизионах, мы ожидаем, что Российский дивизион опубликует сильные показатели — $150 млн EBITDA (+9% кв/кв) благодаря хорошей динамике поставок труб большого диаметра и OCTG. Это должно помочь нивелировать более слабую динамику Американского дивизиона, EBITDA которого должна составить $18 млн (-40% кв/кв). Динамика Европейского дивизиона должна остаться стабильной — мы прогнозируем EBITDA на уровне $9 млн. Мы имеем рейтинг ВЫШЕ РЫНКА по ТМК, которая сильно выиграет от закрытия сделки по продаже Американского дивизиона (ожидается к концу 2019).Атон

Телеконференция: 16 августа, 14:00 по Лондону/ 16:00 по Москве, набор, Великобритания: +44 2071 943759 / Россия: +7 495 646 9315, ID: 28936792#.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал