тмк

Акции ТМК выросли на 35%? Есть ли ещё потенциал роста?

- 31 июля 2021, 11:38

- |

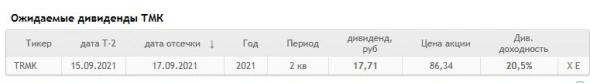

Совет директоров металлурга сегодня рекомендовал дивиденды за I пол. 2021 г. в размере 17,71 руб. за акцию. Текущая дивидендная доходность составляет 17,94%. Дата закрытия реестра для получения дивидендов назначена на 17 сентября 2021 г.

Акции ТМК на рекордные дивиденды отреагировали вертикальным ростом более чем на 36%. Я успел себе купить по 85 руб. на 5% от портфеля, фиксировать прибыль будут в понедельник, думаю котировки могут ещё вырасти. В пятницу уже большинство участников скорее всего не следили за рынком, новости вышли за 1,5 часа до закрытия основной торговой сессии.

Кроме того, в прошлый раз, когда ТМК рекомендовала дивиденды в размере 9,67 руб., акции выросли до текущих значений, сейчас дивиденды почти в 2 раза больше. Исходя из этого, думаю ещё есть потенциал, где-нибудь до 120-130 руб.

Одно мне не понятно, от куда у ТМК деньги? Взяли со счетов ЧТПЗ после того, как купили её? Общая сумма рекомендованных дивидендов составила 18,3 млрд руб., на момент I кв. 2021 г. по МСФО денежных средств на счетах было около 45 млрд руб. Вроде всё ок? – но долг то группы после консолидации с ЧТПЗ составляет 350 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Акции ТМК +37%. Куда дальше?

- 31 июля 2021, 09:00

- |

Добрый день дорогие читатели. В данной статье хотел бы рассказать и оценить рост бумаг ТМК.

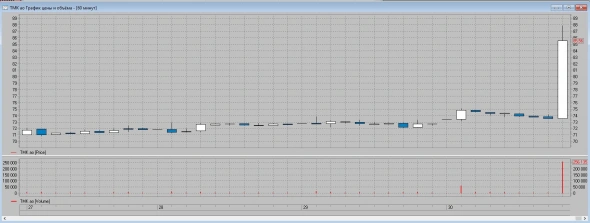

Вчера 30.07 в ходе торгов на ММВБ акции доходили до отметки в 101р. Закрыли по 99,7р. или 37,18%.

Что произошло?

29.07 в 14:43 по мск времени, вышла новость

2.2 Дата проведения заседания совета директоров эмитента: 30.07.2021.

2.3 Повестка дня заседания совета директоров эмитента:

1. О рекомендации по выплате промежуточных дивидендов за 6 месяцев 2021 года.

2. О созыве внеочередного общего собрания акционеров ПАО «ТМК».

Источник: E-disclosure

30 июля выложили решение в 17:02 по мск.

1. Рекомендовать внеочередному общему собранию акционеров Общества принять решение о выплате дивидендов по результатам полугодия 2021 отчетного года в денежной форме в размере 17 рублей 71 копейка на одну обыкновенную акцию Общества (номинальной стоимостью 10 рублей каждая) в общей сумме 18 296 827 331 рублей 86 копеек за счет чистой прибыли по результатам полугодия 2021 отчетного года, а также за счет нераспределенной прибыли прошлых лет.

( Читать дальше )

Здравствуйте, я Ваша тетя или 400 кг сахарного песка (пост 166)

- 30 июля 2021, 22:32

- |

Мы же держали ТМК, которые купили перед отсечкой. А утренняя группа что-то знала, по-видимому.

Тем не менее наши участники сумели заработать и на сегодняшнем росте ТМК. Лично я мог прозевать этот рост бумаг, так как уходил с 17-00 красить решетки на нашем дачном домике. Придя перед закрытием дневной торговли

, участники посоветовали мне обратить внимание на рост акций ТМК. Решение созрело мгновенно. Вот скрин:

Лично мне удалось продать 125 лотов или 1250 бумаг ТМК. Получил чистыми 20 000 рублей. Или в сахарном песке это 400 кг. Это хорошая добавка к пенсии пенсионеру.

( Читать дальше )

Прозевал новость по супердивидендам в ТМК и не успел к росту

- 30 июля 2021, 21:03

- |

Сегодня в ТМК можно было сказочно обогатиться на новости об объявлении огромных дивидендов.

Как раз тот случай, когда день год кормит.

И если у аграриев там всё понятно, это страда, то в трейдинге всё очень неожиданно может быть.

Сегодня можно было неограниченным капиталом на миллионы не то что рублей, даже в многие миллионы долларов заходить в ТМК и заработать баснословную прибыль.

Лично я прозевал. Ушёл на приём пищи в аккурат перед новостью. Как вернулся и глянул на котировки меня всего передёрнуло, я прозевал такой выгодный момент, который бывает всего пару-тройку раз в году. В догонку влезать не стал, потому что понимал, что накуканят на эмоциях, сдержался.

Передо мной как раз в эти дни стояла задача, что мне делать, пытаться ли трейдинг сделать полностью профессией, то есть всё время торгов быть наготове, не отходить от компа, лишь в туалет по крайней необходимости, на приёмы пищи не уходить, а скажем термосы для питья и еды заранее готовить, чтобы есть прямо перед экраном терминала — всё для того, чтобы не пропустить важный сигнал для входа.

Ну что же ты поделаешь, ну как же так, как же так! Как я мог это прозевать!

С одной стороны много дней может быть вхолостую, когда целый день сидишь за терминалом, и всё всухую, просто напрасная трата времени. Ведь ни на что нельзя отвлекаться. Неужели ради вот таких дней, как сегодня придётся сидеть и безвылаздно проводить время перед терминалом в ходе торгов?

Неужели всегда караулить выходы отчётностей и решения совета директоров?

Просто времени убивается до фига, но вот один такой день может все затраты за целый год окупить.

Вот скажем, что делать? Теперь, когда такой день прозевал. Следующее такое событие может наступить только через полгода. Теперь что, можно уже и не сидеть безвылаздно перед терминалом?

Ещё проблема, что с людьми общаться не умею, не умею ладить с людьми, и видимо поэтому нет круга общения с коллегами-трейдерами.

Нужно мне решать. Либо полностью посвящать себя трейдингу, сделать это своей профессией, либо не ныть, что пропускаешь сигналы, но в таком случае нужно уметь зарабатывать чем-то другим. Сегодня кстати вспоминал, как хорошо на заводе было, при всех тяготах наёмного труда, в социальной ячейке общества, в кругу таких же работяг, как и сам.

Что же делать? Так представляю, что я начну неотрывно быть за терминалом, что это моя работа, что любому могу сказать, что я работаю, кто захочет меня оторвать от терминала, скажем: сходи за хлебом, всё равно без дела сидишь. Но для этого надо так поставить себя и показать такие результаты, чтобы домашние на цыпочках ходили, понимая, что вот он — кормилец. Теперешний же я, таковым не являюсь.

То есть надо определяться. Обидно, что следующий такой случай ещё не скоро будет. И получается теперь, что толку, если я буду сидеть не отходя ни на минуту, раз следующий такой по значимости сигнал будет ещё не скоро?

( Читать дальше )

Дивиденды ТМК составят ₽17,71 на акцию

- 30 июля 2021, 17:31

- |

Дивиденды по результатам полугодия 2021 отчетного года — 17,71 рублей на одну обыкновенную акцию

в общей сумме 18 296 827 331 рублей за счет чистой прибыли по результатам полугодия 2021 отчетного года, а также за счет нераспределенной прибыли прошлых лет.

Дату, на которую определяются лица, имеющие право на получение дивидендов, — 17 сентября 2021 г.

ВОСА - 03 сентября 2021 г.

закр реестра ВОСА - 10 августа 2021 г.

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

📈ТМК растёт на 18% после рекомендации дивидендов

- 30 июля 2021, 17:09

- |

1. 1. Рекомендовать внеочередному общему собранию акционеров Общества принять решение о выплате дивидендов по результатам полугодия 2021 отчетного года в денежной форме в размере 17 рублей 71 копейка на одну обыкновенную акцию Общества (номинальной стоимостью 10 рублей каждая) в общей сумме 18 296 827 331 рублей 86 копеек за счет чистой прибыли по результатам полугодия 2021 отчетного года, а также за счет нераспределенной прибыли прошлых лет.

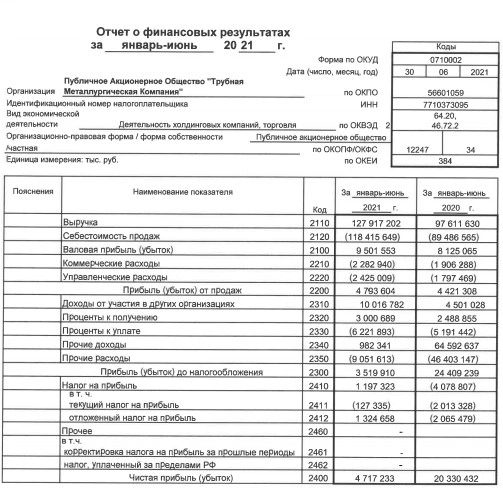

Прибыль ТМК 1 п/г РСБУ снизилась в 4,3 раза

- 30 июля 2021, 12:41

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1716647

Совет директоров ТМК рассмотрит вопрос о дивидендах 30 июля

- 29 июля 2021, 18:09

- |

2.3 Повестка дня заседания совета директоров эмитента:

1. О рекомендации по выплате промежуточных дивидендов за 6 месяцев 2021 года.

2. О созыве внеочередного общего собрания акционеров ПАО «ТМК».

Интерфакс – Сервер раскрытия информации (e-disclosure.ru)

Самые интересные точки входа сегодня

- 29 июля 2021, 06:27

- |

Вчера я писал в своем телеграм-канале, что наш Российский индекс вернулся в свой растущий канал и теперь, пока он там, я не могу смотреть на рынок никак иначе, кроме как по-бычьи. Но раз уж рынок ведет себя так, то давайте рассмотрим наиболее интересные моменты, которые сформированы на сегодняшний день:

- ВТБ. Про свое, крайне позитивное, отношение к ВТБ я писал уже много постов. Я считаю, что там идет смена глобального тренда, именно поэтому я держу акции банка и никуда из них не выходил, даже на коррекции. Банк мне интересен. Но сейчас, кто купить еще не успел, сформирована точка входа.

- Полюс-Золото.

Вчера еще до результатов заседания ФРС, была сформирован возврат в диапазон по Полюс Золоту, что является для меня сигналом на рост. Но пока ФРС не выдало своего решения, шахматка сложена не была. Теперь мы все с вами знаем, что става осталась на неизменном уровне, и золото реагирует. Оно отталкивается от уровня 1800$. И по всей видимости будет расти. А отсюда и точка входа по «Полюсу» кажется совсем логичной.

( Читать дальше )

Ассоциация Русская Сталь призывает правительство оперативно начать вести переговоры по защите интересов отечественных экспортёров

- 15 июля 2021, 17:18

- |

Включение металлургического сектора в охват пограничного углеродного регулирования ЕС может оказать существенное негативное влияние на развитие отрасли.

Уже сейчас очевидно, что проведение расчетов по сложной европейской методологии и обязательная внешняя верификация выбросов может стать серьёзным административным барьером для поставок в ЕС.

Ассоциация считает высокой вероятность того, что после принятия мер торговые партнеры ЕС инициируют процедуру разрешения споров ВТО в целях отмены регулирования. Даже в случае победы в споре и отмены углеродного сбора, бизнес понесет невосполнимые потери и, что самое важное, утратит позиции на высоконкурентном рынке, восстановить которые полностью будет невозможно даже в долгосрочной перспективе.

Членами Ассоциации в настоящее время являются: ООО «ЕвразХолдинг», ПАО «НЛМК», ПАО «ММК», АО «ОЭМК» (ООО УК «Металлоинвест»), ПАО «Мечел», АО «ОМК», ПАО «Северсталь», ПАО «ТМК» и ООО УК «ПМХ».

Ассоциация «Русская Сталь» — Позиция Ассоциации «Русская Сталь» в связи с публикацией предварительного доклада Еврокомиссии по трансграничному углеродному регулированию (russtal.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал