татнефть

Деньги жгут карман или жажда инвестора

- 30 октября 2018, 21:20

- |

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 40 )

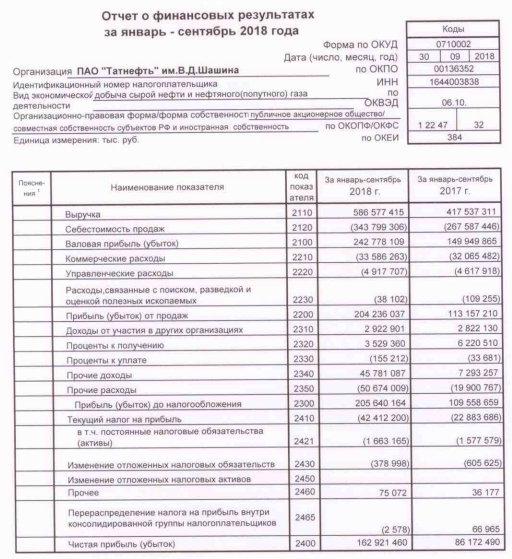

Татнефть - чистая прибыль по РСБУ за 9 месяцев выросла в 1,9 раза, до 162,9 млрд руб

- 30 октября 2018, 10:57

- |

Выручка выросла на 40,5% в годовом выражении, до 586,577 миллиарда рублей. Валовая прибыль составила 242,778 миллиарда рублей, увеличившись в 1,6 раза.

https://disclosure.skrin.ru/docs/3a75f08b70fe444c8a7d0fb044908930/

Татнефть - самая щедрая дивидендная история в российском нефтегазовом секторе - Атон

- 26 октября 2018, 17:51

- |

В 2018 году капитализация компании составит $24 млрд. Согласно сценарию низких цен стоимость компании ожидается на уровне $31 млрд. Оптимистичный сценарий, при котором цены на нефть будут высокими, подразумевает капитализацию компании на уровне $50 млрд.

Недавно «Татнефть» представила особенно оптимистичную «Стратегию 2030». Мы проанализировали планы компании и скорректировали нашу модель, принимая во внимание в том числе повышение прогнозов по цене на нефть и ослабление курса рубля. В результате мы повышаем нашу целевую цену до $79 за GDR с $60 ранее, сохраняя рекомендации «держать» по обыкновенным и привилегированным акциям.

Нас впечатлили амбициозные планы роста добычи, но наш прогноз FCF оказался более консервативным по сравнению с оценками компании. «Татнефть» предлагает самую щедрую дивидендную историю среди российских нефтяных компаний, но при этом торгуется с самыми высокими стоимостными мультипликаторами.

Мы пересмотрели нашу модель по «Татнефти», используя новые важные параметры из ее «Стратегии 2030», представленной в конце сентября. Мы также учли новый профиль добычи, предполагающий CAGR 3.4% до 2025, главным образом, благодаря более агрессивным планам добычи сверхвязкой нефти, но также и за счет пересмотра плана капзатрат. Кроме того, наша модель претерпела значительные изменения из-за более высоких прогнозов по ценам на нефть ($70/барр. Brent в долгосрочной перспективе) и ожиданий более слабого рубля. Это побудило нас повысить целевую цену до $79/GDR (863 руб. за обыкновенную и 604 руб. за привилегированную акцию), но мы сохранили рекомендации «держать» по всем вышеупомянутым классам акций «Татнефти».

История роста, несмотря на стареющие запасы, фокус на высоковязкую нефть…

( Читать дальше )

Экспортеры в фокусе. Роснефть, Лукойл, Газпром в числе фаворитов - Атон

- 24 октября 2018, 15:43

- |

Мы встретились с десятью крупнейшими российскими институциональными инвесторами в Москве, чтобы поделиться нашими взглядами на российский рынок акций. Мы также воспользовались случаем, чтобы услышать мнения управляющих российских фондов о текущей ситуации на рынке и их мысли по конкретным секторам и отдельным компаниям. В данном отчете мы представляем наши основные выводы.АТОН

Экспортеры в приоритете, опасения санкций сохраняются, рубль под давлением

Российские институциональные инвесторы по-прежнему обеспокоены новыми антироссийскими санкциями со стороны США, которые все еще могут быть введены до конца года. Опасения несколько ослабли после того, как официальные представители правительства США заявили, что Сенат вряд ли сможет перейти к следующему раунду санкций до ноябрьских выборов. Это ставит рубль под серьезную угрозу дальнейшего ослабления к концу года, что будет усугубляться вероятными санкциями в отношении российского суверенного долга. В этой неустойчивой среде все фонды, кроме одного, предпочитают делать упор на экспортно-ориентированные секторы (нефть и газ, металлы и добыча) и снижать вложения в секторы, направленные на внутренний рынок (финансы, электроэнергетика, розничная торговля и телекоммуникации).

Нефть и газ: выше индекса, ROSN, LKOD и OGZD в числе фаворитов

( Читать дальше )

Цель по бумагам Роснефти до конца года - 500 рублей - Русс-Инвест

- 22 октября 2018, 17:45

- |

Нашим рынком активно движет укрепление российской валюты и мощное движение нефтяных котировок. Как и предполагал ранее, ожиданий цены выше 100 долларов на «черное золото» не оставит себя долго ждать. В приоритете покупки акций нефтегазового сектора («ЛУКОЙЛ», «Газпром», «Роснефть», «Татнефть», «НОВАТЭК»).

Торговая рекомендация: Покупаем акции «Роснефти» от нынешних ценовых уровней, сильная просадка бумаги после выплат дивидендов не была отыграна даже на половину, высокие цены на нефть, также, как подспорье для роста бумаги, рекомендую активные спекуляции от цен 465-470р., цель до конца года 500р., но не забываем про стопы.Сумин Степан

ИК «РУСС-ИНВЕСТ»

Татнефть - маленький гигант большой нефтянки - Финам

- 22 октября 2018, 12:21

- |

Благодаря росту экспортных цен и ослаблению курса рубля во 2 квартале, «Татнефть» по итогам полугодия значительно увеличила финансовые показатели.

Компания пересмотрела дивидендную политику, подняв минимальную величину дивидендов до 50% от чистой прибыли.

Новая Стратегия развития Группы «Татнефть» до 2030 г. предполагает рост объемов добычи нефти на треть от текущего уровня при 100% восполнении запасов. Достижимость этих целей вызывает сомнения ввиду ограниченной ресурсной базы.

В качестве версии: рост котировок также мог поддерживаться целенаправленной скупкой акций группой «Сафмар» и банком «Ак Барс».

Капитализация «Татнефти» к настоящему времени превысила рыночную стоимость «Сургутнефтегаза» и близка к цене «Газпром нефти», при том, что ее добыча осталась меньше в 2 и 3 раза соответственно.

( Читать дальше )

Роснефть - ставка на рост чистой прибыли - АТОН

- 16 октября 2018, 19:16

- |

Ставка на рост чистой прибыли

Наш последний апдейт по Роснефти в феврале 2018 делал акцент на самом высоком ожидаемом росте чистой прибыли среди нефтяных компаний РФ в 2018 году. Однако дальнейший рост цен на нефть и ослабление рубля оправдывает наши ожидания гораздо более сильного роста – в 2.5x раза г/г до $9.5 млрд (+32% против нашего предыдущего прогноза) в 2018. Это превращает Роснефть в привлекательную дивидендную историю, обеспечивающую дивидендную доходность около 6% по итогам 2018. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для Роснефти и повышаем нашу целевую цену до $8.5 за GDR (с $6.8 ранее) после обновления нашей модели с учетом новых макропараметров и параметров налогового маневра, а также ускоренного восстановления объемов добычи нефти компанией.

Модель пересмотрена с учетом новой цены на нефть и налоговых параметров

Мы обновили нашу модель Роснефти с учетом новых прогнозов Brent и рубля, которые существенно отличаются от тех, которые мы использовали ранее – $70/барр. Brent и 60 руб. за $ в долгосрочной перспективе. Кроме того, мы учли большой налоговый маневр (БНМ), одобренный Госдумой в июле этого года. Мы подробно проанализировали БНМ месяц назад в нашем отчете «Российские нефтяные компании: Налоговый маневр: такой, какой есть» (свяжитесь с нами, если Вы хотите получить этот интересный и полезный отчет, в котором мы излагаем механику БНМ). БНМ предполагает постепенную отмену экспортной пошлины как на нефть, так и на нефтепродукты за счет повышения НДПИ на нефть, а также введение так называемого отрицательного акциза на нефть, предназначенного для поддержания рентабельности в сегменте нефтепереработки.

Повышаем целевую цену до $8.5 за GDR, подтверждаем рейтинг ПОКУПАТЬ

( Читать дальше )

Добыча нефтяных компаний РФ в сентябре - ЦДУ ТЭК

- 08 октября 2018, 12:56

- |

«Сургутнефтегаз» и «Татнефть» восстановили среднесуточную добычу нефти в сентябре 2018 года до уровня октября 2016 года, который является базовым уровнем в рамках соглашения России с ОПЕК о сокращении уровня нефтедобычи — сообщает Центральное диспетчерское управление ТЭК (ЦДУ ТЭК).

Добыча «Сургутнефтегаза» составила в сентябре 5,134 млн тонн, -2% к октябрю 2016 г.

Добыча «Татнефти» -2% — до 2,465 млн тонн.

Среднесуточная добыча «Сургутнефтегаза» в сентябре +1,2%.

Среднесуточная добыча «Татнефти» +1,4%.

Добыча «Газпром нефти» в сентябре -4,5% — до 5,337 млн тонн.

Добыча «Лукойла» в сентябре -4,1% — до 6,845 млн тонн.

( Читать дальше )

Предложенная схема субсидий для НПЗ выгодна Лукойлу и Газпромнефти - АТОН

- 05 октября 2018, 12:07

- |

Коммерсант сообщает, что правительство подтвердило это объявленное ранее изменение большого налогового маневра (БНМ), подчеркнув, что соответствующие поправки в Налоговый кодекс должны быть внесены к 10 октября 2018. Напомним, что правительство согласилось предоставить более высокие субсидии НПЗ в 2019 за счет увеличения демпфирующего коэффициента, но считает, что они должны в равной степени финансироваться бюджетом и производителями нефти (через пропорциональное повышение НДПИ), поскольку и бюджет, и компании много выигрывают от высоких цен на Brent и слабого рубля. По словам Минфина, в общей сложности повышение демпфирующего коэффициента должно привести к увеличению субсидий на 230 млрд руб. в 2019, поэтому правительство и нефтяные компании должны профинансировать по 115 млрд руб.

Новость была в целом ожидаемой, и поэтому она вряд ли вызовет какие-либо значительные колебания котировок в секторе. По нашим оценкам, предлагаемая мера предполагает снижение EBITDA на $0.5/ барр. (3.5%) для среднего производителя нефти при цене Brent $70/барр. и курсе 60 руб./$. Предложенная схема выгодна для компаний с высокой долей переработки (ЛУКОЙЛ, Газпром нефть около 70% в 2017), тогда как Роснефть, Сургутнефтегаз и Татнефть представляются более уязвимыми: они получают более 50% выручки в сегменте добычи.АТОН

Роснефть - в сентябре сохранила лидерство по добыче газа среди независимых производителей России

- 04 октября 2018, 11:44

- |

«Роснефть» сократила добычу газа в январе—сентябре 2018 года на 4,3% г/г — до 33,741 млрд кубометров, следует из материалов Центрального диспетчерского управления ТЭК (ЦДУ ТЭК).

Добыча «Новатэка» в январе—сентябре текущего года сократилась на 4,2% — до 33,168 млрд кубометров.

Добыча газа «Роснефти» в сентябре составила 3,664 млрд кубометров против 3,523 млрд кубометров у «Новатэка». Таким образом, «Роснефть» сохранила лидерство по добыче газа среди независимых производителей РФ.

В январе—сентябре увеличили добычу газа:

«Лукойл» — на 0,4%, до 15,765 млрд кубометров,

«Газпром нефть» — на 16,2%, до 12,791 млрд кубометров,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал