ставка ФРС США

ФРС усилила смягчение: что это значит для TLT и длинных облигаций

- 11 декабря 2025, 09:26

- |

🇺🇸 ФРС снизила ставку и объявила о покупках T-Bills: что это значит для TLT и рынка облигацийВчера ФРС сделала сразу несколько важных заявлений, усилив текущий цикл смягчения политики.

1️⃣ ФРС снизила ключевую ставку с 4.00% до 3.75%Это продолжение уже идущего цикла смягчения — регулятор последовательно ослабляет денежно-кредитную политику на фоне охлаждения экономики и снижения инфляции.

📌 Что это значит:— стоимость денег в экономике снижена;— давление на долгосрочные доходности уменьшается;— интерес к длинным облигациям постепенно растёт.

➡️ Для TLT это позитив, но эффект растянут во времени. Длинный конец реагирует не на один шаг, а на устойчивый тренд по инфляции и реальным ставкам.

2️⃣ ФРС объявила о покупках коротких казначейских бумаг (до 3 лет)Регулятор уточнил, что будет покупать:✔️ Treasury bills (векселя)✔️ Короткие облигации со сроком погашения до 3 лет

⚠️ Это НЕ покупки долгосрочных Treasuries и НЕ QE.Это технические операции по управлению ликвидностью и балансом ФРС.

( Читать дальше )

- комментировать

- 180

- Комментарии ( 0 )

QE, но не QE

- 11 декабря 2025, 08:37

- |

Что такое QE? Грубо. Это программа по стимулированию экономики. Это когда ФРС «печатает деньги», покупает облигации у Минфина США, а Минфин пускает эти деньги в экономику. И экономика развивается.

Тут все не совсем так.

ФРС покупает короткие векселя T-bills (старт 12 декабря и ориентир примерно $40 млрд в месяц).

Но цель этих покупок — пополнения резервов банков.

Казалось бы, какая разница?

А разница в том, что если эти деньги оставить в банковской системе и не выдавать в качестве кредитов, а только пополнить резервы, то стимулирования экономики от этого не происходит.

И тут как раз ФРС подчёркивает, что эти операции «не меняют позицию денежно-кредитной политики» и направлены на поддержание операций по контролю над ставкой, а не на стимулирование экономики.

Поэтому называть это привычным «печатным станком» в смысле активного смягчения — упрощение и, по сути, неточное описание.

Конечно, длительное следование такой программы может иметь побочный эффект сравнимый с классическим QE. Но очевидно, что ФРС не планирует это делать. Как минимум пока.

( Читать дальше )

Почему облигации падают, когда ставку снижают. Началась стагфляция?

- 11 декабря 2025, 06:43

- |

Еще 9 декабря мы писали в этом посте, что долговой рынок Америки оказался в парадоксальной ситуации. Все ожидали снижения ставки ФРС, формально это должен быть бычий сигнал для облигаций, но вместо роста долгового рынка мы видели давление на длинный и средний участок кривой доходности по 10-ти и 20-летним облигациям. Рынок боится не высокой ставки, а будущей инфляции и лавинообразного выпуска долга.

В этом посте, также 9 декабря, мы отмечали, что «тихая гавань» Васи, который застрял в длинном долге США, больше не работает. TLT (ETF на длинные казначейские облигации США) снижался, не смотря на ожидания потенциального снижения уровня ключевой ставки.

( Читать дальше )

ФРС США снизила ставку на 0,25 п.п. в третий раз подряд

- 10 декабря 2025, 22:43

- |

При рассмотрении масштабов и сроков дополнительных корректировок целевого диапазона ставки по федеральным фондам комитет будет тщательно оценивать поступающие данные, меняющиеся перспективы и баланс рисков. Комитет твердо намерен поддерживать максимальную занятость и возвращение инфляции к целевому уровню в 2%», — говорится в релизе.

ФРС США третий раз подряд снизила ставку на 25 б. п. — до 3,5–3,75%

- 10 декабря 2025, 22:00

- |

Имеющиеся показатели свидетельствуют об умеренном росте экономической активности. В этом году темпы роста занятости замедлились, а уровень безработицы за период до сентября немного вырос. Более свежие показатели подтверждают эти тенденции. Инфляция выросла по сравнению с началом года и остается несколько повышенной.

Комитет стремится к достижению максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе. Неопределенность в отношении экономических перспектив остается высокой. Комитет внимательно относится к рискам, связанным с обеими сторонами его двойного мандата, и считает, что риски снижения занятости в последние месяцы возросли.

В поддержку своих целей и в свете изменения баланса рисков Комитет принял решение снизить целевой диапазон ставки федеральных фондов на 1/4 процентного пункта до 3,5–3,75 процента. При рассмотрении масштабов и сроков дальнейших корректировок целевого диапазона ставки федеральных фондов Комитет будет тщательно оценивать поступающие данные, меняющуюся ситуацию и баланс рисков. Комитет твердо привержен поддержке максимальной занятости и возвращению инфляции к целевому показателю в 2 процента.

( Читать дальше )

Основные тезисы заседания ФРС онлайн (+расклады на заседание).

- 10 декабря 2025, 21:55

- |

Всем читателям нашего блога хорошего вечера и попутного тренда!

Сегодня на авансцену финансовых рынков выйдет ключевое событие уходящего года — декабрьское заседание ФРС и их решение по процентной ставке в 22-00 по мск.

Для начала проведем небольшой брифинг:

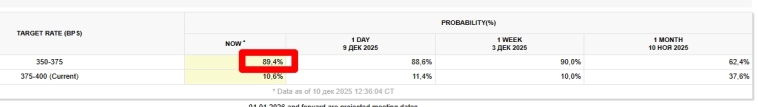

Вероятность снижения ставки практически 90% (по данным портала CME Group):

Представлять интерес будет дальнейшая траектория ставок на 2026 год, которую может обозначить-намекнуть Джером Пауэлл во время пресс-конференции. Многие аналитики склонны считать, что выступление главы ФРС пройдет в ястребином формате, с отсылкой на возможную паузу в снижении ставок в начале следующего года. В таком случае доллар может укрепиться, а вот «рисковые активы» — акции, крипта и др. оказаться под давлением. Однако стоит дождаться самих комментариев Пауэлла, чтобы делать какие-то выводы — тем более ждать осталось совсем недолго.

ЗАСЕДАНИЕ ФРС ОНЛАЙН:

ФРС снизила ставку на 0,25%

ФРС США снизили ключевую ставку с 4,25% до 4%.

ФРС: РАССМОТРИТ ВОПРОС О РАЗМЕРЕ И СРОКАХ ДОПОЛНИТЕЛЬНЫХ КОРРЕКТИРОК ПО СТАВКЕ

( Читать дальше )

Вводная к заседанию ФРС

- 10 декабря 2025, 21:26

- |

Общая ситуация включает в себя перераздел мира, переход на новую валютную систему и повсеместное внедрение ИИ.

Если описывать все это, то получится роман, сравнимый по объему с «Войной и миром» Толстого.

По минимуму нужно учитывать, что такие кардинальные изменения дают тектонические сдвиги во всех сферах, а значит нужно либо работать на коротких промежутках времени со стопами или делать долгосрочные инвестиции с пониманием, чем это все закончится, а лучше сочетать долгосрочные стратегии с краткосрочными входами в рынок.

В данной вводной я могу лишь осветить те изменения, которые видны невооруженным взглядом за последнее время.

После одновременной встречи в Москве Путина, зятя Трампа Кушнера, спецпосла Трампа Уиткоффа и главы МИД Китая Ван И на свет появилась обновленная стратегия США по нацбезопасности, которая обозначила Европу как противника США в то время, как Китай и РФ упоминались вскользь.

Позже Трамп подтвердил готовность поддержать оппозиционные партии Европы, что является вмешательством во внутренний процесс.

( Читать дальше )

Конференция на заседании ФРС

- 10 декабря 2025, 14:01

- |

Заявление Трампа ночью о том, что назначение членов ФРС в каденцию Байдена могло быть подписано «авторучкой», а значит может быть отменено после расследования, является очень негативным фактором для рынков.

Байден назначил пять членов ФРС, из которых четверо действительны на текущий момент: Джефферсона, Барра, Кук, а также Пауэлла на второй срок.

Увольнение этих членов ФРС даст Трампу полный контроль с учетом ушедших или уходящих в ближайшее время членов ФРС в отставку.

Если на текущий момент рынки надеются, что ядро ФРС останется независимым, то при замене членов ФРС эпохи Байдена эта надежда потерпит крах, что приведет к обесцениванию доллара.

Тем не менее, каждый член ФРС проходит утверждение Сенатом перед подписанием указа президентом, с этой точки зрения легитимность членов ФРС подтверждается представителями народа, а не является простой подписью авторучкой.

Сегодня главным событием для рынков станет заседание ФРС: оглашение по ставке и новые прогнозы выдадут в 22.00мск, пресс-конференция Пауэлла начнется в 22.30мск.

( Читать дальше )

Рынок США: обзор и прогноз на 10 декабря. Инвесторы ждут сдержанных шагов от ФРС

- 10 декабря 2025, 12:27

- |

Главным событием этой среды станут итоги двухдневного заседания комитета по открытым рынкам (FOMC), в частности обновленные макропрогнозы и комментарии Джерома Пауэлла относительно курса денежно-кредитной политики на 2026 год. В консенсус закладывается снижение ключевой ставки на 0,25 п.п., до 3,5–3,75%. Вероятность этого, по данным Polymarket и специальных фьючерсов, оценивается почти в 100%.

С учетом усиления разногласий внутри комитета предполагаем преобладание «ястребиных» настроений среди руководства регулятора. Часть его представителей может проголосовать против снижения ставки, аргументируя это тем, что цикл смягчения ДКП зашел достаточно далеко и его продолжение может привести к новому разгону инфляции.

От Джерома Пауэлла инвестсообщество ожидает заявлений о пересмотре вверх предельного уровня ставки и объяснения позиции противников дальнейшего смягчения монетарных условий.

Макростатистика после шатдауна продолжает выходить в усеченном объеме. Данные BLS и неофициальных исследований по-прежнему свидетельствует об отсутствии активного найма и масштабных увольнений. Инфляция по PCE за сентябрь (2,8% г/г) остается выше цели Федрезерва.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал