срочный рынок

Приближается 3 апреля - что дальше?

- 04 марта 2024, 10:54

- |

Биржевая и клиринговая комиссия за сделки (FORTS)

Итоговая комиссия состоит из суммы биржевой и клиринговой комиссий.

Базовые ставки по группам контрактов по типам базисных активов

| Безадресные заявки для тейкера | ||||||

| бирж. | клир. | итого | ||||

| Фьючерсы BaseFutFee, % |

Опционы BaseOptFee, %* |

Фьючерсы BaseFutFee, % |

Опционы BaseOptFee, %* |

Фьючерсы, % | Опционы, % | |

| Валютные контракты | 0,002655 | 1,265 | 0,001965 | 0,935 | 0,00462 | 2,2 |

| Процентные контракты | 0,009486 | 1,265 | 0,007014 | 0,935 | 0,01650 | 2,2 |

| Фондовые контракты | 0,011385 | 1,265 | 0,008415 | 0,935 | 0,01980 | 2,2 |

| Индексные контракты | 0,003795 | 1,265 | 0,002805 | 0,935 | 0,00660 | 2,2 |

| Товарные контракты | 0,007590 | 1,265 | 0,005610 | 0,935 | 0,01320 | 2,2 |

| Адресные заявки | ||||||

| бирж. | клир. | итого | ||||

| Фьючерсы BaseFutFee, % |

Опционы BaseOptFee, %* |

Фьючерсы BaseFutFee, % |

Опционы BaseOptFee, %* |

Фьючерсы, % | Опционы, % | |

| Валютные контракты | 0,000885 | 1,265 | 0,000655 | 0,935 | 0,00154 | 2,2 |

| Процентные контракты | 0,003162 | 1,265 | 0,002338 | 0,935 | 0,00550 | 2,2 |

| Фондовые контракты | 0,003795 | 1,265 | 0,002805 | 0,935 | 0,00660 | 2,2 |

| Индексные контракты | 0,001265 | 1,265 | 0,000935 | 0,935 | 0,00220 | 2,2 |

| Товарные контракты | 0,002530 | 1,265 | 0,001870 | 0,935 | 0,00440 | 2,2 |

( Читать дальше )

- комментировать

- 735 | ★1

- Комментарии ( 50 )

🧮 Характеристики фьючерсов срочного рынка

- 01 марта 2024, 10:42

- |

➡️ TSLab Trading — поддержите ТГ-канал подпиской, вам не сложно, мне приятно!

➡️ Trading Chat — в чате в режиме онлайн коллеги делятся торговыми идеями, там же публикую сигналы алгоритмов на нефть, газ, МХ, РТС, Si

Всем профита и с пятницей!

📌 Фьючерсы

- 27 февраля 2024, 15:47

- |

Фьючерс — это контракт на поставку базового актива по определенной цене. Проще говоря, это договор, который заключают между собой продавец и покупатель о том, что базовый актив будет поставлен в будущем по цене, которая определяется заранее.

Пример заключения такого договора — покупка автомобиля. Допустим, вы пришли в автосалон, но нужной вам комплектации сейчас в наличии нет. Менеджер предлагает вам заключить контракт о том, что через месяц вы купите заказанную автосалоном машину. Получается, вы взяли фьючерс на автомобиль.

В качестве базового актива могут быть взяты акции, валюта, товары, индексы и драгоценные металлы. Фьючерсы бывают двух видов — поставочные и расчетные.

Поставочные фьючерсы — российские акции

Этот инструмент предполагает, что в дату исполнения (экспирации) сделки покупатель получит базовый актив в конкретном объеме, и именно в этом количестве он будет списан у продавца. На Московской бирже поставочными являются только фьючерсы на акции.

Расчетные фьючерсы — все остальное

( Читать дальше )

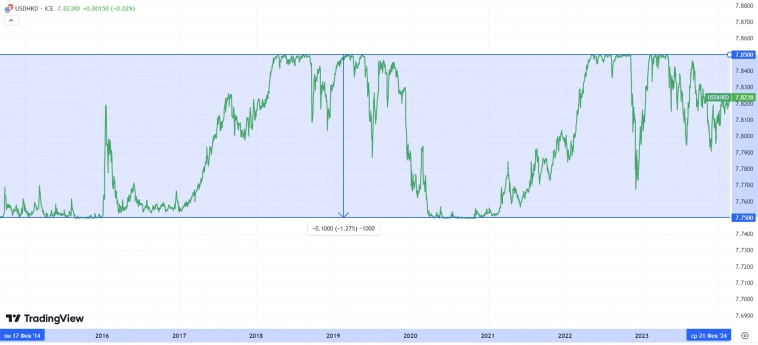

Аномалия в паре доллар/гонконгский доллар на Мосбирже: доллар на 20% дороже справедливого фиксированного курса

- 25 февраля 2024, 19:30

- |

Немного истории и финансовой теории

Гонконгский доллар (HKD) торгуется в строго фиксированном диапазоне по сравнению с долларом США, и порой торговля рыночной неэффективности по этой паре имеет потенциал для получения краткосрочной и долгосрочной прибыли. HKD может приносить отменный финансовый результат в подходящие моменты для избирательных и бдительных инвесторов, умеющих отслеживать и грамотно анализировать аномалии на рынке валют.

Вообще, изначально в колониальный период гонконгский доллар был привязан к британскому фунту в целях защиты от внешних потрясений. Однако уже как почти полвека привязка осуществляется к американскому доллару. Благодаря действиям Денежно-кредитного управления Гонконга спред USDHKD торгуется в относительно узком диапазоне: 7,75–7,85.

Бывший колониальный форпост серьёзно зависит от международной торговли и глобальной финансовой системы в результате своего статуса одной из самых привлекательных стран со свободной рыночной экономикой для прямых иностранных инвестиций. Гонконг является стартовой площадкой для международных компаний, которые стремятся закрепиться в материковом Китае. По сравнению с размерами Гонконга, достигнутые им экономические достижения просто феноменальны.

( Читать дальше )

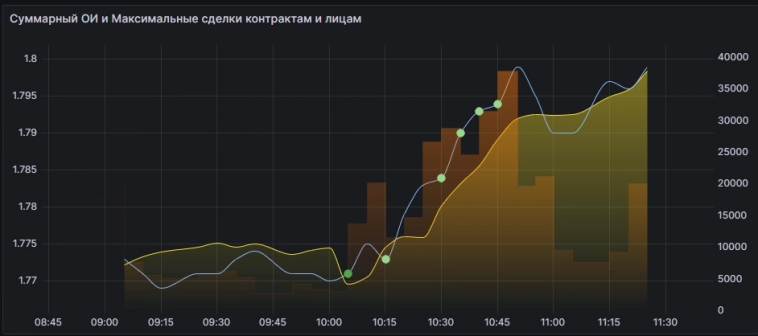

🛒🛍️RI. А смогут ли физики выкупить?

- 16 февраля 2024, 15:04

- |

Сейчас, на проливе ришки, физ. лица очень стараются заходить в лонг.

Но движения ОИ и цены шепчут о том, что надо бы дальше вниз сходить. О чем и автоматический советник говорит:

( Читать дальше )

Что покупают и продают на срочном рынке розничные и институциональные инвесторы

- 13 февраля 2024, 14:42

- |

Оговоримся, что открытый интерес — это не более чем дополнительный способ анализа торгового инструмента или актива к основным: фундаментальному и техническому анализам.

Информация об открытых позициях по фьючерсам на акции публикуется здесь. Чтобы посмотреть разбивку по позициям, необходимо выбрать инструмент и кликнуть по тикеру. Существенным недостатком данных является отсутствие понимания количества открытых позиций на одного инвестора. Например, открыто 500 позиций в шорт по фьючерсу на акции ПАО «Сбербанк»: они могли сформироваться в результате равномерных продаж сразу нескольких игроков (10 лиц продали по 50 контрактов) или неравномерно с участием одного крупного инвестора (9 лиц продали по 1 контракту и одно лицо 491 контракт). Разбивка по количеству участников и объемам, приходящимся на каждого, дала бы куда больше информации о настроениях рынка и возможность построить более точный прогноз по дальнейшей динамике инструмента.

( Читать дальше )

Когда стоп торги по фьючерсам. Максимальная и минимальная цены фьючерсов.

- 12 февраля 2024, 18:47

- |

Минимальная возможная цена фьючерса

Максимально возможная цена фьючерса

Редкая ситуация.

Не все представляют.

Поэтому пишу.

После отрицательных цен на нефть WTI на Мосбирже,

были суды трейдеров с Мосбиржей.

Поэтому Мосбиржей внесены изменения.

В таблице QUIK можно по фьючерсам настроить столбцы

Минимальная возможная цена

Максимально возможная цена

При сильном движении цены, например, вверх,

в определенный момент цена фьючерса достигнет максимально возможной за текущую торговую сессию.

Если цена не спадает, то стоп-торги, и на этом перерыве биржей назначаются новые макс. и мин. цены фьючерса.

Т.е. при резких движениях,

у трейдера должны быть возможности закрыть убыточную позицию без катастрофических убытков.

Например,

BR-3.24

спецификация на сайте Мосбиржи

www.moex.com/ru/contract.aspx?code=BR-3.24

Обратите внимание на строки «нижний лимит», «верхний лимит».

Ситуация редкая, опасная, важная.

Предлагаю обсудить.

С уважением,

Олег

Об изменениях в спецификации фьючерсных контрактов с автопролонгацией на индексы (IMOEXF)

- 29 января 2024, 12:07

- |

С этого числа изменяется порядок расчета вариационной маржи в период вечернего клиринга: в новой редакции спецификации дивидендная поправка (IndexDiv) учитывается в вариационной марже не только по позиции, сформировавшейся на предыдущий вечерний клиринг, но и по сделкам, заключенным в период вечерней торговой сессии.

Таким образом, покупателям вечного фьючерса на Индекс МосБиржи (IMOEXF) будет начисляться дивидендная поправка, если позиция была открыта до 23:50 дня, предшествующего дню закрытия реестра акционеров по акции из Индекса МосБиржи.

Новая редакция спецификации размещена на странице: https://fs.moex.com/files/26107

Подробные изменения размещены на странице: https://www.moex.com/a8621

Подробнее на Московской бирже: www.moex.com/n66931?nt=112

Торгуйте новым вечным фьючерсом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал