риск

Что такое СТОП-ЛОСС? Зачем он нужен?

- 07 февраля 2021, 16:48

- |

Стоп-лосс (англ. stop loss — «остановить потери») — биржевая заявка, выставленная в торговом терминале трейдером или инвестором с целью ограничить свои убытки при достижении ценой заранее определённого уровня.

Многие трейдеры и инвесторы игнорируют правила соблюдения риска и из-за этого теряют свой депозит или значительную его часть.

Давайте рассмотрим: почему не соблюдается правило Риск-менеджмент и какие последствия могут быть от его несоблюдения.

Итак, почему начинающие трейдеры не соблюдают Риск-менеджмент:

1) Не знают кто такой Маркетмейкер

2) Нет понимания баланса на рынке

3) Не умеют определять правильные уровни, на которые нужно ставить.

4) Не знают как рассчитать объем лота для сделки, который не нарушает Риск-менеджмент.

5) Чрезмерная уверенность в своем анализе

Последствия от несоблюдения Риск-менеджмента и отсутствия Стоп-лосса:

1) Конечно же — слив депозита

2) Жажда постоянно смотреть мониторить график

3) Непонимание что делать, когда крупная просадка

4) Страх потери всего депозита

5) Портятся нервы и отсутствие здорового сна.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 46 )

Подход с "защитой от дурака"

- 02 февраля 2021, 12:37

- |

Если большинство на рынке ведет себя иррационально, то рациональная стратегия – принимать это как данность, не спорить, использовать в своих интересах. Например, если считаешь, что участие в некоем пузыре имеет для тебя положительное ожидание (например, есть основания полагать, что ты выйдешь из него правильно) – надо участвовать. Нет таких оснований – не участвовать. А не априорное правило, что «пузыри зло». Важно не это, а можно ли использовать сие зло во благо?

Между тем куча людей предпочитает сначала в своем уме довести это большинство до ума, и подстраиваться под это. Но это не рациональность, это упоротость и упрямство. Но это какие-то глубинные штуки, лежащие в природе людей. Меня всегда поражали, например, шортисты «Теслы». Терять деньги и продолжать считать себя умнее всех.

Отсюда, кстати, следует, почему моментум-стратегии и алго мне симпатичнее, чем «портфели по мультипликаторам». Портфели по мульти-пульти подразумевают, что все игроки вокруг рациональные. Точнее, что сейчас они почему-то временно иррациональные, но через год почему-то поумнеют. И правильные активы вырастут, неправильные – упадут, крипта вообще исчезнет с лица земли, и те, кто поумнел на год раньше, получат свои плюшки за прозорливость.

Но как говорится, рынки могут оставаться иррациональными дольше, чем вы платежеспособными. И алго вообще (и моментум-портфели в частности как их медленный и скучный вариант) отражают эту особенность. Эти штуки как бы заранее закладываются на любую человеческую глупость. Она нас не опрокинет. Зарабатывать мы, вероятно, будем как на массовом опьянении, так и на массовом отрезвлении, важно, чтобы рынок куда-то двигался.

А ставка на «все станут как умные» — отчаянное дело. Не станут ведь.

( Читать дальше )

Просто о важном. Риск.

- 17 января 2021, 23:27

- |

Любые процессы в жизни связаны с риском. Рискуем мы всегда и везде, но не всегда осознавая это. Когда мы идём по улице мы рискуем, что внезапно с дороги не вылетит автомобиль. Когда мы сидим в квартире риск может быть связан с тем, что соседи не всегда выключат газ. Покупая товар, есть риск нарваться на обман. И так далее. Но размер риска можно изменять. Риск попасть под вылетевший с дороги на тротуар автомобиль будет меньше, если например придерживаться правой стороны, и/или выбирать маршруты где дорога отделена оргаждениями от тротуара. Риск взорваться в квартире будет меньше если например поставить датчик газа. Полностью избежать риска невозможно, но изменить его размер в наших силах.

В частности, риск всегда будет присутствовать и в финансах. Не важно что Вы делаете с деньгами. Держите ли под подушкой, либо в виде вклада, либо инвестиции в недвижимость/золото/акции/валюта/и т.п. Риск потери денег, полной либо частичной, будет всегда! Задача состоит в том лишь чтобы свести его к минимальному значению.

t.me/inverstbazaRU

Может ли быть стабильный приемлемый итоговый профит в трейдинге, если убыточных сделок более 50 %% ?

- 05 января 2021, 12:40

- |

Может ли быть стабильный приемлемый итоговый профит в трейдинге, если убыточных сделок более 50 %% ?

Для меня эти статьи кажутся «сомнительными». Логика авторов хромает ИЛИ надо правильно формулировать свои гипотетические утверждения.

А Вы как думаете:

Может ли быть итоговый профит в трейдинге, если убыточных сделок более 50 %% ?

Илья Коровин: Заработать без риска можно на трех преимуществах - инсайд, маркетмейкинг и скорость

- 23 декабря 2020, 14:24

- |

Доверие и репутация на ММВБ и в СМИ. Скажите, кому верить?

- 20 декабря 2020, 11:40

- |

(продолжение поста о манипуляциях на ММВБ 19 года)

На СПБ у меня таких психологических проблем нет. Там компаний кратно больше, поэтому и случаи «манипуляций», как будто, чаще. А дело в том, что ТАМ манипуляции чаще раскрываются и попадают в поле зрения СМИ. (проведу аналогию с свободой прессы в позднем СССР, до сих пор все думают, что всё ужасное в стране появилось в пару лет. А дело в том, что раньше просто не писали ни о пытках, ни о коррупции,...)

Думаю, со временем, эмитенты сами(наши ПАО) будут выступать с инициативой о создании аналога комиссии по ценным бумагам. Если бы у нас был свой SEC, компании могли бы привлекать капитал на лучших условиях. И сейчас хочу обратить внимание на этот риск, который мешает всем, кроме преступников — риск, который невозможно оценить, но он есть: отсутствие доверия и низкая репутация.

( Читать дальше )

Риск-менеджмент. Несколько мыслей.

- 25 ноября 2020, 19:15

- |

Для начала, расскажу вам о некоторых моих сделках, с которыми у меня однажды были проблемы.

1. Однажды, весной 2019 года, я купил Сургутнефтегаз обычку примерно по 26,1 рубля. Я всегда считал ее супер недооцененной, потому что компания оценивается в 3 раза дешевле чем количество кэша на ее счетах. Это не считая активов связанных с основной деятельностью! P/B у него тогда был 0.2, что мало даже для нашего рынка.

Я набрал его на очень приличную сумму для моего счета, и когда цена пошла вниз, я не стал фиксировать убыток. Ну это же не логично!!!) С каждым пунктом вниз он становится еще привлекательнее, да? Причем главным аргументом, почему он так дешев, было у многих то, что компания жмот, у нее маленький payout (процент от чистой прибыли который идет на дивиденды) и неизвестен основной акционер. Ну вы серьезно?)

В тот момент, было еще несколько убыточных идей, которые наконец-то вышли в плюс и отбили комиссию за плечо по Сургуту, всего его у меня было 1,4 счета. В общем держал я его несколько месяцев и в пятницу 30 августа забил на него и закрыл в небольшой плюс. И что было дальше? За 2 следующих рабочих дня (2-3 сентября) он сука делает +30%. И чем объясняли этот рост? Тем, что компания начнет тратить свою кубышку).

( Читать дальше )

Глядя на котиры

- 04 ноября 2020, 14:47

- |

доллар падает — покупают индексные бумажки

нефть хотела упасть но не дали

типа признаки что заливать всё баблом будут

риск он — коротко, ваши критики ваши карты другие?

Первым сообщит о изменении к риску пара USDJPY

- 28 октября 2020, 00:37

- |

Образуем параллельный канал. Для роста фондовых рынков полный швах при пробое нижней направляющей.

И наоборот при восходящей динамике хорошо для рынков и плохо для золота.

Иллюстрация дневной график, сделайте себе такой же параллельный канал для понимания где мы...

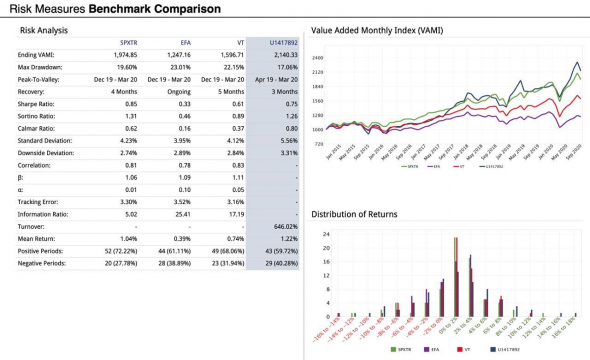

Показатели риска/доходности моего портфеля акций с 14 года

- 29 сентября 2020, 18:32

- |

Недавно писал пост про доходность своего портфеля акций и ETF.

Теперь поговорим про измерение риска портфеля.

Выше — это скрин из отчета Interactive Brokers, все коэф. и параметры за меня посчитал брокер.

Сравнивают доходности обычно с рынком — зелененький график SPXTR, синий — мой портфель.

Обычно риск/доходность измеряют коэффициентом Шарпа. (мой портфель хуже рынка по нему).

Те, кто больше в теме — измеряют через коэфф. Сортино (он круче Шарпа потому, тк к резкому росту акций относится нормально, в отличие от Шарпа. Тут мой портфель так же хуже)

Еще можно измерить портфель через коэф. Кальмара🦑 — тут общая доходность делится на макс просадку портфеля за период. (Тут мой портфель получше).

Я довольно долго ломал себе мозг с этими показателями.

Если хотите попробовать понять, гляньте эту статью.

Если кратко — чем выше эти коэффициенты — тем круче портфель!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал