Блог им. Cka13

Показатели риска/доходности моего портфеля акций с 14 года

- 29 сентября 2020, 18:32

- |

Недавно писал пост про доходность своего портфеля акций и ETF.

Теперь поговорим про измерение риска портфеля.

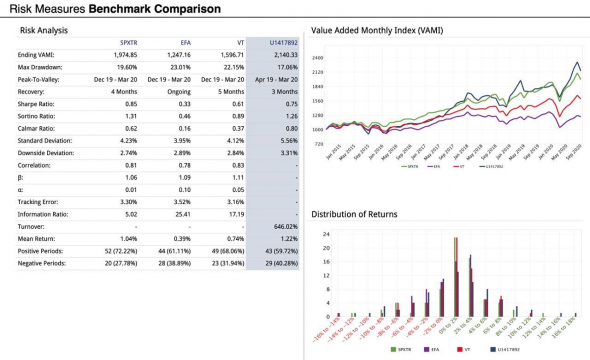

Выше — это скрин из отчета Interactive Brokers, все коэф. и параметры за меня посчитал брокер.

Сравнивают доходности обычно с рынком — зелененький график SPXTR, синий — мой портфель.

Обычно риск/доходность измеряют коэффициентом Шарпа. (мой портфель хуже рынка по нему).

Те, кто больше в теме — измеряют через коэфф. Сортино (он круче Шарпа потому, тк к резкому росту акций относится нормально, в отличие от Шарпа. Тут мой портфель так же хуже)

Еще можно измерить портфель через коэф. Кальмара🦑 — тут общая доходность делится на макс просадку портфеля за период. (Тут мой портфель получше).

Я довольно долго ломал себе мозг с этими показателями.

Если хотите попробовать понять, гляньте эту статью.

Если кратко — чем выше эти коэффициенты — тем круче портфель!

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

теги блога Mike My Day

- 2020

- COVID-19

- defi

- ETF

- Freedom finance

- Freedom Holding

- ido

- interactive brokers

- IPO

- S&P500

- S&P500 фьючерс

- spacex

- tesla

- акции

- аналитика

- английский язык

- банк

- Банки

- Беларусь

- Белорусия

- бизнес

- Биржа

- Биткоин

- Брокер

- брокеры

- валюта

- ввп

- ввп по паритету

- ВВП по ППС

- видео

- вклад

- госбанки

- Данные без прогнозов

- депозит

- Доллар рубль

- Ду

- жизненное

- Илон Маск

- инвестидеи

- инвестиции

- инвесторы

- индия

- инфляция

- иран

- история

- история россии

- Китай

- книга

- коронавирус

- кредит

- кризис

- кризис 2020

- криптовалюта

- курс валют

- курс рубля

- лайфхак

- Лукашенко

- макроэкономика

- ММВБ

- мобильный пост

- Мотивация

- налоги

- Налогообложение на рынке ценных бумаг

- облигации

- образование

- ПИФы

- покупки

- политика

- портфель

- Продолжительность жизни

- психология

- Рейтиги

- риск

- Роскосмос

- российский рынок акций

- Россия

- РТС

- рубль

- рынок

- рынок США

- саморазвитие

- сбербанк

- семья

- СИПИ

- сиплый

- сложный процент

- смертность

- статистика

- стратегии

- сша

- тесла

- топ

- трейдинг

- Украина

- финансы

- фонд

- форекс

- Фридом Финанс

- экономика

- япония