рецессия

Что делать с растущей вероятностью рецессии в США?

- 19 июля 2019, 12:01

- |

Что делать с этим графиком? — спрашивает Donny в этом посте.

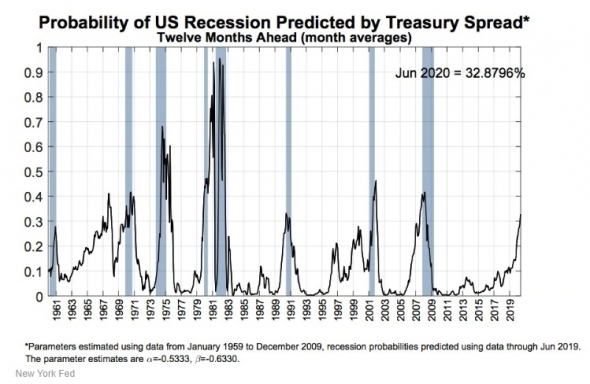

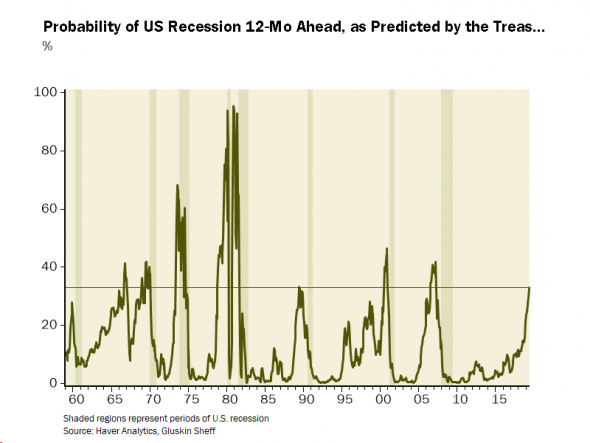

График показывает, что рецессия постепенно приближается. Судя по этому графику в истории США был всего 1 раз, когда вероятность превысила 30% и не закончилась рецессией — в 1967, правда она наступила чуть позже — в 1970-м

Экономические рецессии — это нормальная часть краткосрочного делового цикла. Рецессия рано или поздно произойдёт и это нормально.

Другой вопрос в том, что своим гипер-монетарным вмешательством центробанки мира вероятно израсходовали все доступные инструменты для борьбы с падением экономики. Обычно ЦБ снижали ставки — экономика выздоравливала. Если совсем всё плохо, печатали деньги. Сейчас цб по всему миру делают и то и то:) Если рецессия придёт в момент максимального стимулирования, то поделать с этим уже будет ничего нельзя, поэтому следующая мировая рецессия может перерасти в депрессию и стать особо длительное и болезненной.

- комментировать

- ★8

- Комментарии ( 34 )

Первый ЗВОНОЧЕК

- 14 июля 2019, 22:01

- |

Итак, ФРС официально закончила цикл ужесточения денежно-кредитной политики и переходит к ее смягчению путем будущего понижения ставки. Первый раз это произойдет на ближайшем заседании 31 июля (ранее на эту тему писал в телеграм-канале http://bit.ly/2xLGyOP). В связи с этим интересно понять, что это будет значить для рынка акций и конечно же для американской экономики.

Сначала хотел бы обратить внимание на спред между доходностью 3-х месячных и 10-летних гособлигаций США. Уже пару месяцев доходность по коротким бумагам превышает аналогичный показатель по длинным бумагам (см. график внизу). Такая аномалия всегда была предвестником рецессии в США. Но важно понимать, когда наступала рецессия. А происходило это, когда спред доходности возвращается в положительную зону из-за того, что ФРС начинает понижать ставку. Регулятор же просто так не снижает ставку, когда экономика себя прекрасно чувствует. Это происходит, когда у ФРС есть серьезные опасения насчет дальнейшего роста.

( Читать дальше )

Только по рынку. График дня +бонус инвесторам.

- 09 июля 2019, 11:03

- |

Модель ФРС Нью-Йорка, риск рецессии 32,9%, на 12-летнем максимуме. История показывает, что нет пути назад на этом уровне.

( Читать дальше )

Только по рынку. Про рецессию плюс бонус.

- 03 июля 2019, 18:01

- |

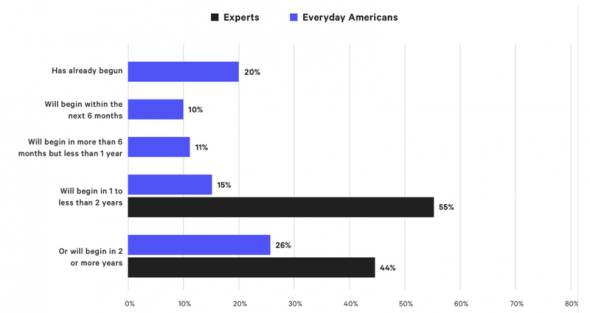

Но вот что считают эксперты.

Опрос BankRate отметил, что 88 процентов экспертов дают оценку экономики на «хорошо», а 11 процентов дают оценку «отлично»

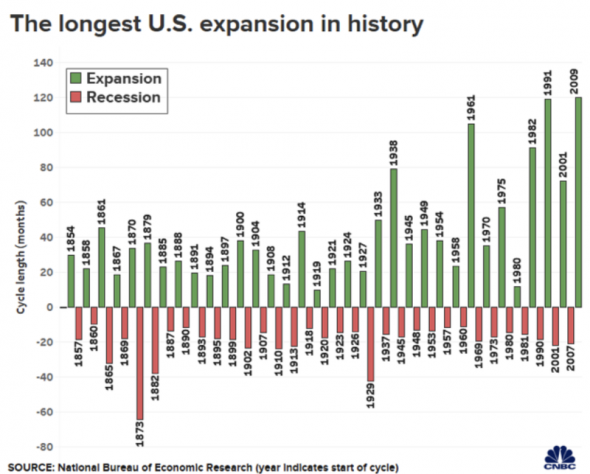

Разрыв между этими двумя группами трудно понять в то время, когда экономика США достигла своего самого длинного рекордного роста без рецессии. Фактически, мы наблюдаем 10-летний скачок роста. Другими словами, 121 месяц прямого роста.

( Читать дальше )

Не путайте депрессию с рецессией

- 27 июня 2019, 13:10

- |

В настоящее время рецессия — чисто техническое понятие, обозначающее стагнацию или падение ВВП в течение полугода или более. У рецессий могут быть различные причины, у депрессии причина всегда одна — резкое кредитное сжатие, всегда следующее после кредитной экспансии.

Уже после Великой Депрессии можно выделить 12 рецессий, обусловленных различными причинами:

1945 год (8 месяцев). Окончание Второй Мировой войны, значительное сокращение военных заказов, рост безработицы, вызванный возвращением солдат и пр.

( Читать дальше )

ФРС присоединяется к другим ЦБ, дает сигнал о скором снижении ставок

- 20 июня 2019, 14:09

- |

Мировые фондовые рынки выросли в четверг после того, как ФРС дала сигнал к понижению ставок, предположительно на следующем заседании, убрав из заявления формулировку о «терпеливости», подчеркнув рост неопределенности в прогнозах. Обновленный график мнений (dot plot) показал, что все больше чиновников склоняются к снижению ставки на ближайших заседаниях.

Индекс MSCI реплицирующий портфель акций из 47 стран вырос на 0.4% ожидая свежую порцию стимулирования от крупных мировых ЦБ, намереваясь закрыть уже третью торговую сессию в плюсе. Азиатский индекс MSCI вырос на 1.2% благодаря подъему на фондовом рынке Китая.

Несмотря на отсутствие прямых намеков на сокращение ставки в июле, фьючерсы на ставку оценили шансы на сохранение ставки на текущем уровне в 0%. Основным исходом по итогам июльского заседания считается диапазон ставки в 2-2.25% (снижение на 25 б.п.), с шансами в 67.7%.

Долгосрочный прогноз по процентной ставке снизился с 2.75% до 2.5%. Примечательно также то, что прогнозы по ВВП и инфляции (staff economic projections) изменились разнонаправленно. ФРС ожидает что ВВП в 2019 году вырастет на 2.0% (+0.1% по сравнению с предыдущим прогнозом), а инфляция замедлится до 1.5% (-0.3%). Относительно позитивный прогноз по экономике может говорить о том, что потенциальное сокращение ставки будет носить предупреждающий характер, нежели чем являться ответом на приближающуюся рецессию, что и создало относительно безопасную возможность толкать фондовые индексы вверх, к новым максимумам. Фьючерсы на S&P 500 в ходе торговой сессии в четверг обновили максимум и находятся в 42 пунктах от круглой отметки в 3000 пунктов. На следующей неделе, скорей всего S&P 500 преодолеет отметку в 3000, так как тупик в переговорах США и Китая скорей всего заложен в ожиданиях, а следующая порция важных данных по экономке США поступит только в начале следующего месяца.

( Читать дальше )

Почему не стоит недооценивать грядущую рецессию. Часть 2. Моя переводика для вас.

- 18 июня 2019, 18:08

- |

Первая часть.

Заждались по отличному чтиву? Держите все для вас)))

В первой части показали что риск рецессии в США растет довольно быстро и что предстоящая рецессия, вероятно, будет гораздо более серьезной, чем ожидает большинство экономистов, потому что в настоящее время так много опасных новых пузырей, раздувающихся в настоящее время, и потому что глобальное долговое бремя сегодня намного хуже, чем было до Великой рецессии. В этой части будет показано больше предупреждающих признаков предстоящей рецессии, а также надежные индикаторы рецессии, чтобы следить за тем, как мы приближаемся к рецессии.

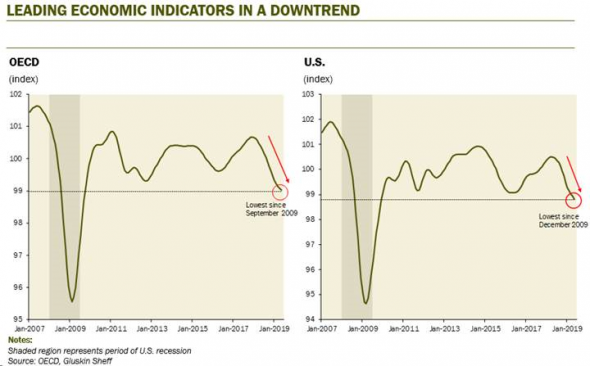

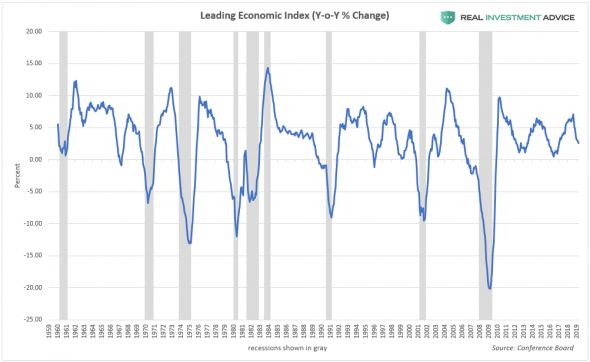

Ведущий экономический индекс (LEI), состоит из экономических показателей, ведущих экономику в целом, в последние месяцы довольно быстро замедляется. Когда годовые темпы роста этого индекса падают в отрицательную зону, рецессии обычно происходят вскоре после этого. Хотя текущее замедление

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал