рецессия

Самый точный индикатор рецессии - не точный!

- 21 августа 2019, 19:00

- |

Доходность 10-летних американских облигаций впервые со времен кризиса 2008 года опустилась ниже доходности 2-летних гособлигаций.

Самый точный опережающий индикатор рецессии дал сигнал!

Рецессия, кризис, обвал и подобные апокалиптические мысли стали появляться в статьях одна за другой после того, как 15 августа доходность 10-летних облигаций опустилась ниже доходности 2-летних… Так ли все ужасно или это очередная попытка разжечь панику и нестабильность на рынках — разберемся ниже.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Бундесбанк: ВВП Германии сократиться второй квартал подряд, страна погружается в рецессию

- 21 августа 2019, 12:23

- |

20.08.2019 19:05

Экономика Германии нуждается в новых источниках роста. Инвесторам не следует рассчитывать, что одним из них станет налогово-бюджетное стимулирование, даже если правительство и решит немного раскошелиться.

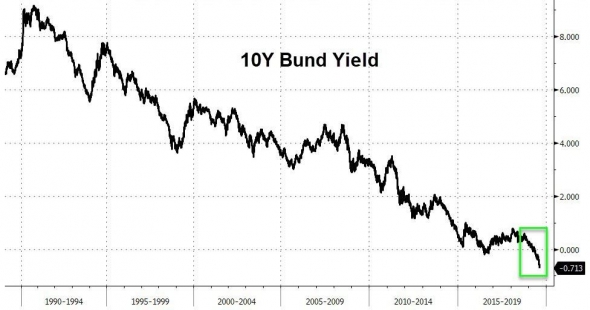

В понедельник Бундесбанк заявил, что ВВП Германии в июне-сентябре может сократиться второй квартал подряд, что будет официально означать погружение крупнейшей экономики Европы в рецессию. Ожидания относительно того, что Европейский центральный банк сочтет необходимым опустить процентные ставки еще ниже, подтолкнули доходность немецких 10-летних государственных облигаций до около -0,7%.

Так называемая «золотая декада» немецкой экономики, похоже, подходит к концу, но инвесторы ищут утешение в идее, что правительство страны, наконец, решит использовать отрицательные процентные ставки для стимулирования спроса. Скорее всего, их ждет разочарование.

( Читать дальше )

11 причин, почему так много экспертов считают, что экономический кризис в США неизбежен

- 20 августа 2019, 18:16

- |

Итак, какие доказательства заставили так много говорящих голов прийти к такому выводу?

Итак, какие доказательства заставили так много говорящих голов прийти к такому выводу?Хорошо, вот 11 причин, по которым многие эксперты считают, что экономический кризис в США неизбежен…

# 1 На прошлой неделе «спрэд между 2-летней и 10-летней доходностью в США» впервые за 12 лет стал отрицательным. Инверсия кривой доходности происходила до каждого спада в США с 1950-х годов, и это один из самых важных экономических сигналов, которые мы видели до сих пор.

( Читать дальше )

Pragmatos Daily: 100 базовых пунктов Трампа, жесткий Борис Джонсон, 30-летние облигации с нулевой доходностью и китайские пабы в Лондоне

- 20 августа 2019, 10:47

- |

100 базовых пунктов Трампа

Любимое развлечение Трампа в последнее время — писать в твиттере о том, на сколько базовых процентных пунктов ФРС должна снизить ставку рефинансирования. В этот раз он требует от ФРС снизить ставку сразу на 1 процент (сто пунктов), чтобы ослабить доллар относительно валют других стран, “страдающих от сильного доллара”. Также он обвинил демократов в том, что они надеются на то, что рецессия начнется до следующих президентских выборов (2020-ого года). Протокол ФРС FOMC будет в эту среду, но основное внимание будет приковано к комментариям председателя Джерома Пауэлла, когда он выступит на симпозиуме в Джексон-Хоуле в пятницу, где он, как ожидается, укажет потенциал для следующего снижения.

Комментарии: низкие процентные ставки сейчас способствуют разогреванию рынков и экономик выше устойчивого уровня, по мультипликатору CAPE (Shiller P/E) США торгуются на уровне 27 сейчас, это уровень, который статистически предполагает меньше 4% ежегодной доходности рынка в следущие 10 лет. Или, говоря другими словами, это уровень, с которого рынку будет удобно падать на 30-40% в следующую рецессию, прежде чем рынок снова сможет расти на 10-12% в год. Поэтому мы очень осторожно относимся к рисковым ставкам.

( Читать дальше )

Что такое рецессия на самом деле.

- 19 августа 2019, 15:40

- |

Что такое невыплаты, это не простые невыплаты зарплаты, это как правило большие проблемы в финансовой системе.

Возьмем 1947 год и высоченные цены на продукты относительно зарплат.

Понятно, все непросто: фальшивые деньги после войны, нетрудовые доходы, непонятные суммы на счетах и как последствие различные урезания вкладов с коэффициентами и последующее за ним явное ухудшение жизни.

Если взять проблемы 1992-93 года, то им предшествовало двойное обрезание накоплений у населения с заморозкой.

сначала учинили обмен 50 р и 100 р купюр не больше 1000 р в одни руки, и тут же заморозили вклады населения, с обещаниями выплатить побольше но потом.

Смотрим на 1998 год там тоже проблемы были вызваны не сразу 17 августа 98 года. Народ даже толком не понял что произошло, проблемы начались 1 сентября когда перестали выдавать вклады.

То же самое и сейчас

Любые проблемы, как бы они угрожающе не выглядели, проходят нормально. А вот невыдача вкладов или других ограничения, которые накладываются на денежное обращение — уже проблема.

( Читать дальше )

Рецессия, мать ее.

- 19 августа 2019, 15:00

- |

В понимании капиталистических экономистов (а других нет), рецессия — это когда люди потребляют все меньше и меньше. Причиной снижения потребления может быть что угодно — от обнищания до вымирания. Что же является причиной будущей рецесии, которую все ждут?

Капиталистические экономисты говорят — перепроизводство. Следствием перепроизводства является снижение доходов предприятий и наемных работников. Люди начинают меньше зарабатывать и меньше тратить. И пошло-поехало колесо причинно-следственных связей.

Но вот что удивительно. Как известно, ВВП США на 78% состоит из услуг. Т.е. основная часть ВВП США состоит из какой-то нематериальной, в основном финансовой, херни. Получается, что в США скоро наступит перепроизводство херни. Как это представить? Может кто-нибудь объяснить?

Спасибо.

Pragmatos Daily: стимулы по-немецки, итальянский развод, разговоры от Трампа и протест против протеста.

- 19 августа 2019, 09:49

- |

Стимулы по-немецки

Отрицательная ставка доходности и инверсия кривой процентных ставок захватили внимание рынков, опасения инвесторов теперь распространились и на немецкую экономику: готова ли Германия к ослаблению денежно-кредитной политики? В минувшие выходные министр финансов Олаф Шольц заявил, что страна может увеличить траты на примерно 50 миллиардов евро, впервые указав на возможные стимулы, а также указав, что пока что никакой рецессии ничего не предвидится.

Комментарий: немецкая экономика замедляется (с 0.7% роста ВВП в прошлом квартале к 0.1% роста), однако похожая ситуация уже была в 2012-2013 годах. Немецкая экономика, в отличие от других стран ЕС, фундаментально очень сильна: низкий уровень гос.долга (примерно 60% от ВВП против 85% в среднем для ЕС и 131% для США), 5-ый год в профиците бюджета. Германия может тратить на 50-100 млрд.евро в год больше для стимулирования роста, однако трудно расти, когда 2 крупнейших торговых партнера замедляются, да еще и затеяли торговые войны. Рынок Германии — один из самых дешевых по показателю CAPE в Европе, однако мы не торопимся перекладываться в немецкий рынок как раз из-за замедления и неизбежной рецессии.

( Читать дальше )

Экономическая ситуация достаточно быстро ухудшается

- 17 августа 2019, 11:31

- |

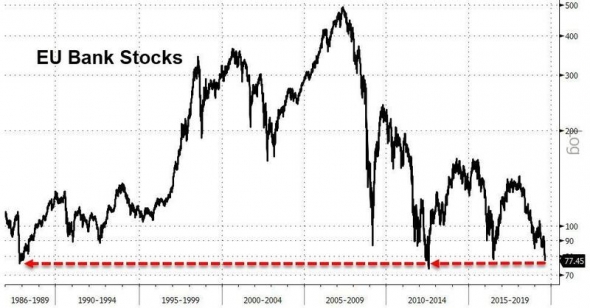

Свежие вести с полей — индекс акций европейских банков находится на минимальных значениях с кризиса 2011 года и близок к минимумам 1980-х годов:

(Индекс акций банковского сектора ЕС находится на минимальных отметках с 2011 года)

Доходность 10-летних немецких бондов также достигла рекордных значений и в моменте доходила до -0,71%. Падение произошло после обещаний новых стимулирующих мер со стороны ЕЦБ:

( Читать дальше )

Активы для разных типов рецессии

- 17 августа 2019, 11:18

- |

В прошлом посте я предположил, что снижение ставки ФРС подтвердило переключение рынка из стадии пика в стадию рецессии.

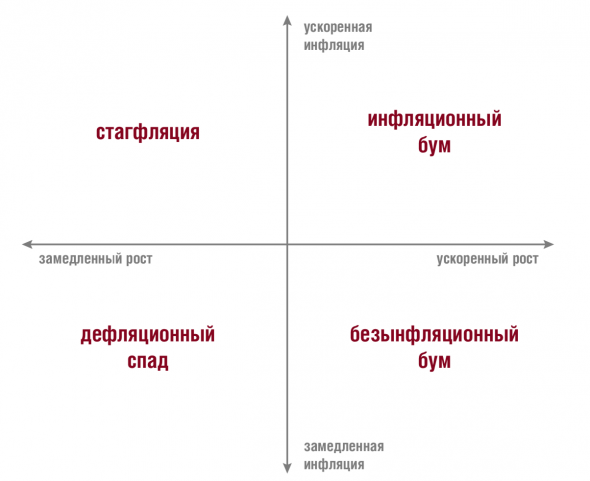

В этом попробую выбрать подходящие инвестиционные инструменты для различных её типов.

Вероятные сценарии развития экономики можно представить в виде вот такой матрицы:

Международный банк прогнозирует замедление экономики. А это и называется рецессией.

Есть два типа рецессии:

- Может сопровождаться инфляцией — стагфляция 70-х.

- А может нет - дефляционные кризисы 2000 и 2008 гг.

- Или даже проходить сразу обе стадии: сперва дефляционный шок, а затем инфляция (Великая депрессия 1929-39 гг)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал