прибыль

Газпром перенаправляет газ для Европы в КНР +35 млрд.куб. в год через Казахстан!

- 04 мая 2024, 17:09

- |

Объем транзита российского газа в Китай через территорию Казахстана планируется на уровне около 35 млрд кубов в год — казахстанский посол в России Даурен Абаев.

«Мы будем заниматься не только транзитом, но и для нужд населения тоже будем закупать газ, — добавил дипломат, отвечая на вопрос о планах по закупке российского газа. — Сейчас как раз идет переговорный процесс о цене, вот эти все детали, но в целом дорожная карта подписана, желание есть, понимание есть, остались кое-какие детали».

https://smartlab.news/read/114176-obem-tranzita-rossiiskogo-gaza-v-kitai-cerez-territoriyu-kazaxstana-planiruetsya-na-urovne-okolo-35-mlrd-kubov-v-god-kazaxstanskii-posol-v-rossii

Хорошая перемога продажа в Китай +35 млрд. кубов газа в год..

это больше текущих годовых поставок для Китая!

и инфу так предоставили невзначай… ожидаемо конечно, что Газпром не просто так выложил МСФО со списаниями для хомяков.

( Читать дальше )

- комментировать

- 2.9К

- Комментарии ( 0 )

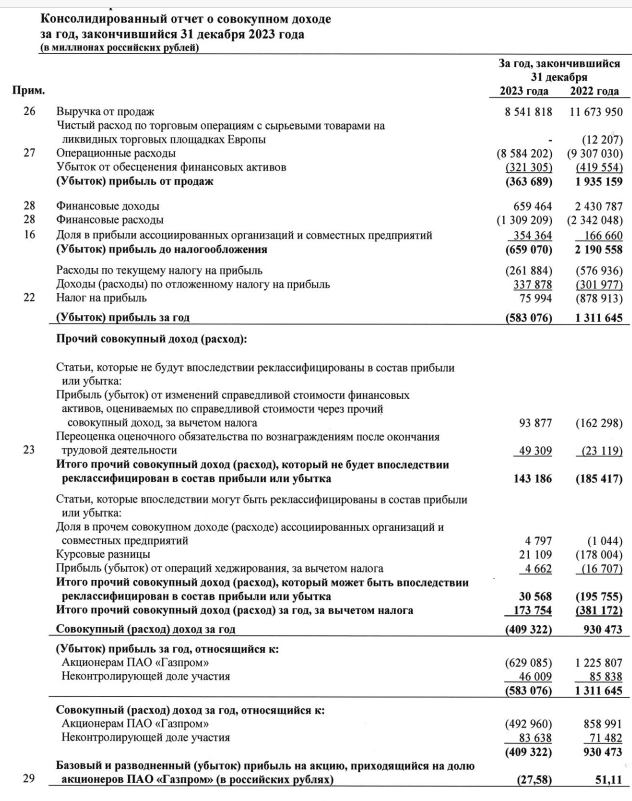

Газпром МСФО 2023г: выручка Р8,5 трлн (-26,8% г/г), убыток Р629 млрд против прибыли в Р1,31 трлн годом ранее

- 02 мая 2024, 16:01

- |

www.e-disclosure.ru/portal/files.aspx?id=934&type=4

Главная проблема нашей экономики — это мы.

- 27 апреля 2024, 18:40

- |

Посмотрел интервью Александра Аузана. Я скептично отношусь к нему и его трудам, но некоторые мысли из этого интервью я бы хотел публично обмусолить через призму своего опыта.

Более всего меня заинтересовал тезис про 3 главные недостатка нашей экономики: долгосрочный взгляд, доверие и договороспособность. Кратко пройдусь по каждому из них и не только.

— Долгий взгляд. Как-то в инвест.чате я сказал, что держу Газпром с прицелом на 2035 год, в ответ был смех. И вправду, планировать так далеко? Что за бред. Это проявляется у нас во всех аспектах: в покупке китайских машин, спекуляциях, обмане партнёров, взяточничестве и мошенничестве. Хороший пример был у меня из общения с одним чиновником, приводившим цитату из разговора с французским коллегой: «Русские всегда крадут нагло, много и сразу, а не долго и по чуть-чуть». И это логично, ты же не знаешь, где завтра окажешься: на Бали или в бобике. Это проблема в наших социальных институтах и нас самих.

( Читать дальше )

🚢 ДВМП (FESH) - пик по ставкам фрахта пройден

- 26 апреля 2024, 11:40

- |

▫️Выручка 2023: 172 млрд ₽ (+6% г/г)

▫️EBITDA 2023: 53,6 млрд ₽ (-25% г/г)

▫️Чистая прибыль 2023: 37,8 млрд ₽ (-3,9% г/г)

▫️скор. ЧП 2023: 28 млрд ₽ (-48,8% г/г)

▫️ND / EBITDA: 0,5

▫️P/E ТТМ: 9,2

▫️fwd дивиденд 2023: 0%

▫️P/B ТТМ: 1,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 80,2 млрд ₽ (+3% г/г)

▫️EBITDA:18,3 млрд ₽ (-45% г/г)

▫️скор. ЧП:5,8 млрд ₽ (-77% г/г)

✅ Феско активно инвестирует в приобретение новых судов и расширяет свой флот: по итогам 2023г общий дедвейт флота вырос до 575 тыс. тонн (+33,1% г/г).

👉 Всего на покупку судов, расширение подвижного состава и дальнейшую модернизацию ВМТП в 2023г было потрачено60,3 млрд рублей, что на 64% больше аналогичных показателей прошлого года.

⚠️ Активные инвестиции практически полностью истощили денежную позицию на балансе компании: объём денежных средств и эквивалентов на балансе снизился на85% г/г до текущих 4,6 млрд, а чистый долг вырос до 24,8 млрд при ND/EBITDA = 0,5.

( Читать дальше )

Итоги недели 25.04.2024. Самая заманчивая ложь социалистов. Курс доллара и нефть

- 25 апреля 2024, 15:46

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/6tCcxWWyjVcИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Внутренний шорт. Результат на сегодня

- 24 апреля 2024, 17:36

- |

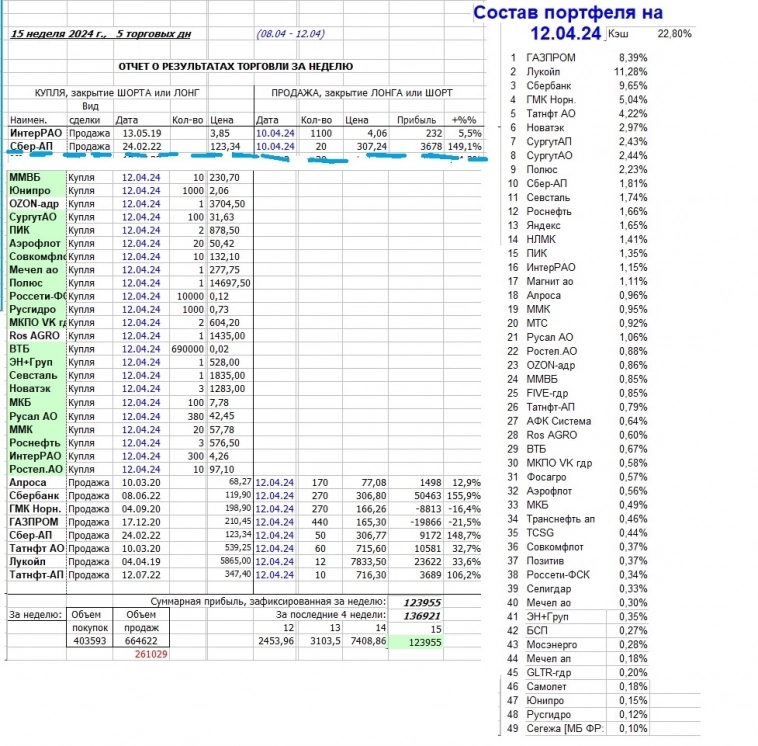

Десятого и двенадцатого апреля вывел в кэш суммарно около 585 тыр. (см. здесь и здесь).

Деньги сразу завел в фонд ликвидности. Сегодня эта пара операций вышла в плюс. Пока, на момент написания поста, на 3600 р. А это, между прочим, 15% годовых.

Всем успехов в торгах

в новой реальности

“Пока позиция открыта, мы деньги в рынок не отдали”

- 22 апреля 2024, 13:42

- |

Продолжаю историю про проблемы с точкой входа, начало вы можете прочитать #lig_алексеев

✓ Важно: вас должна волновать не только точка входа, но и точка выхода. Пока позиция открыта – вы в деле.

Напоминаю, что обычные трейдеры – это не большой фонд, который скорее всего получит свои дивиденды с акций Сбера, и нам важно не просто закрыть хедж, две противоположных сделки, одна из которых в плюс, а вторая в минус. Нам надо закрыть одну сделку в плюс, а вторую – вывести в безубыток. Или тоже в плюс! И никаких стопов при этом, которые не позволят вам это сделать.

Тысячу лет назад на одном из учебных вебинаров американского трейдера Елены Калашниковой я услышал о том, что профессиональный скальпер не ставит стоп-лоссы, потому что всегда знает, из какого места в стакане он будет катапультироваться, чтобы закрыться в безубыток. Тоже самое говорил российский профессиональный трейдер Костя Заяц. Андрей Беритц, легенда российского трейдинга, держит стоп-лосс в голове, а не фиксирует в стакане. Поэтому, если вы хотите стать профи, необходимо научиться не только делать правильный вход, но и выводить сделку в безубыток.

( Читать дальше )

👑 Кто из них имеет больше шансов обогатиться?

- 16 апреля 2024, 22:37

- |

Осторожно, смех!

Если вы не занимаетесь добычей золота лопатой, это не значит, что вы не работаете достаточно / неудачливы / неодарённы. Скорее всего...

👉… вы не родились под знаком, который имеет больше всего возможностей для наживы, по мнению астрологов, которые вчера были опубликованы в New York Post. Вам верится в астрологию?

👉… у вас нет таких богатых родственников. У людей с обилием денег обычно самые состоятельные родители. Так говорит об этом исследование. И чем больше неравенство в обществе, тем сильнее связь между доходами детей и родителей.

👉… вы живете в не самой благоприятной стране для наживы. Большинство миллиардеров живут в США, Китае и… Индии (информация от Forbes за 2023 год). Германия и Россия тоже не отстают от лидеров. Но эта статистика не всегда правдива. Основной фактор — социальный лифт — в большинстве случаев не сработает.

👉… вы тратите мало времени на спорт. Спортсмены имеют больше шансов на успех: они быстрее принимают решения, лучше сосредотачиваются, могут анализировать с умом. Спорт присутствует в жизни почти каждого миллиардера.

( Читать дальше )

Выручка НЛМК по МСФО в 2023г увеличилась на 3,6% г/г и составила 933,435 млрд руб. Чистая прибыль увеличилась на 25,8% г/г, до 209,373 млрд руб. - Интерфакс

- 16 апреля 2024, 07:11

- |

Чистая прибыль группы «НЛМК» в 2023 году достигла 209,373 млрд рублей, увеличившись на 25,8% по сравнению с предыдущим годом. Выручка компании также выросла на 3,6%, достигнув 933,435 млрд рублей. Валовая прибыль увеличилась на 9,3%, составив 379,741 млрд рублей. Общий долг группы на конец 2023 года составил 92,5 млрд рублей.

Нераспределенная прибыль компании на конец 2023 года составила 673,48 млрд рублей. Совет директоров НЛМК рекомендовал выплатить дивиденды в размере 25,43 руб. на акцию, что составит 152,408 млрд рублей. Компания не выплачивала дивиденды с конца 2021 года.

Группа НЛМК — вертикально интегрированная металлургическая компания с производственными активами в России, Европе и США. Основным конечным бенефициаром компании (79,3%) является Владимир Лисин.

Источник: www.interfax.ru/business/956022

Сегодня продолжил выход в кэш

- 12 апреля 2024, 22:25

- |

( Начало таблицы см. здесь )

Всем успехов в торгах

в новой реальности

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал