портфель

Последние нефтегазовые компании…

- 04 декабря 2018, 16:18

- |

Ну что, вот и подошёл к концу сезон отчётностей российских компаний за 9 мес. 2018 г. Сегодня вкратце опишу результаты нефтегазовых компаний, так как это наше всё)

Начну с самой обсуждаемой компании прошлой недели — Газпром

Нефтегазовый гигант в пятницу опубликовал финансовые результаты за III кв. 2018 г. по МСФО. Результаты превзошли все ожидания, выручка выросла на 34% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Показатель EBITDA вырос на 86%, чистая прибыль увеличилась почти в 2 раза.

В связи сильными финансовыми результатами менеджмент предлагает разморозить дивиденды и поднять их уже по итогам 2018 г. до двузначной цифры. «Мы бюджет на правлении приняли, и дивиденды будут выше за 2018 г. По крайней мере, правление будет предлагать увеличить дивиденды. Как совет директоров на это отреагирует, посмотрим. У нас совет директоров в середине декабря, в 20-х числах», — сказал А. Круглов.

По моему мнению не стоит рассчитывать на высокие дивиденды, но как минимум 10 руб. на акцию ожидать можно. Под это дело я всё таки не стал бы покупать акции, это идея уже чисто для спекулянтов, кто держит — продолжайте держать.

( Читать дальше )

- комментировать

- 1.8К | ★1

- Комментарии ( 0 )

Обновлён инвестиционный бюллетень и статистика по модельному портфелю

- 04 декабря 2018, 14:35

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными и обновлена статистика по модельному портфелю. Опубликован инвестиционный бюллетень с последними данными. На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

( Читать дальше )

Первая просадка в Портфеле #2

- 03 декабря 2018, 17:02

- |

Что ж… наша первая просадка в Портфеле #2.

У нас короткая позиция во фьючерсе на Сбербанк (SRZ8). И сегодня эта позиция несет значимый минус.

Радуются покупатели Сбербанка. Каждому свое. Пока проигрываем. Хотя в целом, портфель и в этой динамике имеет 19% годовых.

( Читать дальше )

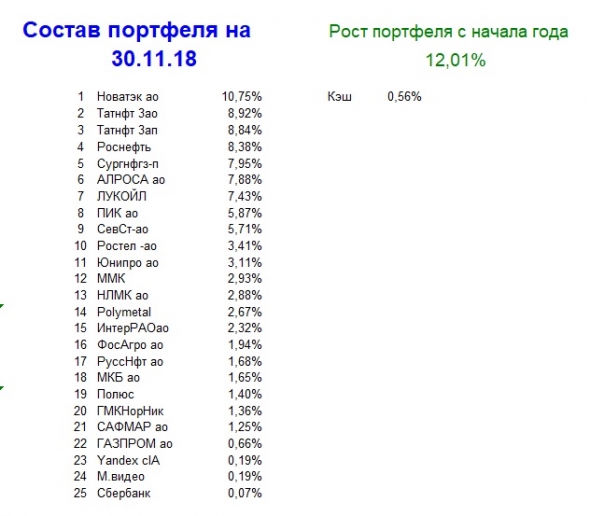

Мой портфель, итог 48 недели 2018

- 03 декабря 2018, 10:20

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/507005.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

ноябрь итоги

- 02 декабря 2018, 23:15

- |

10 лучших из Ддж, сп500, насдак.

Разумеется лазил руками (выходил при пробое уровня) итог — около +1%, что хуже индекса.

У отдельных портфелей (вел демо стату) итоги были такие:

из сп500 +0,57

из дДЖ +2,55

из насдака -5.2 (акции где я вышел руками, угорели еще 10-15 вниз).

На декабрь иду с таким набором (стаки из суеверия пока не раскрою)

joxi.ru/823PPlEtJ0zRlA

з.ы. мелкий портфель, где 3 стака переформатировал под крупняк — ABBV, MMM, MSFT, Потиху отбивают зубодробительный октябрь…

Важен ли момент входа для пассивных инвестиций?

- 29 ноября 2018, 17:27

- |

Недавно в одной из рассылок про портфельные инвестиции промелькнуло напоминание пассивным инвесторам (видимо, тем которым на текущем снижении рынка не сидится на месте). Суть его сводилась к тому, что в основе Asset Allocation лежит сознательный отказ от выбора момента входа в рынок (он же: market timing) и игнорирование того, что на этом самом рынке происходит.

( Читать дальше )

Северсталь. Добавил немного в портфель.

- 29 ноября 2018, 17:27

- |

Вчера докупил Северстали 3 лота (30 акций) по 994,5 в портфель. Средняя теперь 1072.

Текущее состояние портфеля можно посмотреть здесь:

smart-lab.ru/q/watchlist/Chernobrov/5683/

Всем удачных сделок!

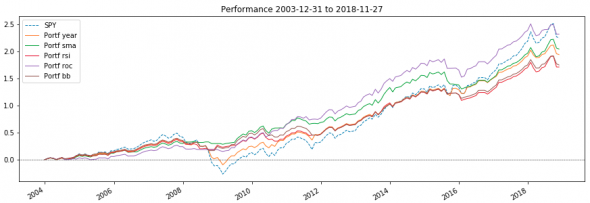

Историческое изменение портфеля

- 29 ноября 2018, 11:14

- |

1) При добавлении бумаги в портфель добавить дату.

2) Показать график изменения стоимости портфеля в динамике. Одновременно сравнить его с различными индексами.

Так раньше было в Google Finance, но сервис их сдох (да и проблемы с ценами там были).

Когда переходить на зарубежные рынки для диверсификации инвестиций?

- 26 ноября 2018, 12:01

- |

Несмотря на то, что сейчас все вокруг падает, графики в красной зоне и прогнозируется очередной кризис, оптимистичные инвесторы, типа меня, строят планы на будущее

К концу года мой инвестиционный портфель (ранее я о нем достаточно подробно писал, содержащий исключительно дивидендные тикеры) должен достигнуть промежуточной целевой величины.

Почти все акции, которые хочется купить уже в портфеле, осталось около 7-8 эмитентов, которые хочется добавить (Газпромнефть, Аэрофлот, ММК, Протек, Детский мир, НКНХ, Сбербанк-п, Полиметалл).

На покупку пакета из 7-8 эмитентов мне понадобиться еще год, после этого дальнейшее движение, для меня, возможно только по наращиванию долей отдельных акций в портфеле, покупка новых эмитентов не предвидится, их просто нет больше на бирже. Докупить указанные эмитенты я все же хочу, завершив формирование портфеля

Несмотря на небольшую стоимость портфеля, вкладывать все в одну корзину на ММВБ не хочется, для диверсификации планирую выйти на зарубежные площадки, вопрос, когда?

( Читать дальше )

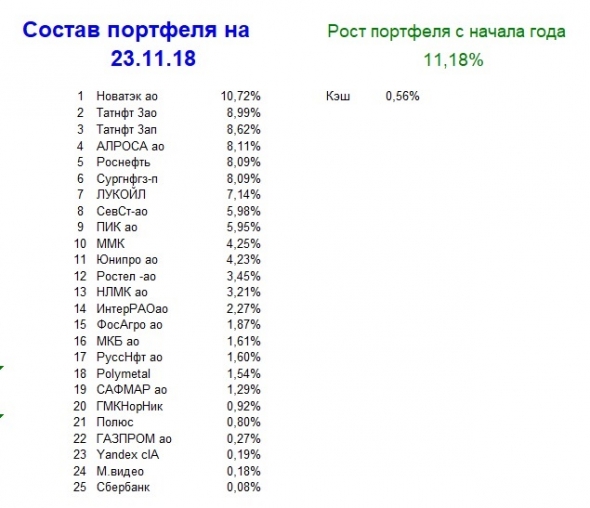

Мой портфель, итог 47 недели 2018

- 26 ноября 2018, 09:28

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/505715.php

Принципы, на которых базируется торговая система, см.:

smart-lab.ru/blog/466810.php

График изменения стоимости портфеля с марта 2014 года есть в профиле.

Всем успехов в торгах.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал