опционы

+200% на $TSLA за торговую сессию

- 21 апреля 2016, 14:32

- |

Еще раз хотели бы наглядно показать, что направленные стратегии с использованием опционов дают отличную доходность и соотношение риск/прибыль.

$TSLA удержали уровень 241 (область ключевой поддержки 240) и на отбой от уровня, паттерн W на М15 купили опционы колл на 22 апреля, со страйком 255, вышли двумя частями по 2,5 и 2,6, сделка дала более 200%, часть позиции не закрыта, ждем поход к уровню сопротивления 265

Также вчера дала заработать $AGN, $PYPL об идеях мы писали ранее. Все уровни, цели, стопы, точки входа и выхода можете смотреть в ленте ВК или твиттере

( Читать дальше )

У российских банков продано опционов на доллар на 30 млрд. долларов США

- 21 апреля 2016, 14:02

- |

Банк России опубликовал данные мониторинга деривативных позиций банков на внебиржевом рынке. По объему операций с деривативами этот рынок существенно больше тех операций, которые банки выносят на срочный рынок Московской биржи. Часто это сделки с крупными корпорациями из реального сектора, преимущественно экспортерами.

По данным ЦБ РФ, на 1 марта 2016 года банками было продано внебиржевых опционов на сумму в 30 754 млн. долларов США, из них 29 439 млн. долл. США опционы, проданные клиентам-нефинансовым организациям на срок до 1 года. При этом объем купленных опционов почти в 10 раз меньше — всего 3 883 млн. долл. США на срок до 1 года.

Исходя из этой огромной позиции банки часто подыгрывают себе, манипулирую курсом на рынке базового актива (валютный рынок Московской биржи).

При этом 75% оборота производных инструментов на внебиржевом рынке приходится на два банка из выборки ЦБ РФ (всего в выборке 148 банков по валютному рынку и 21 банк по деривативам).

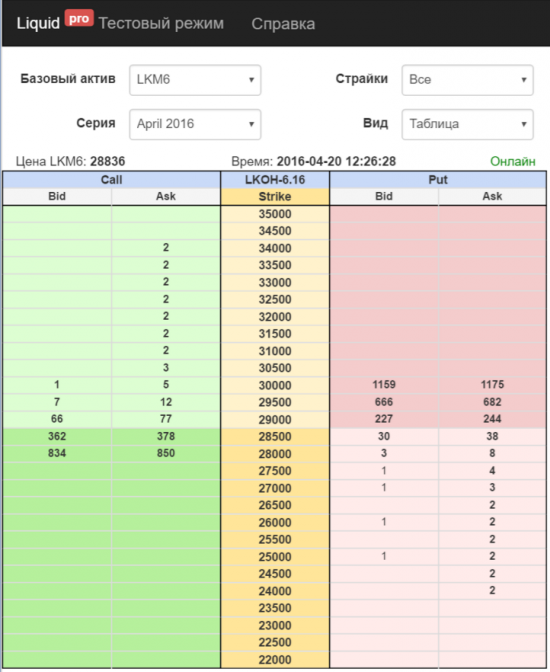

опционы, ликвидность.

- 20 апреля 2016, 17:02

- |

За прошедшие 10 дней зарегистрировалось порядка сотни человек. Сразу выявились недоделки, коих было достаточно много, но ничего принципиального и почти все они уже устранены.

Пока котируем только Апрельскую серию опционов на Лукойл, которая сегодня экспирируется. Лукойл удобный для начальных тестов инструмент — по нему практически нет котировок и интерес к нему минимальный, т.е. наши недоделки никого особенно не раздражали :-) В дальнейшем будем расширять список котируемых инструментов.

Что нового появилось за неделю: самое главное — справка. С нее же и начинается знакомство с сервисом.

Маркет-мейкер теперь ставит котировки с гибко меняющимся спредом, дабы даже далеко от денег имело смысл проводить сделки.

Так как вопросов очень много, 28 апреля проведем вэбинар в 14-00, где я сделаю обзор функциональности и постараюсь ответить на все ваши вопросы. Также обсудим планы развития.

Быстрый анализ стратегии "черного лебедя".

- 20 апреля 2016, 15:10

- |

Конечно, «антихрупкость», «черный лебедь» — это магические слова, но без понимания основ торгуемого инструмента, магия на этом и заканчивается.

Во-первых, опционы на VIX — опционы европейского типа. Ссылка на CBOE, на спецификацию опционов на VIX здесь.

Во-вторых, и что с того, что сейчас индекс VIX чуть больше 13? Базовым активом опционов на VIX является не индекс VIX, а соответствующий фьючерс. Не вижу январских фьючерсов на VIX, а, например, декабрьский сейчас стоит 19,94. Смотри последнюю строчку.

Далее, идем на сайт CBOE сюда, и видим рисунок «Beta of VIX futures to VIX index as a function of time to expiration», и понимаем, что долгосрочные фьючерсы очень мало изменяются в цене, по сравнению с краткосрочными.

( Читать дальше )

Где будет экспирация 21.04.16

- 20 апреля 2016, 12:43

- |

Есть у кого мысли про страйк экспирации по РИ?

А как Вы отработали рост газа вчера?

- 20 апреля 2016, 10:53

- |

NG

Сделка дня — покупка фьючерса $NGM6 на пробой уровня 2.053. Как и всегда мы предлагаем нашим клиентам альтернативный вход — покупку опционов, для снижения риска по позиции. Но в данном случае, вход был во время европейской сессии, поэтому купить опционы не получилось из-за низкой ликвидности. При торговле одним фьючерсным контрактом прибыль, при фиксации на уровне ТР1, составила 1090$

Мы удерживаем позицию, стоп подтянут на уровень 2.115

$BABA — торговая идея на рост акции в район 80.96 и выше к 85.95, вышли на ожиданиях отката по рынку, раньше достижения целей

( Читать дальше )

Причина, почему нефть падает, а бакс не растет

- 20 апреля 2016, 10:44

- |

Единственное объяснение, которое смог найти — это большое количество коллов на Си апрельских. Там выше 70 страйка около 600 тыс. их накупили. В майских и июньских такого не наблюдается.

Т.е. если бы улетели выше 70, то все эти 600 тыс колов были бы в деньгах.

Так что ждем завтрашней экспирации опционов и возвращения нормальных взаимосвязей…

Нефтяные хроники 20 апреля

- 20 апреля 2016, 10:12

- |

Второй день подряд на рынке нефти продают волатильность. По этой причине происходит невнятный боковик между 40 и 45 страйками. В понедельник его лишь оживил «дохийский гэп» и то ненадолго. Полеты нефти проходят под жестким контролем продавцов опционов. До экспирации июньской серии опционов остается неделя и присутствует вероятность того, что кто-то удачно хочет пройти эту экспирацию. Однако говорить с уверенностью, что новой атаки на 40-й или 45 страйк мы не увидим, пока преждевременно.

Визуально видно, что в зоне коллов продажи шли менее активно, чем в зоне путов (красные точки — 18 апреля, синяя линия — 19 апреля). Поэтому с определенным допуском можно предположить о новых атаках 44-45 долларов за баррель. Вопрос лишь, как долго «быки» просидят в засаде перед данным событием.

Прогнозы по нефти со стороны экспертного сообщества сейчас выглядят удручающими, словно их дают «убийцы волатильности»: 2016 год — 40 долларов, 2017 год — 45 долларов. Естественно, по 5 долларов в год речь может идти только о средневзвешенной величине. И то, надо понимать, что «цены на нефть может прогнозировать только Аллах» (известная цитата министра нефти Саудовской Аравии). Волатильность вернется, ее надо ждать. Пока же метания в диапазоне продолжаются. 40 долларов в понедельник были протестированы как поддержка (ранее февраль-март это было сопротивление).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал