SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Разберём хеджирование опционами collar на живом примере.

- 03 мая 2016, 20:01

- |

По мотивам smart-lab.ru/blog/325961.php#comment5670243

Пример учебный. Eсли видите явный косяк, то you are kindly welcome исправлять ошибки и добавлять комментарии.

Кто узнает для себя новое — с вас плюсики к моей карме.

Итак, поехали:

Компания Husky Energy.

Акции: www.google.ca/finance?cid=665858

Опционы: www.m-x.ca/nego_cotes_en.php?symbol=HSE*

Опционы 17 июня

Long 100 акций: $14.95х100= -$1495

Sell 1 out-of-market (OTM) Call 17.00 +$20

Buy 1 OTM Put 12.00 -$20

Затрат: $1495

Теперь результаты при различных ценах закрытия 17 июня:

$12 и ниже: продаём акции через Put $12 и получаем max.убыток -$295

$13: продаём акции и получаем убыток -$195

$14: продаём акции и получаем убыток -$95

$15: Продаём акции и получаем прибыль +$5

$16: Продаём акции и получаем прибыль +$115

$17 и выше: Продаём акции по $17 и получаем max.прибыль +$205

Перестраховка? Ограничиваем прибыль при планировании убытка и риска? Что думаете о таком хеджировании?

Пример учебный. Eсли видите явный косяк, то you are kindly welcome исправлять ошибки и добавлять комментарии.

Кто узнает для себя новое — с вас плюсики к моей карме.

Итак, поехали:

Компания Husky Energy.

Акции: www.google.ca/finance?cid=665858

Опционы: www.m-x.ca/nego_cotes_en.php?symbol=HSE*

Опционы 17 июня

Long 100 акций: $14.95х100= -$1495

Sell 1 out-of-market (OTM) Call 17.00 +$20

Buy 1 OTM Put 12.00 -$20

Затрат: $1495

Теперь результаты при различных ценах закрытия 17 июня:

$12 и ниже: продаём акции через Put $12 и получаем max.убыток -$295

$13: продаём акции и получаем убыток -$195

$14: продаём акции и получаем убыток -$95

$15: Продаём акции и получаем прибыль +$5

$16: Продаём акции и получаем прибыль +$115

$17 и выше: Продаём акции по $17 и получаем max.прибыль +$205

Перестраховка? Ограничиваем прибыль при планировании убытка и риска? Что думаете о таком хеджировании?

- комментировать

- ★11

- Комментарии ( 27 )

опционы, эспирация br-5.16 подскажите ! ВАСЯ помоги, шепни чтобы не маржинколили

- 03 мая 2016, 18:13

- |

по мотивам поста http://smart-lab.ru/blog/325610.php

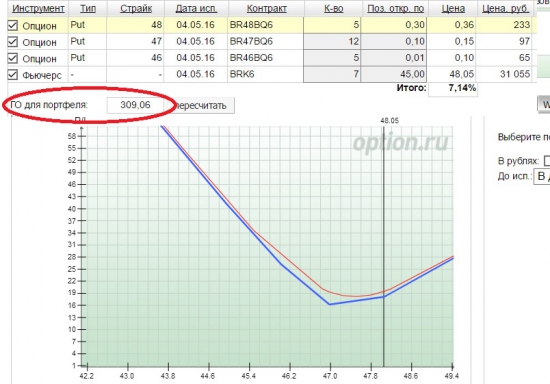

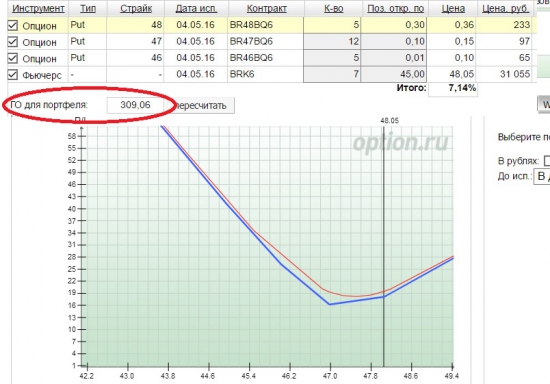

прикупил кучу 48 путы и колы… теперь думаю что делать - как уменьшить ГО ??? ведь утром стаканы будут пустые на опциоонах хрен закроешь путы.

ГО на 48путы с утра уже будет большим ?? или когда ГО станет большим ?

какое ГО будет 48пут+лонгBRнапример от 46 ???

я еще сдуру 67колов на рубль набрал … вот беда !!!!

PS.ответ пришел сам надо купить 7 фьючерсов и ГО будет 300руб… Опционщики! это верно ???

прикупил кучу 48 путы и колы… теперь думаю что делать - как уменьшить ГО ??? ведь утром стаканы будут пустые на опциоонах хрен закроешь путы.

ГО на 48путы с утра уже будет большим ?? или когда ГО станет большим ?

какое ГО будет 48пут+лонгBRнапример от 46 ???

я еще сдуру 67колов на рубль набрал … вот беда !!!!

PS.ответ пришел сам надо купить 7 фьючерсов и ГО будет 300руб… Опционщики! это верно ???

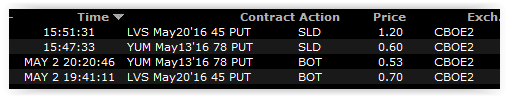

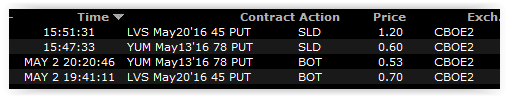

Опционы на акции: сделки по Вегасу и Кентуцки

- 03 мая 2016, 17:09

- |

Решил оформить отдельным постом, в продолжении предыдущего.

Целиком у меня все в бложке

Зашортил вчера ЛВС и Йам покупкой путов. Анализ оправдался, помогло и общее падение рынка на Европе и Азии.

Хороший профит по LVS +71%, по Йам слабо — закрыл рано потому, что опцион выбрал не очень удачно — адский спред, полный неликвид, надо было брать месячный. Учту в следующий раз а пока +13%.

( Читать дальше )

Целиком у меня все в бложке

Зашортил вчера ЛВС и Йам покупкой путов. Анализ оправдался, помогло и общее падение рынка на Европе и Азии.

Хороший профит по LVS +71%, по Йам слабо — закрыл рано потому, что опцион выбрал не очень удачно — адский спред, полный неликвид, надо было брать месячный. Учту в следующий раз а пока +13%.

( Читать дальше )

Опционы на акции, торговые идеи на неделю 2 мая.

- 02 мая 2016, 16:03

- |

Рассматриваем основные инструменты: $AMZN,$BIDU, $CMG, $GOOGL, $NFLX, $PCLN, $TSLA. Уровни поддержек, сопротивление, предполагаемые сценарии.

( Читать дальше )

Продажа опционов

- 02 мая 2016, 15:51

- |

Добрый день! Подскажите знающие. при продаже дальних краев на 70-80% от депозита, при условии что они не выйдут в деньги до экспирации на какую премию можно рассчитывать в тех же % от депозита? Если возможно напишите в двух словах на примере. Спасиб

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

У инвесторов во время падений рынка часто возникает проблема «бумажных» убытков.Пересиживать просадку бывает некомфортно, а сдавать портфель в рынок убыточно.Это спреды в низколиквидных акциях, потеря налоговых льгот(при удержании акций более 3-х лет не платится НДФЛ), возможно даже потеря доли в акциях недопустима по каким либо причинам.В этом случае можно прибегнуть к хеджированию.Причём хедж в традиционном понимании -это опционы.Если будет падение и мы купили путы мы не чего не теряет, если будет рост(с падением мы не угадали) мы берём рост акциями и платим только временную стоимость пута.Проблема вобщем то в том что если мы берём путы около денег то соотношение риск-доход у нас получается плохим даже при «армагеддоне».Путы около денег стоят дорого.В то же время для инвестора неприятно именно сильное падение стоимости портфеля акций, а легкие падения некритичны.Исходя из этого обстоятельства, более интересно выглядит хедж дальними опционами вне денег с применением проданных опционов т.е. мы покупаем дальние дешёвые путы вне денег и в этом же количестве продаём ещё более дальние путы вне денег и компенсируем часть временного распада купленных опционов.Соотношение риск-прибыль получается гараздо более интересное, но рынку нужно пролететь большее расстояние что бы хедж сработал.Но на то он и «чёрный лебедь» что бы пролетать большие расстояния.Хедж этот имеет место только при серьёзных опасениях обвала рынка, а лучше когда рынок уже полетел вниз.

( Читать дальше )

( Читать дальше )

Чем отличается "бумажная" торговля от "Реальной"

- 01 мая 2016, 13:44

- |

Прежде чем заключить свою первую реальную сделку с опционами, я несколько месяцев торговал на «бумажке». Что это означает? Я так же анализировал график, строил профиль позиции и потом следил за его изменением во времени. Но я упустил важный момент.

Исполнение. Одно дело получить интересный профиль позиции, когда рынок закрыт, а другое дело исполнить сделки по тем ценам, что планировал. Так вот, сразу же, торгуя на реале, я столкнулся с тем, что цены, ликвидность и скорость изменения котировок так сильно отличаются от плановых показателей, что я либо просто не могу открыть сделку, либо делаю это по очень плохим ценам.

К счастью, ситуация с провалом ликвидности на америке имеет место только на открытии рынка. На закрытие же мы имеем спокойный устоявшийся рынок, где можно заключать свои сделки по адекватным ценам. Это наблюдение стоило мне некоторую часть просадки и наличие в портфеле некачественных сделок.

Второй момент — это эмоциональная вовлеченность. Когда ты «на бумажке», ты просто смотришь в рынок раз в день по часику. Делаешь свои «бумажные» сделки, закрываешь терминал и забываешь о них до следующего дня. Когда делаешь сделки на реальном счету, то терминал открывается гораздо чаще, чем раз в день. Плюс есть соблазн спустится на более низкий таймфрейм и торговать например на часовиках. А ты не торговал так на демо, не тестировал такой краткосрочный способ. Как итог — ещё одна причина просадки.

( Читать дальше )

Исполнение. Одно дело получить интересный профиль позиции, когда рынок закрыт, а другое дело исполнить сделки по тем ценам, что планировал. Так вот, сразу же, торгуя на реале, я столкнулся с тем, что цены, ликвидность и скорость изменения котировок так сильно отличаются от плановых показателей, что я либо просто не могу открыть сделку, либо делаю это по очень плохим ценам.

К счастью, ситуация с провалом ликвидности на америке имеет место только на открытии рынка. На закрытие же мы имеем спокойный устоявшийся рынок, где можно заключать свои сделки по адекватным ценам. Это наблюдение стоило мне некоторую часть просадки и наличие в портфеле некачественных сделок.

Второй момент — это эмоциональная вовлеченность. Когда ты «на бумажке», ты просто смотришь в рынок раз в день по часику. Делаешь свои «бумажные» сделки, закрываешь терминал и забываешь о них до следующего дня. Когда делаешь сделки на реальном счету, то терминал открывается гораздо чаще, чем раз в день. Плюс есть соблазн спустится на более низкий таймфрейм и торговать например на часовиках. А ты не торговал так на демо, не тестировал такой краткосрочный способ. Как итог — ещё одна причина просадки.

( Читать дальше )

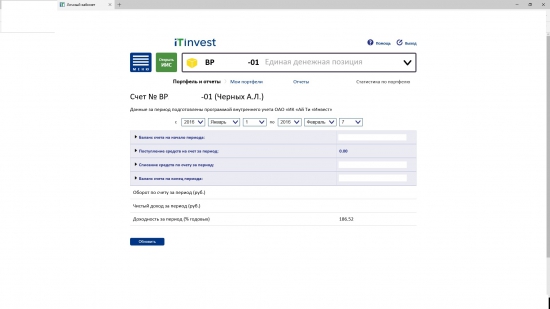

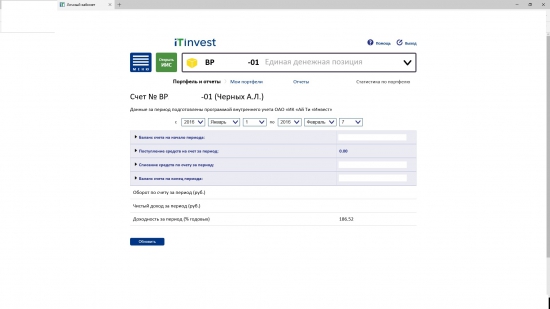

Андрей Черных: стейтменты в динамике с начала года, соответственно по месяцам, январь — по 7 февраля 187% годовых, по 12 марта 256% годовых, 31 марта 315% годовых, 30 апреля 253% годовых:

- 01 мая 2016, 10:36

- |

Отчет по торговле, стейтменты в динамике с начала года, соответственно по месяцам, январь — по 7 февраля 187% годовых, по 12 марта 256% годовых, 31 марта 315% годовых, 30 апреля 253% годовых:

( Читать дальше )

( Читать дальше )

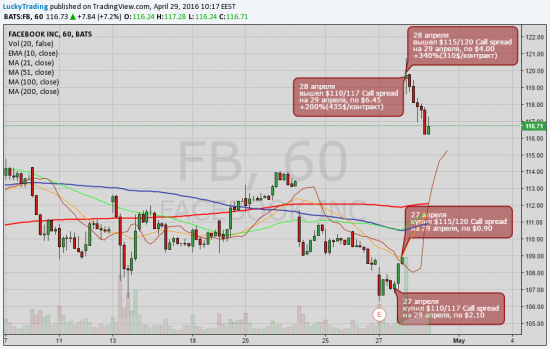

+340% за сделку? Не может быть? Сделки из твиттера

- 30 апреля 2016, 09:04

- |

$FB первое место хит-парада! Отчетные трейды дают великолепное соотношение риск/прибыль. $SQ дошли до ТР1, $PYPL вышел остаток позиции, похоже зреет откат.

$FB

( Читать дальше )

$FB

27 апреля купил $110/117 Call spread на 29 апреля, по $2.10

27 апреля купил $115/120 Call spread на 29 апреля, по $0.90

28 апреля вышел $110/117 Call spread на 29 апреля, по $6.45 +200%(435$/контракт)

28 апреля вышел $115/120 Call spread на 29 апреля, по $4.00 +340%(310$/контракт)

( Читать дальше )

Опционы временной распад,.

- 30 апреля 2016, 00:17

- |

Всем май ) Возник вопрос… временной распад опционов происходить по календарю? т.е. сегодня 29.04. — 4.05 когда рынки откроются будем считать как 30,1,2,3 торговых сессии прошло или сразу 29.04, 4.05 (как будто это 29 апреля). в общем распадается он по рабочим дням или календарным?

СПС

СПС

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал