облигации

Утренний обзор от 31.03.2020

- 31 марта 2020, 10:00

- |

Доброе утро!

📌 Индекс деловой активности в промышленности Китая (52.8 пункта) вернулся на территорию роста (>50 пунктов), превысив рыночный консенсус.

📌 Использование энергетического угля в Китае в марте выросло в годовом выражении. Еженедельное потребление угля удвоилось по сравнению с февральскими минимумами. Однако индекс деловой активности в сфере производства стали в Китае вырос меньше, чем ожидалось (до 42,2 с 36,6 в феврале) из-за крайне слабых экспортных заказов.

📌 Еженедельные заявки на пособие по безработице в США должны быть опубликованы в четверг, и консенсус-прогноз предполагает из увеличение до 3,5 млн после 3,3 млн заявок на прошлой неделе.

📌 Волатильность рынка и кредитные спреды продолжают снижаться. Это свидетельствует о том, что действия ФРС США и других центральных банков начинают оказывать желаемое воздействие.

💡Инвестидея: после вчерашнего подъёма S&P500 вновь подошёл к уровню сопротивления, что требует повышенной осторожности.

Мы считаем, что европейские рынки выглядят привлекательно на нынешнем этапе, учитывая их отставание в росте. Динамика индекс Eurostoxx 50 в долларовом выражении с начала года -27% против S&P500 -19%, Dow Jones -22%, Nikkei -19% и Hang Seng -17%.

- комментировать

- Комментарии ( 0 )

Коротко о главном 31.03.2020

- 31 марта 2020, 07:34

- |

- «Калита» установила ставку купона в размере 15% годовых на весь срок обращения, купоны ежемесячные. Техническое размещение выпуска запланировано на 31 марта

- «Диомидовский рыбный порт» установил ставку купона выпуска серии БО-001-01 на четвертый период на уровне 11% годовых

Подробнее о событиях и эмитентах на boomin.ru

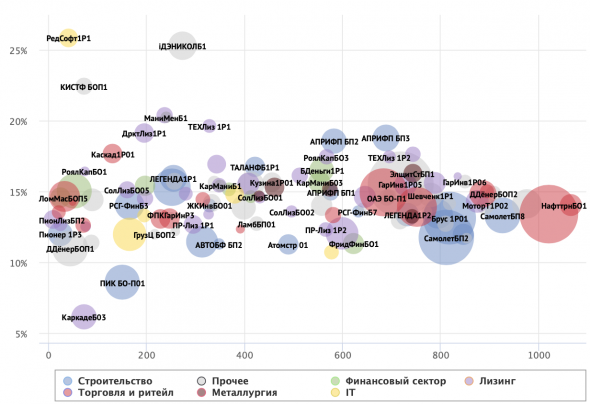

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Налоговая льгота на купон с корпоративных облигаций скоро всё

- 30 марта 2020, 22:53

- |

Но в тексте законопроекта речь не идёт об ограничении выплат купона с вложений в млн рублей в отличии от депозитов

следующие изменения:

1) в абзаце втором пункта 7 статьи 2141 слова «(за исключением доходов, в виде процента (купона, дисконта), полученных по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года)» исключить;

Как сейчас:

7. В целях настоящей статьи доходами по операциям с ценными бумагами признаются доходы от реализации (погашения) ценных бумаг, полученные в налоговом периоде.

Доходы в виде процента (купона, дисконта), полученные в налоговом периоде по ценным бумагам (за исключением доходов в виде процента (купона, дисконта), полученных по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года), включаются в доходы по операциям с ценными бумагами, если иное не предусмотрено настоящей статьей.

( Читать дальше )

О ситуации на рынках

- 30 марта 2020, 11:27

- |

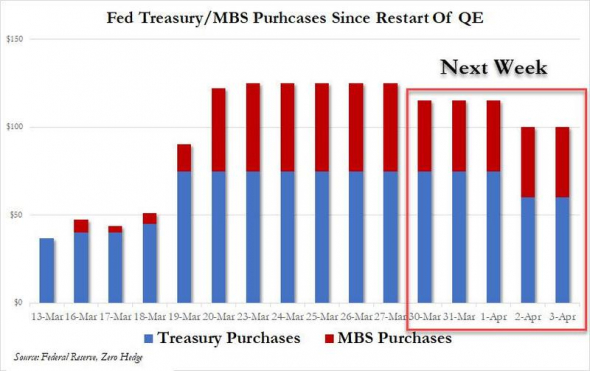

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

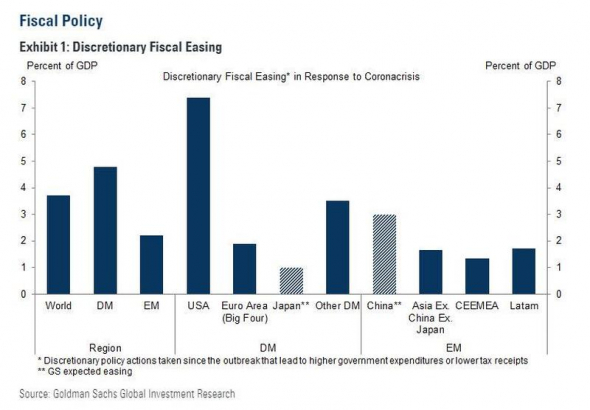

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

( Читать дальше )

Утренний обзор от 30.03.2020

- 30 марта 2020, 10:07

- |

Доброе утро!

📌 В пятницу Федрезерв США объявил о сокращении покупок облигаций на предстоящей неделе с $75 до $60 млрд для казначейских облигаций и с $50 до $40 млрд для ипотечных.

📌 Пятничное снижение рынка акций США составило менее 4%. Ожидаем, что волатильность рынка продолжит снижаться с исключительно высоких уровней, поскольку инвесторы начинают фокусироваться на наиболее и наименее пострадавших странах, секторах и компаниях.

📌 Китай на 90% вернулся к работе (против 85% неделю назад), согласно данным Bloomberg Economics. Народный Банк КНР снизил 7-дневную ставку РЕПО с 2,4% до 2,2%.

📌 Агентство Moody's понизило кредитный рейтинг Юж.Африки до неинвестиционного уровня Ba1. Теперь все 3 рейтинговых агентства оценивают Юж.Африку ниже инвестиционного уровня.

📌 Цена нефти Brent обвалилась до 17-летнего минимума ($23,5).

💡Инвестидея: S&P500 не растёт выше четвертый день подряд и не поднялся выше 1 уровня коррекции по Фибоначчи (38,2%). Поскольку рост заболеваемости коронавирусом в Европе продолжает замедляться (но в США он все еще остается повышенным), вероятно, мы увидим консолидацию рынка вокруг текущих уровней. Это может означать переход от «шоковой» фазы, когда многие активы падают в равной степени, к периоду, когда рынки начинают взвешивать, такие активы подвергаются наибольшему и наименьшему негативному воздействию. С учётом важности тщательного выбора акций в инвестиционные портфели, обращаем внимание интересующихся инвестициями в американские акции на паи фондов — «ВТБ — Фонд технологий будущего», «ВТБ — Фонд «Мировые премиальные бренды» и «ВТБ — Фонд глобальных дивидендов».

Закрытая Москва.Смертельная пандемия в США. Новые стимулы. Ненужная нефть. Выпуск #44

- 30 марта 2020, 09:42

- |

Почему золото выросло на новостях о безлимитном QE, а долгосрочные облигации не упали?

- 28 марта 2020, 10:26

- |

Акцент на процент

- 27 марта 2020, 20:45

- |

Недавно клиенты Сбербанка получили письмо от имени Германа Грефа, в котором разъясняются некоторые детали исчисления и уплаты нового налога на проценты по вкладам. В частности, в нём сообщается:

Хотел бы обратить ваше внимание на то, что, в соответствии с полученными нами от Министерства финансов разъяснениями, налогообложение доходов от процентов по вкладам, превышающим 1 миллион рублей, начнётся не в текущем году, а с 2021 года, и налог будет подлежать выплате в 2022 году. Эти решения касаются только процентных доходов, сами вклады налогами, как и раньше, не облагаются, кроме того, этот налог в размере 13% будет распространяться только на доходы, полученные в 2021 году. Подлежит налогообложению суммарная величина вкладов человека во всех банках, если в совокупности они превышают 1 миллион рублей и в части превышающей 1 миллион рублей. Рублёвая переоценка валютных вкладов облагаться налогом не будет.

( Читать дальше )

Оптимизм заканчивается? Избыток нефти. Шоковый рост безработицы. Рекордные стимулы.

- 27 марта 2020, 18:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал