лукойл

Акции Лукойла выглядят устойчивее многих других российских нефтегазовых бумаг - Фридом Финанс

- 10 марта 2020, 19:30

- |

Целевой уровень цен на нефть на конец года с учетом данных баланса спроса – предложения на январь 2020 года не ниже $60 с вероятностью более 60%. Регулирование оказывает воздействие на рынок, но этот индикатор более устойчив, важно отметить, что в 2014 году страны ОПЕК не решились на сокращение добычи что вызвало значительный профицит на рынке, сейчас ситуация иная, судя по итогам мартовской сессии, о предварительных итогах которой сказано выше, ОПЕК намерена побороться за справедливые, по ее мнению, цены на рынке.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Просадка в акциях Лукойла увеличивает вероятность активизации программы buyback - Велес Капитал

- 10 марта 2020, 19:08

- |

EBITDA компании сократилась на 15% к/к до 278 млрд руб. (консенсус-прогноз: 278 млрд руб.) из-за сезонного роста расходов и относительно низкого объема продаж нефтепродуктов в зимний период. Чистая прибыль сократилась на 37% к/к до 119 млрд руб. (консенсус-прогноз: 145 млрд руб.) из-за списаний в основном по добывающим активам на сумму 24 млрд руб.

Свободный денежный поток «ЛУКОЙЛа» во 2 полугодии 2019 г. составил 394 млрд руб., что, по нашим оценкам, соответствует дивидендам за период в размере 319 руб. на акцию (полугодовая дивидендная доходность – 7%) или 511 руб. с учетом дивидендов за 1 полугодие 2019 г.

( Читать дальше )

Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам.

- 10 марта 2020, 18:08

- |

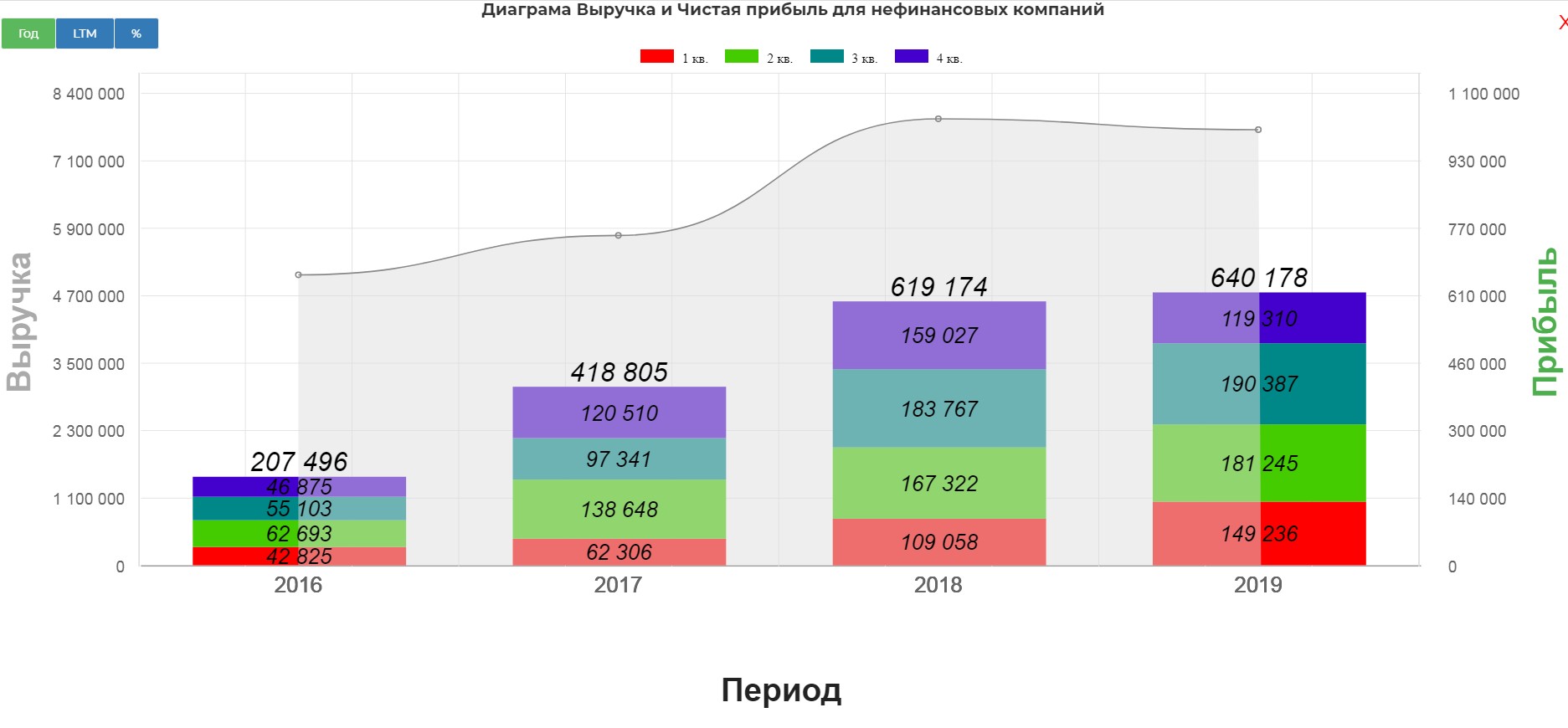

Выручка от реализации за 2019 год составила 7 841,2 млрд руб., что на 2,4% ниже по сравнению с 2018 годом.

Негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами. Влияние данных факторов было частично компенсировано эффектом девальвации рубля, ростом объемов реализации нефти в результате увеличения объемов добычи и трейдинга, увеличением объемов трейдинга продукцией нефтехимии, а также ростом цен на газ и объемов добычи газа за рубежом.

За 2019 год чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 640,2 млрд руб., что на 3,4% больше по сравнению с 2018 годом. Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовым разницам.

дивиденды и удивляемся низким мультипликаторам." title="Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам." />

дивиденды и удивляемся низким мультипликаторам." title="Лукойл. Обзор финансовых показателей за 4-й квартал 2019 года. Считаем дивиденды и удивляемся низким мультипликаторам." />

EBITDA Несмотря на снижение выручки, показатель EBITDA за 2019 год вырос на 10,9% по сравнению с 2018 годом и составил 1 236,2 млрд руб.

( Читать дальше )

ЛУКОЙЛ - чистая прибыль по МСФО за 2019 г составила 640,2 млрд руб., +3,4%

- 10 марта 2020, 15:43

- |

Выручка от реализации за 2019 год составила 7 841,2 млрд руб., что на 2,4% ниже по сравнению с 2018 годом. Негативное влияние на динамику выручки оказало снижение цен на нефть и нефтепродукты и уменьшение объемов трейдинга нефтепродуктами.

Показатель EBITDA за 2019 год вырос на 10,9% по сравнению с 2018 годом и составил 1 236,2 млрд руб. Основной вклад в рост показателя внес сегмент «Переработка, торговля и сбыт»

За 2019 год чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 640,2 млрд руб., что на 3,4% больше по сравнению с 2018 годом. Увеличение чистой прибыли сдерживалось ростом амортизации, а также уменьшением неденежной прибыли по курсовым разницам.

( Читать дальше )

Россия — ты сошла с ума! (нефтяные войны)

- 09 марта 2020, 15:48

- |

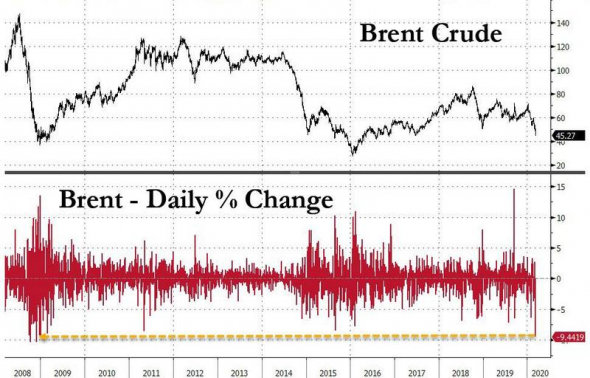

В пятницу были провалены переговоры между членами ОПЕК+ в Вене. Россия отказалась взять на себя обязательства по сокращению добычи в рамках предложенного Саудовской Аравией снижения на 1,5 млн. барр. в день (из них на страны вне ОПЕК приходилось 500 тыс. барр. в день, т.е. на Россию порядка 300 тыс. барр).

Рынок отреагировал незамедлительно — Brent упала на 9% на торгах в пятницу, последний раз подобное наблюдалось только в разгар финансового кризиса 2008–2009 годов:

(Падение стоимости нефти марки Brent на торгах в пятницу составило 9,4%, последний раз подобная динамика наблюдалась в разгар финансового кризиса 2008–2009 годов.)

Более того, Саудиты собираются ответить на демарш России рекордными скидками в $6–8 на поставки своих сортов в Азию, США и Европу. Добыча нефти может быть также увеличена до 12 млн. барр. в день (с текущих 9,7 млн. барр.) Если они действительно объявят об этом в понедельник — рынок окажется под

( Читать дальше )

Наши ADR Сбер -25%, ГП -20% или С лёгким паром!

- 09 марта 2020, 14:15

- |

X5 Retail Group –22,5%

ВТБ –17,2%

ГМК Норникель –6,7%

Газпром –20,4%

Газпромнефть –13,6%

Евраз –15,9%

Лента –7,7%

Лукойл –22,1%

ММК –7,3%

Магнит –19,9%

НЛМК –14,2%

Новатэк –22%

Роснефть –24,2%

Ростелеком –8%

Русагро –8%

Сбербанк –25,5%

Северсталь –15,4%

Сургутнефтегаз –21,6%

ТКС банк –27,8%

Татнефть –25,4%

Народ, а насколько реально что за одну торговую сессию ММВБ Сбер переставят на 25% вниз?

Где же ты, ВЭБушка? Не оставь нас без ХЛЕБушка!

- 09 марта 2020, 10:45

- |

Придёшь во вторник?

Без тебя бывать беде -

Нужен срочно ярдов стольник!

Усиленные Инвестиции: обзор за 28 февраля - 6 марта

- 07 марта 2020, 17:19

- |

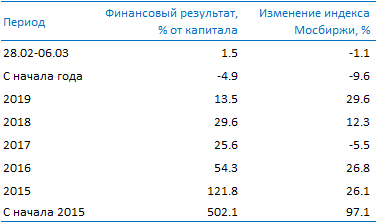

- Портфель вырос на 1.5% против индекса Мосбиржи -1.1%

- По основным компаниям изменения: Яндекс +3.7%, X5 +2.6%, Русал +2.2%, ЛСР +1.8%, ТМК +1.2%, QIWI +0.9%, Лукойл -0.6%, Детский мир +1.5%, Северсталь -0.9%, ММК -5.6%, Полюс +3.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Годовой дивиденд Лукойла может составить 459 рублей на акцию - Велес Капитал

- 06 марта 2020, 12:59

- |

Несмотря на стабильную рыночную конъюнктуру в 4 квартале 2019 г. мы ожидаем снижения финансовых результатов «ЛУКОЙЛа» из-за сезонного роста расходов и относительно низкого объема продаж нефтепродуктов в зимний период. Таким образом, динамика результатов будет совпадать со среднеотраслевой.

Мы считаем, что главный интерес в отчетности будет представлять величина свободного денежного потока за 2 полугодие 2019 г. FCF является достаточно волатильным показателем, что снижает его предсказуемость, и так как скорректированный FCF стал дивидендной базой после смены дивидендной политики компании, рынок может по-разному отреагировать на его величину.

Мы прогнозируем FCF «ЛУКОЙЛа» за 2 полугодие в размере 357 млрд руб. (665 млрд руб. за весь 2019 г.). Наш прогноз дивидендов по итогам 2 полугодия 2019 г. составляет 267 руб. на акцию (459 руб. по итогам всего 2019 г.), что соответствует полугодовой дивидендной доходности на уровне 4,5%.Сидоров Александр

ИК «Велес Капитал»

Лукойл отчитается во вторник, 10 марта и проведет телеконференцию 11 марта - Атон

- 06 марта 2020, 10:21

- |

Мы прогнозируем, что выручка снизится на 6% кв/кв до 1 840 млрд руб., сдерживаемая ограничениями ОПЕК+ и в результате сокращения общих объемов переработки кв/кв (-6.7% в России в млн т). Снижение объемов переработки на российских активах было преимущественно связано с плановыми ремонтными работами на Волгоградском и Нижегородском НПЗ. Мы ожидаем, что EBITDA снизится на 14% кв/кв до 283 млрд руб., отражая динамику выручки и сезонный рост затрат. Рентабельность EBITDA, по нашим оценкам, составит 15% (-1 пп кв/кв). Чистая прибыль от профильного бизнеса прогнозируется на уровне 160 млрд руб. (-16% кв/кв).Атон

Телеконференция намечена на среду (11 марта), 16:00 по Москве (13:00 по Лондону). Номера для подключения: +7 495 2839 705 (Россия), 0800 640 6441 (Великобритания); ID конференции: 152224 (на английском) / 977213 (на русском).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал