капитал

Дайджест недели с Дмитрием Сергеевым - 15 - 19 апреля

- 15 апреля 2024, 11:29

- |

В выпуске говорим об акциях на фондовом рынке АФК Системы, Ozon, Novabev, Эталона, первичном размещении.

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy (velescapital)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

+58% за 2,5 месяца!

- 09 апреля 2024, 21:50

- |

Всем доброго времени суток!

Стараюсь периодически делиться на Smart-Lab результатами по различным инструментам инвестиций, включая акции. И сегодня хочу рассказать про ситуацию с ЮГК (Южуралзолото ГК), позицию, которую открыл 23.01.24 по цене 0,6500 руб. Главной причиной покупки была высокая вероятность роста золота, а также рост производства ЮГК, которая может привезти к появлению дивидендных выплат.

Сегодня 09.04.24 цена пробила отметку 1,0000, после чего решил закрыть позицию и забрать прибыль на позиции 1,0295 руб. Ниже представлен скрин с ресурса Smart-Lab (ссылка на график: smart-lab.ru/forum/UGLD) по входу и выходу из позиции:

( Читать дальше )

Сбер отчитался за март и квартал, разбираемся, есть ли все еще джус?

- 09 апреля 2024, 16:12

- |

Сбербанк отчитался по РПБУ за март и I квартал 2024 г., посмотрим как обстоят дела у зеленой кэш-машины на данный момент

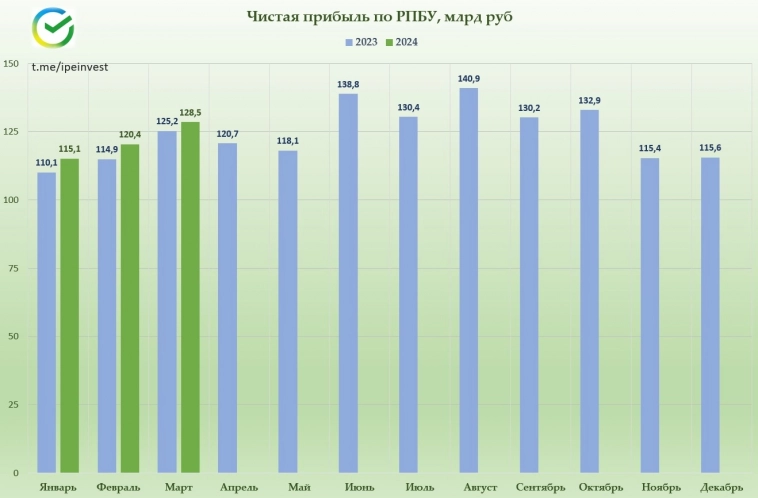

Чистая прибыль выросла до 128,5 млрд руб. (в марте 2023 г. — 125,2 млрд, +2,64% м/м) — выше чем в марте прошлого года и чем в прошлом месяце этого года, а за I квартал 2024 г. ЧП составила 364 млрд руб. +3,9% кв/кв. Рентабельность капитала составила 22%, но обо всем по порядку.

Продолжаю сравнивать результаты Сбера с рекордным 2023 годом:

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в марте 22,0% — хуже чем в прошлом году (24% в марте 2023 г.), но выше, чем в январе и феврале этого года.

( Читать дальше )

⚡ Займер (ZAYM) - обзор МФК в преддверии IPO

- 09 апреля 2024, 09:42

- |

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

💻 Softline (SOFL) - темпы роста выше ожиданий, но рентабельность оставляет желать лучшего

- 02 апреля 2024, 10:29

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️Выручка 2023: 73,2 млрд (+30% г/г)

▫️EBITDA 2023: 3,2 млрд р

▫️скор. Чистая прибыль 2023:-1,2 млрд р

▫️fwd скор. P/E 2025: 21,3

▫️fwd скор. P/E 2028: 5,4

▫️fwd дивиденд 2024: 1,9%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Ранее делал обзор Софтлайна, поэтому буду краток. Выручка за 2023й год выросла немного сильнее моих ожиданий, а вот скорректированной чистой прибыли мы так и не увидели.

👆 Основная проблема — это какой-то несоразмерный рост расходовна ЗП (+81,6% г/г). Возможно, что это связано с масштабированием бизнеса, так как штат сотрудников в 2023г выросна 8475 человек (+68% с начала 2023г).

✅ Прогнозы менеджмента на 2024 год выглядят вполне реалистичными:

▫️Оборот:> 110 млрд (выручка около 87,8 млрд р)

▫️Валовая прибыль: > 30 млрд (+27% г/г)

▫️скор. EBITDA: > 6 млрд (по идее, это позволит выйти хотя бы на минимальную чистую прибыль)

✅ На конец 2023г чистый долг составил 8,1 млрд (х5 г/г) приND/EBITDA = 2,48. Рост долга по отношению к 2022г связан с серией сделок M&A, это позитивно т.к. благодаря таким сделкам Софтлайн наращивает набор собственных высокомаржинальных решений. Более того, покупки проходят по более интересным оценкам, чем на фондовом рынке, главное, чтобы они оказались эффективными в будущем.

( Читать дальше )

Лучшие накопительные счета со ставкой 16% и выше на начало апреля 2024

- 01 апреля 2024, 20:17

- |

Всем доброго времени суток!

На дворе 01.04.24 и эта статья – НЕ ШУТКА :), а подготовленный мной для Вас рейтинг лучших накопительных счетов со ставкой 16% и выше на начало апреля 2024 и, безусловно, эта статья — не инвестиционная рекомендация. Итак, поехали:

4-е место (разделяют между собой Альфа-банк и ПСБ):

Накопительный счёт = 16% на первые 2 месяца с условиями:

— для новых Клиентов, у которых не было счетов в рублях или с остатками за последние 90 дней;

— процент рассчитывается на минимальный остаток.*

3-е место у Газпромбанка:

Накопительный счёт = 16% на первые 2 месяца с условиями:

— для новых Клиентов, у которых не было счетов в рублях или с остатками за последние 90 дней;

— процент начисляется на ежедневный остаток.*

2-е место у ВТБ:

Накопительный счёт = 16% на первые 3 месяца с условиями:

— для новых Клиентов, у которых ранее не было накопительных счетов в ВТБ или баланс по всем накопительным счетам и вкладам за последние 180 дней составлял до 1000 рублей;

( Читать дальше )

♻️ Сегежа (SGZH) | Почему падаем и когда ждать доп. эмиссию?

- 28 марта 2024, 09:50

- |

▫️ Выручка 2023: 88,5 млрд (-9% г/г)

▫️ OIBDA 2023: 9,3 млрд (-60% г/г)

▫️ Чистый убыток 2023: 16 млрд (против прибыли в 6 млрд годом ранее)

▫️ скор. Чистый убыток 2023: 16,7 млрд (+229,6% г/г)

▫️ P/E ТТМ:-

▫️ fwd дивиденд 2023: 0%

▫️ P/B: 2,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 4кв2023г:

▫️Выручка: 24,7 млрд (+4% кв/кв)

▫️OIBDA: 2,3 млрд (-23% кв/кв)

▫️Чистый убыток: -5,5 млрд (+71% кв/кв)

❗ Чистая рентабельность упала до -22,4%. Сейчас, чтобы компании выйти в 0, нужен рост цен на продукцию около 30% или сильное сокращение долга (так как % расходы за 2023й год составили аж 16,5 млрд р).

❌ Чистый финансовый долг составил122,6 млрд рублей на конец 2023 года. Учитывая то, что даже в 2021м году, когда цены на пиломатериалы были в 3 раза выше, компания показывала операционную прибыль чуть больше 22 млрд рублей, существенно снизить долг без докапитализации выглядит нереальным в обозримой перспективе.

👆 С очень высокой долей вероятности компания проведет допэмиссию в ближайшее время, так как продолжать наращивать дол при текущих ставка — только усугублять положение.

( Читать дальше )

⚡ Европлан (LEAS) - разбор компании перед IPO

- 27 марта 2024, 10:19

- |

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

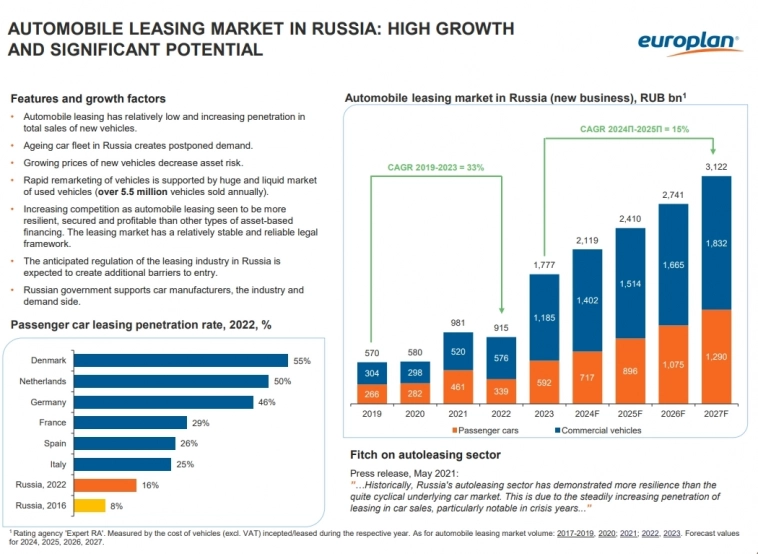

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 25 - 29 марта 2024 года

- 22 марта 2024, 14:49

- |

Российский рынок акций начнет следующую неделю недалеко от важных поддержек по индексам Мосбиржи и РТС 3260 и 1105 пунктов соответственно, стабилизация ниже которых может спровоцировать новые краткосрочные продажи со следующими целями движения 3190 и 1080 пунктов (нижние полосы Боллинджера дневных графиков). Против покупателей по индексу РТС по-прежнему выступает локальная слабость рубля, а по индексу Мосбиржи – отсутствие новых значимых идей для масштабного роста, учет в ценах многих дивидендных историй и высокие процентные ставки в стране, которые делают более привлекательными безрисковые депозиты и гособлигации. В целом индекс Мосбиржи, однако, сохраняет устойчивость и выглядит готовым к возобновлению повышения при поступлении позитивных драйверов, которыми могут стать, например, объявления о высоких итоговых дивидендах Сбербанка, МТС, Ростелекома и нефтяных эмитентов. Инвесторы также продолжают интересоваться акциями роста, такими как Яндекс, Озон, X5 Retail Group, ТКС Холдинг.

( Читать дальше )

VK: Прогноз финансовых результатов (4К23 МСФО)

- 19 марта 2024, 15:52

- |

Группа VK представит свои финансовые результаты за 4К 2023 г. в четверг, 21 марта. Как мы полагаем, компания в период октября-декабря прошлого года смогла добиться относительно высоких темпов роста выручки на уровне 29% г/г. Положительная динамика могла наблюдаться по всем основным вертикалям, кроме прочих инициатив. Рентабельность EBITDA при этом, согласно нашим оценкам, оставалась под серьезным давлением на фоне масштабных инвестиций. По итогам отчетного периода компания, вероятно, продемонстрировала убыток на уровне EBITDA. В данный момент мы ожидаем, что высокая инвестиционная активность и большие расходы будут сопровождать деятельность холдинга и в текущем году. Операционные показатели бизнесов VK растут, но пока нет уверенности в том, что столь крупные вложения обеспечат долгосрочный рост доходов бизнеса.

Наша текущая рекомендация для акций VK — «Покупать» с целевой ценой 1 139 руб. за бумагу.

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал