долг

Роснано исчерпала собственные ресурсы для долговых обязательств - Ведомости

- 20 марта 2024, 08:17

- |

Управляющий финансовый директор и член правления Владислав Юнусов объявил, что у «Роснано» заканчиваются собственные средства для обслуживания долга. С 2021 года компания выплатила 116 млрд рублей по кредитам и облигациям, часть которых была погашена собственными средствами. На начало 2021 года долг составлял 148 млрд рублей, сейчас он сократился до 69 млрд рублей, при этом 62 млрд рублей обеспечены госгарантиями.

Юнусов отметил, что большая часть долга была погашена без реструктуризации и просрочек, но теперь для продолжения обслуживания долга собственных ресурсов недостаточно. Компания ведет переговоры с банками о единовременном погашении задолженности с дисконтом 30%. Отказавшись от этого варианта, «Роснано» стоит перед выбором между банкротством и выплатой долга.

Источник: www.vedomosti.ru/economics/articles/2024/03/20/1026711-rosnano-ischerpala-resursi-dlya-prodolzheniya-platezhei-po-dolgu

- комментировать

- Комментарии ( 5 )

🥚 МТС (MTSS) - рекордная долговая нагрузка и IPO МТС-Банка

- 15 марта 2024, 10:39

- |

▫️Капитализация: 585 млрд ₽ / 293₽ за акцию

▫️Выручка 2023: 606 млрд ₽ (+13,5% г/г)

▫️OIBDA 2023: 234,2 млрд ₽ (+6,4% г/г)

▫️Чистая прибыль 2023: 54,6 млрд ₽ (+67,5% г/г)

▫️ND/OIBDA: 1,9

▫️P/E ТТМ:10,7

▫️fwd дивиденды 2023:11-12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 4кв2023г:

▫️Выручка: 168 млрд ₽ (+18% г/г)

▫️OIBDA: 56,7 млрд ₽ (+3,9% г/г)

▫️Чистая прибыль: 16,1 млрд ₽ (+195,6% г/г)

✅ МТС-Банк находится на финальной стадии подготовки к выходу на IPO. Скорее всего, мы увидим публичное размещение уже в 1П2024г.

На конец 2023г капитал банка составлял 76,3 млрд рублей при ЧП в 12,4 млрд (ROE = 16,3%). Если компания будет выходить с небольшим дисконтом к капиталу как это делал Совкомбанк, то мы увидим оценку приблизительно в 60-70 млрд. Объём IPO вероятно будет небольшим (не более 10%), за такой пакет МТС получит около 6-7 млрд, долг это существенно не снизит.

✅ Благодаря отличным результатам финтех направления и небольшому росту абонентской базы, МТС удалось показать рост выручки на 18% г/г. Это помогло сохранить операционную маржинальность выше 20%.

( Читать дальше )

Скорректированная чистая прибыль Polymetal по МСФО выросла в 2023 году на 40% до $615 млн в 2023 г. - отчет компании

- 15 марта 2024, 08:48

- |

Выручка за 2023 год выросла на 8%, достигнув $3,025 млрд, при этом предприятия в Казахстане и России внесли соответственно 30% и 70% выручки. Производство оставалось практически на уровне предыдущего года.

Денежные затраты снизились на 9%, составив $861 на унцию золотого эквивалента, благодаря ослаблению российского рубля. Совокупные денежные затраты уменьшились на 5%.

Скорректированная EBITDA выросла на 43% до $1,458 млн, с рентабельностью в 48%. Скорректированная чистая прибыль увеличилась на 40% до $615 млн.

Капитальные затраты сократились на 14% до $679 млн, а чистый долг остался практически неизменным на уровне $2,383 млрд.

Чистый приток денежных средств от операционной деятельности составил $575 млн, а отрицательный свободный денежный поток сократился до $128 млн.

Дивиденды и продажа российских активов:

В феврале 2024 года компания объявила о намерении продать 100% долю в АО «Полиметалл» и его дочерних организациях в обмен на вознаграждение на сумму $3,69 млрд. Сделка была одобрена и завершена в марте 2024 года, после чего чистая денежная позиция группы составила приблизительно $130 млн.

( Читать дальше )

Депрессивный портфель

- 09 марта 2024, 18:44

- |

Обсуждали на неделе с коллегами некоторые компании из списка ниже. В процессе обсуждения вспомнил об идее создания портфеля бумаг, которые либо отстают от роста, либо периодически снижаются в силу фундаментальных факторов. Тогда же было придумано название «депрессивный портфель» в рамках подготовки разных модельных портфелей, у которых обычно название стандартного типа: «дивидендный», «акции роста» и т.д.

Понятно, что инвестиционный горизонт у такого портфеля должен быть более долгосрочный, так как сейчас более менее можно ориентироваться на 1 год плюс-минус.

Итак, возьмем риска по самое не балуйся:

- Есть большой CapEx на следующие несколько лет – ты нам подходишь;

- Высокая закредитованность – отлично, парень, заходи;

- Снижение цен на основные товары/материалы – где же ты пропадал все это время;

- Потеря основных рынков сбыта – дай, я тебя расцелую;

- «Deep value» – на то и «deep», что может быть еще глубже.

( Читать дальше )

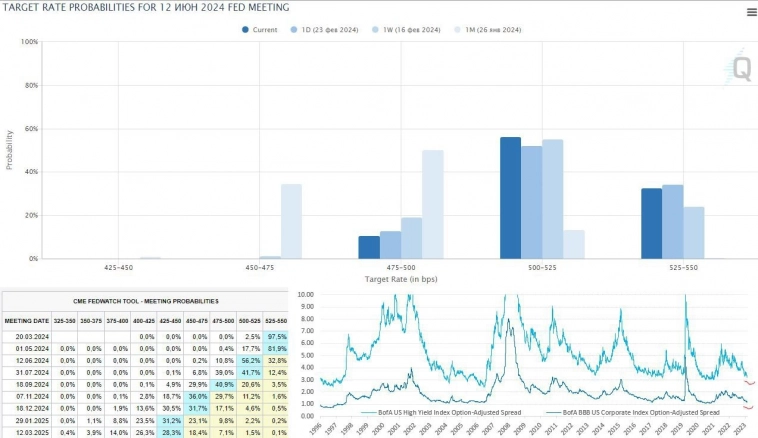

Л. Саммерс: ФРС облажалась! Катастрофа неизбежна? Баффет копит кэш и ждёт...

- 27 февраля 2024, 11:10

- |

Бывший министр финансов США Л. Саммерс жестко прошелся по ФРС, Пауэллу и Ко… «если бы воздух в ФРС мог говорить – он говорил бы вам: не облажайтесь как А.Бернс и У.Миллер, не облажайтесь как в 1970-е.... и ФРС хорошо постаралась облажаться в 2021 году ... она заявляла, что не будет поднимать ставки до 2024 года, а глава ФРС заявлял, что они даже не думают о повышении ставок...».

Саммерс – это достаточно яркий представитель лагеря «ястребов», при всей его неоднозначности, он высказывает то, что думают сторонники жесткой политики. Когда Саммерс говорит «ФРС облажалась» — он говорит о реальности, хоть и достаточно резко, но в целом правильно. Потребитель столкнувшийся с высокой инфляцией, так, или иначе становится к более чувствительным к ценовым шокам. Это хорошо видно по тем же опросам на тему инфляционных ожиданий – американцы более старшего поколения (старше 59 лет), имеют устойчиво более высокие инфляционные ожидания в среднем на протяжении десятилетия (3.

( Читать дальше )

Девальвация доллара.

- 23 февраля 2024, 09:34

- |

Допустим, доллар обесценится в 100 раз. И акция Nvidia подорожает в 100 раз.

Или я что-то не так понимаю?

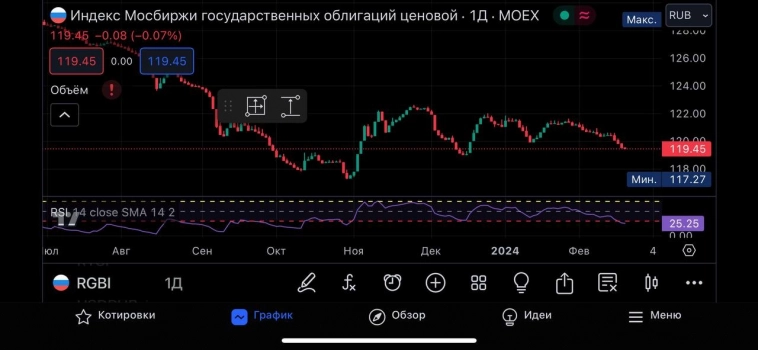

Минфин продолжает поставлять на рынок внутреннего долга классику, доходность в ОФЗ немного подросла после заседания ЦБ

- 20 февраля 2024, 13:37

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) снизился после заседания ЦБ по ключевой ставке, а значит доходность ОФЗ подросла, так рынок отреагировал на повышение среднесрочного прогноза ставки до 13,5-15,5% с 12,5%-14,5% и заявления Эльвиры Набиулинной:

🔴 «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

🔴 «Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем».

На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин уже который месяц не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне феноменальный результат, всё как раз идёт по плану регулятора, который хочет отдать в этом году предпочтение долгосрочным бумагам с постоянным купоном.

( Читать дальше )

Минфин продолжает поставлять на рынок внутреннего долга классику, используя даже короткие выпуски. Спрос присутствует

- 09 февраля 2024, 09:00

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуск. Индекс RGBI (ценовой индекс ОФЗ) волатилен, на этой неделе доходность ОФЗ немного подросла, видимо, слова Алексея Заботкина напрягли немного инвесторов: «Точные сроки снижения ключевой ставки ЦБ РФ будут зависеть от развития ситуации, инфляция несколько замедлилась, но инфляционные ожидания и темпы роста кредитования всё ещё остаются высокими». Но с другой стороны в феврале уже можно фиксировать снижение темпов инфляции, также впервые за полгода снизилась наблюдаемая, а за ней и ожидаемая инфляция (ожидаемая до 12,7%, а наблюдаемая до 16,3%). Если учитывать лаг в 3-6 кварталов с момента ужесточения ДКП, то пик как раз приходится на июнь, глава ЦБ такого же мнения: «Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во II полугодии». Регулятору при таких параметрах комфортно занимать (доходность в ОФЗ намного ниже ключевой ставки), да и возродившиеся активность на рынке ОФЗ не удивляет, инвесторы хотят зафиксировать повышенный % на долгие годы. На сегодня мы имеем несколько фактов о рынке ОФЗ:

( Читать дальше )

Куба может перейти на погашение задолженности перед РФ в рублях, а сумма основного долга Кубы может быть перенесена на 2028-2044гг без списания — Минфин

- 31 января 2024, 13:40

- |

tass.ru/ekonomika/19864253

ЦБ России - Внешний долг России на 01.01.2024г: $326,6 млрд (-14,9% г/г)

- 19 января 2024, 17:46

- |

«По оценке Банка России, внешний долг Российской Федерации по состоянию на 1 января 2024 года составил 326,6 миллиарда долларов США, снизившись с начала 2023 года на 57,0 миллиарда долларов США, или на 14,9%», — говорится в сообщении.

ria.ru/20240119/dolg-1922377384.htmlTRANSLATE with x/> /> English

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал