вероятность

GBPCAD в фокусе дня. Сезонные тенденции и вероятности на Пятницу 17.01.2025

- 17 января 2025, 08:36

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

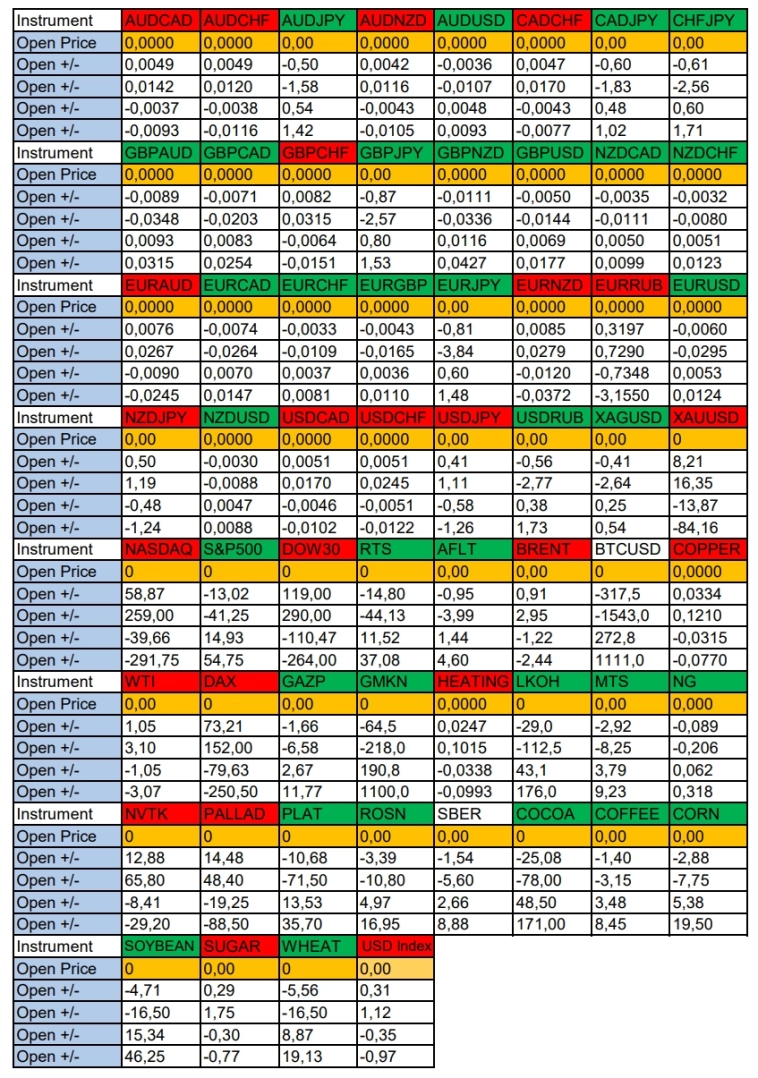

Очередные сезонные тенденции на Пятницу 17 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- комментировать

- 131

- Комментарии ( 0 )

Сезонные тенденции и вероятности на Четверг 16.01.2025

- 16 января 2025, 08:55

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Четверг 16 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидания укрепления USD. Сезонные тенденции и вероятности на Среду 15.01.2025

- 15 января 2025, 08:52

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 15 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

GBP в фокусе дня. Сезонные тенденции и вероятности на Вторник 14.01.2025

- 14 января 2025, 08:58

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Вторник 14 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

BRENT в фокусе дня. Сезонные тенденции и вероятности на Понедельник 13.01.2025

- 13 января 2025, 08:45

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Понедельник 13 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидания ослабления USD. Сезонные тенденции и вероятности на Пятницу 10.01.2025

- 10 января 2025, 08:46

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Пятницу 10 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидания укрепления USD. Сезонные тенденции и вероятности на Четверг 09.01.2025

- 09 января 2025, 08:37

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Четверг 09 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидания слабого USD. Сезонные тенденции и вероятности на Среду 08.01.2025

- 08 января 2025, 09:11

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 08 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Сезонные тенденции и вероятности на Вторник 07.01.2025

- 07 января 2025, 09:28

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Вторник 07 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

BTCUSD в фокусе дня. Сезонные тенденции и вероятности на Понедельник 06.01.2025

- 06 января 2025, 07:41

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Понедельник 06 Января 2025 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал