вдо

День ВДОшника, размещение ООО"Каскад", 16% годовых

- 15 августа 2019, 00:11

- |

Ну и денёк, на смарт лабе опять разборки, спай в пол, сишка весь день в рост — как в старые добрые времена, надеюсь с таким-то “ударным” днем в иГРЫрАЗУМа 2019 удастся, наконец, ворваться в десятку лидеров. А еще думал, что буду претендовать на победу. Но про это в завтрашних итогах, а сейчас к облигациям.

Год уже присматривался к этому магическому рынку повышенной доходности, но отталкивало в том числе и необходимость слежки за таким количеством новых бумаг. ВДО – высокодоходные облигации, в простонародье high yield bonds. И вот сегодня, по четким инструкциям облигационного джедая Chem1, прошел обряд участия в первичном размещении ВДО. Формировать портфель начал с размещения ООО ”Каскад”, взял на 5% от аллоцированной на ВДО части пенсионного портфеля. Сама эта часть пока тоже в планах должна быть 5%. Зная “скрипт”, он же регламент размещения, подача заявки чрз квик Открытия заняла буквально 2 минуты и 0 дополнительных комиссий. Получил всё, что хотел по номиналу 100, магия) В итоге в стакане почти сразу были плотные биды выше номинала, скрин забыл сделать, посмотрим, что будет завтра, тикер Каскад1P01.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Условия продажи золотого фьючерса

- 12 августа 2019, 08:07

- |

Сегодня выставляется стоп-приказ на продажу золотого фьючерсного контракта GDU9. Цена условия – 1 489,5 п. Сделка совершается на 10% от активов портфеля PRObonds #2 или на 50% от чистой спекулятивной позиции. Помним, что в портфеле с пятницы уже куплены контракты на нефть. Нефтяную позицию увеличивать не предполагается. Тогда как продажа фьючерса на золото может быть увеличена до 20% от портфеля PRObonds #2 или до 100% от чистой спекулятивной позиции. Ожидания от падения цены – 1 300 – 1 400 долл./унц.

( Читать дальше )

Владелец бренда KISTOCHKI подвел итоги первого полугодия

- 09 августа 2019, 11:38

- |

ООО «КИСТОЧКИ Финанс» отчиталось о финансовых итогах второго квартала. Компания зафиксировала отрицательный финансовый результат, на улучшение годовых показателей значительное влияние окажет расширение сети салонов.

Бухгалтерская выручка компаний, работающих под брендом KISTOCHKI, по итогам полугодия составила 96,4 млн рублей, средняя месячная посещаемость студий — 22 тыс. человек. Непосредственно выручка эмитента — ООО «Кисточки Финанс» — составила 13,5 млн рублей.

ООО «Кисточки Финанс» является правообладателем товарного знака и получает платежи от всех 22 студий KISTOCHKI в Санкт-Петербурге и Москве. Очередная студия в столице должна открыться в августе на средства, привлеченные в рамках размещенного облигационного займа. Еще 3 студии находятся в стадии строительства в Санкт-Петербурге и пригородах.

( Читать дальше )

Русские облигации стабильны

- 07 августа 2019, 08:11

- |

Вы слышали о высокой волатильности глобальных рынков? И наверняка чувствовали ее, глядя на рост доллара и евро к рублю. В этой связи интересно, как ведет себя облигационный рынок.

Возьмем Россию. ОФЗ стабильны, были колебания, но, объективно, слабые, если сравнивать с штормом рынка акций. Индексы корпоративных рублевых облигаций не показывают и этих колебаний. В пользу их устойчивости и более высокие купонные ставки, и более короткий средний срок до погашения.

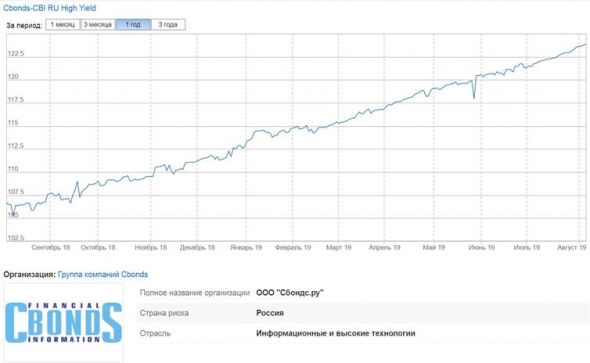

Высокодоходный сегмент рублевых облигаций аналогичен широкому корпоративному рынку: никаких потрясений, цены даже устойчивее, чем в первой половине года.

( Читать дальше )

С чего стоит начинать инвестирование

- 02 августа 2019, 10:41

- |

Особенно если у Вас нет больших средств для начала.

Например, есть 5000 рублей и есть желание начать.

Ведь путь в 1000 миль начинается с одного шага.

Кто-то считает, что с 5000 рублей начинать инвестировать нельзя (например, Ян Арт).

Кто-то считает, что вполне можно (как Наталья Смирнова).

Моё мнение — на рынок с 5000 рублей идти нет смысла, потому что брокерские комиссии съедят в процентах бОльшую часть прибыли, а то и основную часть инвестиционного капитала.

Поэтому я предлагаю с небольшими депозитом открывать пополняемый счёт в банке. Пусть и под небольшой процент.

И регулярно пополнять его по мере возможности. Лучше ежемесячно выделять на эту цель какую-то часть заработной платы. Например, 10%.

А вот когда наберётся более-менее значимая сумма, например, 50-100 тысяч рублей уже переходить к инвестированию.

Да, доходность будет не большой, а комиссии будут отбирать значительную часть прибыли. Но Вы получите первый опыт работы с ценными бумагами.

( Читать дальше )

Ставка ФРС, новые риски и сделки, и хеджирование портфеля ВДО

- 31 июля 2019, 08:02

- |

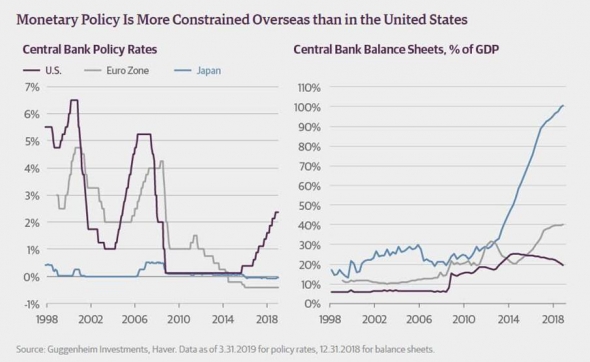

Сегодня день прогнозов на тему ставки ФРС и реакции рынков на решение по ней. Большинство экспертов прочат ставке снижение. ФРС прислушивается к участникам рынков и, вероятно, ставку понизит на стандартные четверть процента.

К чему готовиться и что предпринимать, руководствуясь этим предположением?

* источник иллюстрации: t.me/bcsusa/2122

Скорее всего, увидим более-менее заметный взлет американских акций и облигаций, отечественных тоже. Ожидаю роста золота, рубля к доллару. Не очень понимаю, как будет реагировать пара EUR|USD. Это ценовые изменения. Более важными будут смещения в поведении игроков. Сейчас игроки осторожны. Положа руку на сердце, много бы Вы положили акций по текущим ценам? Но феномен биржевого ценообразования в том, что наиболее уверенные покупки происходят вблизи максимальных ценовых значений. Уверенность определяется фактами, точнее – их трактовкой. Факт и трактовка, полагаю, будут такими: ФРС снизила ставку, продолжит ее снижать в перспективе, и потому, как бы ни дороги были рынки, они все равно окажутся выше. Добавим для полноты ожидание валютных войн, предполагающих рост котировок акций или золота в силу естественных инфляционных причин.

( Читать дальше )

«Нафтатранс плюс» продолжает инвестировать в оборотный капитал

- 31 июля 2019, 05:53

- |

На привлеченные с помощью выпуска биржевых облигаций 120 млн рублей компания закупила сырую нефть (66,3 млн), дизельное топливо (48,7 млн) и мазут (5 млн).

Нефтепродукты реализованы крупным металлургическим компаниям «Русал», «Евраз» и «Мечел». Благодаря увеличению объема поставок, выручка «Нафтатранс плюс» в первом квартале выросла на 11,8% по сравнению с четвертым кварталом 2018 г. (+155 млн руб., что сопоставимо с одним оборотом ГСМ, которые были закуплены на средства облигационного займа). Активы компании увеличились на 111 млн рублей за счет роста дебиторской задолженности (+107 млн).

В рамках действующих контрактов инвестиции позволили увеличить оборотный капитал «Нафтатранс плюс». Его рентабельность составляет 2,5-3%, т.е. не менее 20% за год, что позволяет обслуживать долг и получать достаточную прибыль (более 15% от привлеченного капитала до оферты). За период обращения облигаций «Нафтатранс плюс» сформирует чистую прибыль на привлеченный капитал на уровне 30% и выше.

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субъектов федерации, корпоратов, ВДО

- 30 июля 2019, 08:09

- |

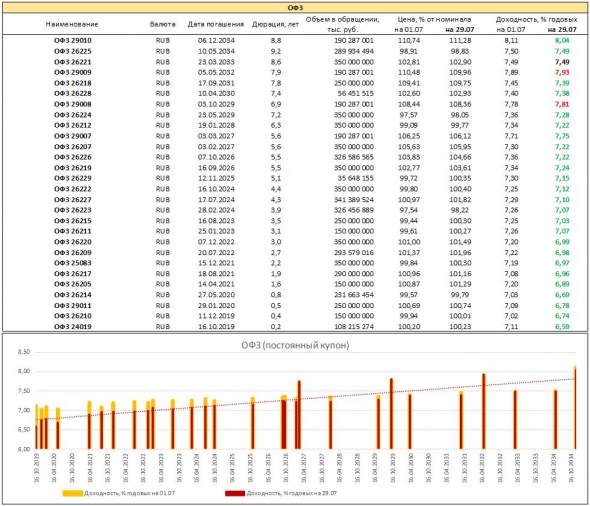

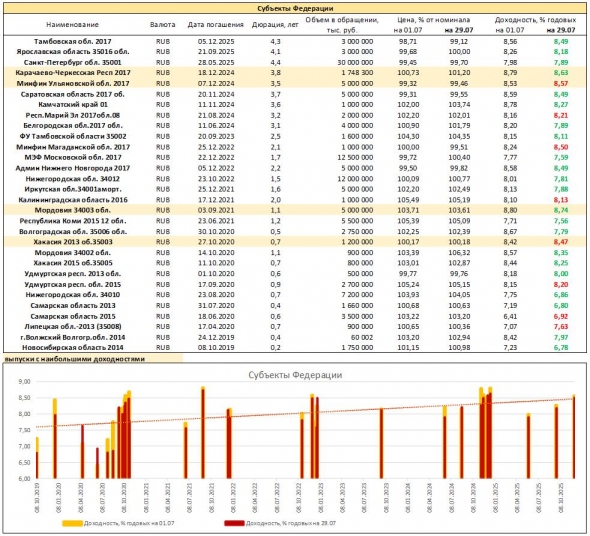

ОФЗ. Или рублевая ключевая ставка завышена, или завышены цены ОФЗ. Взгляните таблицу: даже пятилетние бумаги торгуются с доходностями ниже ключевого уровня 7,25%. Облигации учитывают уже не только последнее, но и предстоящие понижения ставки. Произойдут ли эти понижения, покажет будущее. Факт в том, что рынок ОФЗ очень оптимистичен. Последний раз сопоставимый оптимизм наблюдался в начале 2018 года. Тогда за ним последовала жесткая коррекция. Сейчас, возможно, ситуация не настолько тревожна. На диаграмме хорошо видно снижение доходностей в первую очередь «короткого конца». В 2018-м активнее снижались доходности длинных бумаг. И все же, когда половина ликвидных выпусков торгуется заметно ниже ключевой ставки, как минимум, о потенциале роста рынка и цен говорить уже поздно.

( Читать дальше )

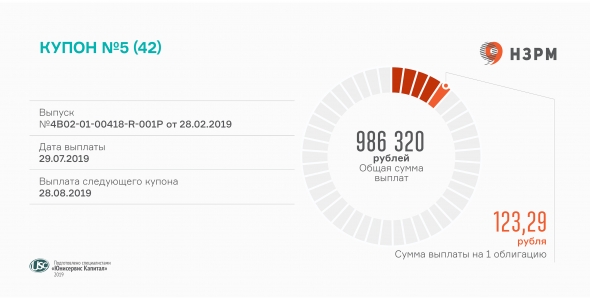

«НЗРМ» выплатил 5-й купон

- 29 июля 2019, 14:19

- |

Ежемесячный доход за купонный период по биржевым облигациям Новосибирского завода резки металла выплачен сегодня по ставке 15% годовых.

Напомним, в обращении с 1 марта находятся 8 тысяч облигаций «НЗРМ» номиналом 10 тысяч рублей каждая. Погашение назначено на август 2022 г. Через 7 месяцев состоится безотзывная оферта, в рамках которой определится ставка купонов, начиная с 13-го. ISIN-код: RU000A1004Z9.

Во втором квартале «НЗРМ» продолжил наращивать объем поставок. Предварительная выручка завода за составила 586 млн рублей, увеличившись на 45% по отношению ко второму кварталу 2018 г. Такой рост обусловлен в том числе эксплуатацией оборудования плазменной резки, стартовавшей в марте. Переработанный на новой линии резки металл компания реализовала клиентам в течение 2 месяцев со средней рентабельностью около 5%. Таким образом, завод заработал более 4 млн рублей, а процентные расходы не превысили 2 млн, чистая прибыль за 2 месяца составила 2 млн рублей.

О результатах деятельности «НЗРМ» мы расскажем позже в аналитическом покрытии за второй квартал 2019 г.

Про Бориса Минца, О1, десятикратное отношение долга к выручке и ВДО

- 26 июля 2019, 08:29

- |

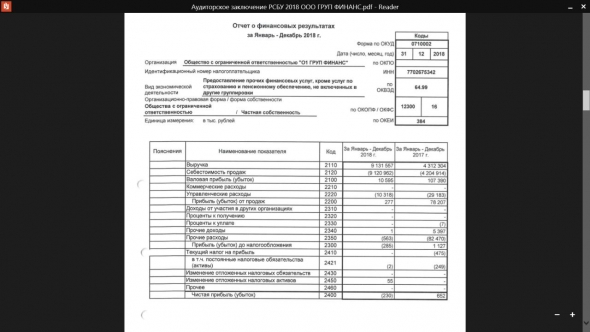

Рискованные ВДО, говоришь? Вот вам банкрот от О1 ГРУП ФИНАНС (https://www.rbc.ru/finances/26/07/2019/5d39be979a79478a41678859?fromtg=1). Долгов только по облигациям на 84 млрд.р. Выручка в 2018 году 9,1 млрд.р (http://www.e-disclosure.ru/portal/files.aspx?id=36844&type=3). Соотношение 10:1. Схематоз или нет – это не важно. То, что междусобойчик банков и толкового предпринимателя Бориса Минца – пожалуй, пожалуй. Все непрозрачно, со взаимными обвинениями и грохотом падения.

Чем мне нравятся малые выпуски и некрупные эмитенты?

1. Могу разобраться, что у них происходит. Они вынуждены идти на контакт. От Роснефти правды не добьешься. Даже от Софтлайна не получилось. В О1 к моменту скорого заката можно было пообщаться, видимо, только с одинокой табуреткой.

2. Их фин.метрики (экстрим опустим, его легко вычислить и не трогать) в большинстве своем – лучше, чем у колоссов.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал