аналитика

Артем Тузов - Покупаем ОФЗ и акции, а для пессимистов есть золото!

- 17 мая 2024, 12:11

- |

- комментировать

- Комментарии ( 0 )

Почему продажи Самолета будут расти?

- 16 мая 2024, 06:45

- |

Вот наглядно, почему я считаю, что продажи Самолета будут расти, а ЛСР — снижаться. Это данные по объему текущего строительства.

Самолет за 6 лет вышел на 1-е место в стране с объемом 5,5 млн кв. метров прямо сейчас (рост с 0,57 млн кв. метров в 2017 году).

ЛСР, в сравнении с 2017 годом, стагнирует — тогда был 2,1 млн кв. метров и сейчас столько же (а пик был в 2018 году).

Переходите и читайте мои большие обзоры акций российских застройщиков:

Обзор Самолета: t.me/Vlad_pro_dengi/912

Обзор Эталона: t.me/Vlad_pro_dengi/929

Обзор ЛСР: t.me/Vlad_pro_dengi/937

Подпишитесь на мой канал, чтобы читать больше качественной аналитики! t.me/Vlad_pro_dengi

Обзор ЛСР – оценка дешевая, НО лучшие времена позади

- 16 мая 2024, 06:40

- |

ЛСР – российская строительная компания, занимает 3-е место в стране по объему текущего строительства.

ℹ️ Состав акционеров ЛСР

Ключевой акционер компании — Андрей Молчанов, с долей в 45,3%.

⚠️ Вопросы по качеству корпоративного управления

В начале марта 2024 года Андрей Молчанов (он же главный акционер ЛСР) покинул пост генерального директора компании по личным обстоятельствам.

Этому событию предшествовала следующая история. ЛСР выкупал акции с рынка, но затем выкупленные акции были подарены менеджменту (причем сумма большая — около 18 млрд руб.).

Интересная деталь — в конце декабря 2023 года Арсагера продала акции ЛСР самой компании за 1 260 руб. при биржевой цене на уровне 700 руб., выглядит это как мировое соглашение, чтобы Арсагера не шла в суд.

⚙️ Операционные результаты ЛСР

Объем продаж первичной недвижимости, в тыс. квадратных метров

• 2017 = 640

• 2018 = 1 002

• 2019 = 817

( Читать дальше )

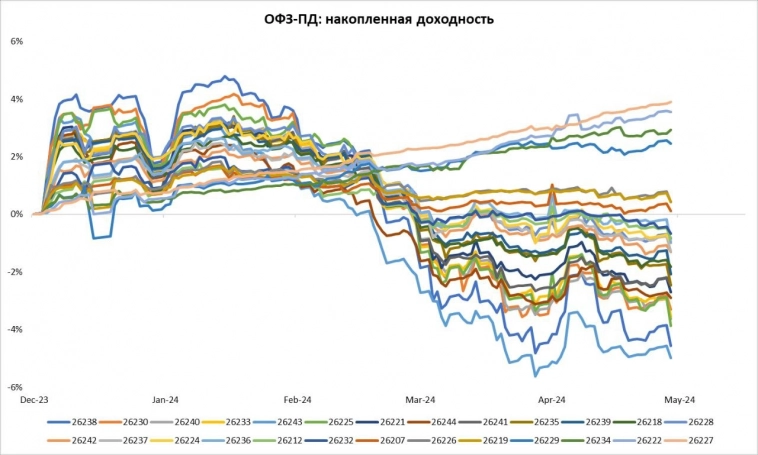

ОФЗ-ПД: накопленная доходность 15.05.2024

- 15 мая 2024, 14:30

- |

ОФЗ-ПД: накопленная доходность

Недавно на примере отдельных выпусков ВДО рассматривали доходность инвестиций с момента последнего повышения ставки в декабре 2023 года. Сейчас то же самое сделаем с ОФЗ-ПД — длинными и короткими.

ОФЗ находятся в нисходящем тренде с мая 2020 года. С тех пор даже с учётом купонов потенциальный инвестор в индекс RGBI ничего не заработал (повторим это тезис снова). После очередного падения возникает вопрос: сколько ещё это будет продолжаться (падать же больше некуда)? Но тренд пока неуклонен. И после декабря 2023 года (с высокой долей вероятности последнего повышения ставки) ОФЗ продолжают падать. А результаты потенциальных инвесторов снова не впечатляют.

На цифрах наиболее короткие ОФЗ за последние 5 месяцев с учётом купонов принесли 2-3.5% накопленным итогом, некоторые среднесрочные бумаги — около нуля (снижение тела компенсировал купон). А с длинными ОФЗ все совсем печально: убыток накопленным итогом колеблется от минимального по среднесрочным бумагам до 4-5% по самым длинным.

( Читать дальше )

Акции Сбера уже по 320! Почему и чего ждать дальше?

- 15 мая 2024, 11:07

- |

✔️✔️ Чистая прибыль Сбера за апрель 2024 года = 131,1 млрд руб.

За март 2024 = 128,5 млрд руб.

За февраль 2024 = 120,4 млрд руб.

За январь 2024 = 115,1 млрд руб.

Итого — апрель стал для компании лучшим месяцем по результатам в 2024, высокая ключевая ставка Сберу не помеха.

Отмечу еще, что по итогам 3-х месяцев прибыль Сбера по МСФО была на 9,2% выше, чем по РСБУ, поэтому есть вероятность, что по МСФО цифры за апрель могут быть даже лучше.

Детали отчета

✔️ Чистые процентные доходы Сбера за 4 мес. 2024 = 828,1 млрд руб.

апрель = 209,3 млрд руб.

март = 208 млрд руб.

февраль = 199,2 млрд руб.

январь = 211,7 млрд руб.

✔️ Чистые комиссионные доходы Сбера за 4 мес. 2024 = 225,4 млрд руб.

апрель = 59,7 млрд руб.

март = 61,1 млрд руб.

февраль = 55,9 млрд руб.

январь = 48,7 млрд руб.

Резервы за 4 мес. 2024 года составили 232,1 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал