анализ

Батька возвращается. На этот раз пробиваем EUR/USD

- 03 апреля 2019, 00:32

- |

Прогноз по нефти, озаглавленная бойкой фразой Батьки-Лукашенко, сбылся со 100%-й точностью https://smart-lab.ru/blog/530407.php

Нефть прибавила 1.5$, войти можно было в момент прогноза, взяв к настоящему моменту около 3% (30%, 200%? что там у вас с плечом?).

Плюсов в том топике вышло не богато, что помешало многим прочитать и заработать на интересной идее. Видимо, ночь не лучшее время для постинга, но увы, вдохновение посещает лишь в эти часы, и пост пишется не для плюсов, а скорее для проверки собственной логики.:-)

На этот раз попробуем провернуть такую же штуку с Евро.

Он уже много месяцев слетится около уровня 1.12, показывая резкие отскоки после каждой попытки прокола.

Guys, we had enough!

Закрадывается мысль, что до конца недели пролетарии таки возьмут эту крепость, после чего мы увидим очень активный стоп-лосс, с уходом под 1.11 и далее.

С чего бы вдруг, просто захотелось?

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Группа ПИК - налоги, рост выручки и дивиденды

- 02 апреля 2019, 18:54

- |

Всем привет, друзья. Сегодня позитивно отчиталась Группа компаний ПИК. Хочу разобрать пару моментов в ее отчетности, правда без SWOT-анализа. Выручка компании показала рост на 40% до рекордных 245 млрд. Прибыль, по сравнению с 2017 годом выросла в 6 раз и составила 21,3 млрд. Правда по сравнению с 2016 годом, рост не значительный.

Позитивным моментов выглядит то, что рост себестоимости продаж замедлился до 30%, что ниже динамики выручки. Хотя у компании традиционно себестоимость съедает львиную долю выручки. Более 70%, а в 2017 году, более 80%.

Финансовые доходы прибавили в динамике, при одновременном снижении фин. расходов. А вот расход по налогу на прибыль заметно увеличился до 26%, против 14% в 2017 году. Произошло это за счет «Расхода по отложенному налогу на прибыль» в 1,5 млрд. В 2017 компания показала доход по этой статье.

Что из отчета мне было не понятно, так это «Расход по значительному компоненту финансирования по договорам с покупателями» в размере 5,4 млрд. Но это оставим на погрешность (((

( Читать дальше )

Работают ли паттерны на форекс или бирже!?

- 02 апреля 2019, 15:16

- |

Логика шортов в ГМК, полный анализ ситуации

- 29 марта 2019, 10:31

- |

Во вчерашнем видео обзоре я обратил пристальное внимание на то, что ГМК возможно близок к развороту и я рассматриваю его как ту бумагу, которую очень перспективно можно шортануть. И вчера я ее кстати шортанул о чем рассказывал в группе вк.

Весь анализ этой бумаги я строил исключительно на оценке поведения цены и объёмов как и обычно, про анализ я в простой форме рассказывал в посте про бокс если помните) - https://smart-lab.ru/blog/527082.php

А также множестве видео на канале, ссылка на плейлисты - https://goo.gl/mx3uCa

Рассмотрим текущую ситуацию, которую как оказывается спровоцировало падение палладия, который за 5 дней вернулся на уровни начала января, а также не безызвестный случай с продажей своих акций одним рыжебородым дядей -

Ну и для начала хочется напомнить мой простой метод в понимании уровней, где цене пора начать корректироваться, а если быть точнее это те уровни где можно начинать поиск сигналов на коррекцию цены, о нем я рассказывал и текстом и на видео -

( Читать дальше )

Большой обзор рынка на 28 марта

- 28 марта 2019, 11:40

- |

1. Внешний рынок — 0:10

2. Валюты — 8:06

3. Наши индексы и рубль — 14:00

4. Энергетика — 19:50

5. Финансы — 21:53

6. IT и Телекомы — 28:35

7. Транспорт и Ритейл — 31:57

8. Добыча — 34:23

9. Металлургия и уголь — 41:02

10. Нефтяники — 45:00

( Читать дальше )

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

Вижу силы только в сбере...взгляд на рынок

- 27 марта 2019, 10:36

- |

Всем привет!

Наш рынок, а также основные мировые фьючерсы продолжает болтать! Америка сегодня возможно снова начнет новую волну роста, ведь уже сейчас она пробила локальное сопротивление и не я не удивлюсь если пробьет основной уровень 2850 и пойдет снова на обновление максимума!

Примерно та же болтанка продолжается и на нефти, последний «длинный» хвост на закрытии 22 марта не зря меня смутил и намекал на рост, вот мы уже снова на 68, уверенно закрепиться цене ниже 67.5 так и не дают, то что мы видим на графике сначала года, исключая две «хорошие» трендовые волны 52-62 и 61-67, описать словами сложно, это не просто пила, это пила с затупленными зубцами, которой нужно напилить вагон дров с утра и до вечера!

Лично у меня появился хотя бы один маячок в этом темном царстве — сбербанк, наконец-то я дождался понятного мне движения и решил что именно на него в в ближайшее время и буду делать ставку, вчера наращивал позицию, которую открывал в понедельник, причем крайне удачно

( Читать дальше )

Сбербанк - инвестиции, санкции и триллион

- 26 марта 2019, 18:24

- |

Всем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Сбербанк. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Сбербанк — почти триллион. Почти триллион чистой прибыли за 2018 год, чуть поменьше, конечно — 831,7 млрд. руб получила компания за прошлый год.

Динамика прибыли и выручки остаются на хорошем уровне. В этом году руководство компании радует акционеров увеличением дивидендных выплат, продолжая динамику последних лет, хотя уровень еще находится ниже рынка.

Хорошее подспорье Сбербанку оказывает увеличение доминирования в отрасли и создание своей экосистемы.

( Читать дальше )

Ситуация налаживается? Я уже ничего не понимаю

- 26 марта 2019, 12:47

- |

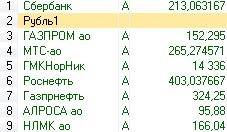

В целом пока условно считаем, что болтанка продолжается, но вчера и сегодня все-таки начал покупать немного наши акции по ситуации на сегодня дело обстоит так(таблица прикреплена), самая большая позиция по сберу(50% объёма денег всех акций из таблицы)

Акции и средние цены покупки:

Все очень быстро изменилось, возможно это изменение произошло по причине того, что появились новости «по санкциям», а именно было опровергнуто вмешательство в выборы, но если честно сомнительная причина, не выборы так Украину нам могу впаять, не Украину, так Сирию, была бы Россия, а причина для санкций найдется, если говорить перефразируя шутку «был бы человек, статья найдется!».

По нефти и золоту ситуация та же что и вчера, американский рынок и наши индексы с рублём на пару пока тоже ведут себя странно.

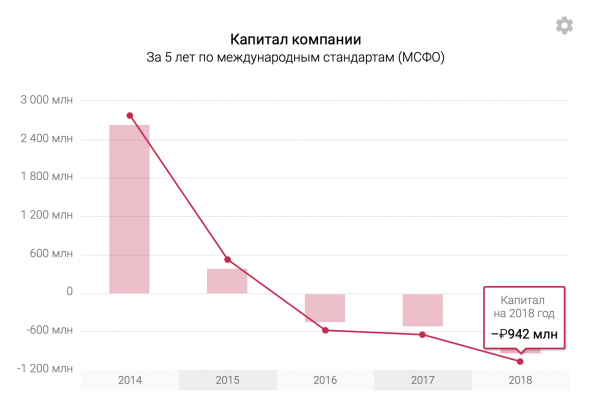

Детский мир - ДЫРА в капитале растет

- 25 марта 2019, 15:45

- |

С 2016 года находится уже на отрицательной территории. Просматривая отчетность, не могу найти откуда взялся непокрытый убыток в 5,5 млрд, начиная с 2015 года? В расшифровках и комментариях, ничего. Может в более ранних отчетах? Может быть, кто подскажет?

От себя же скажу, что и уставный капитал компании выглядит не большим, отсюда и падение на фоне низкой базы. Такие обстоятельства, вместе с неопределенностью в структуре акционеров могут отпугивать инвесторов, но далеко не забегаю, по завершению исследования отчета по МСФО за 2018 год напишу статью со swot-анализом и выводами по компании.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал