Северсталь

Усиленные Инвестиции: обзор за 31 января - 7 февраля

- 09 февраля 2020, 14:00

- |

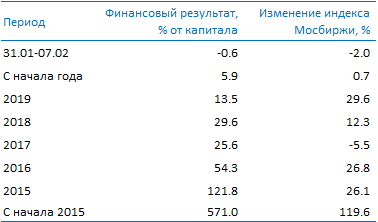

- Портфель скорректировался на 0.6% против индекса МосБиржи -2.0%

- По основным компаниям изменения: Яндекс +5.2%, QIWI +0.9%, ММК -0.2%, ТМК -0.3%, ЛСР -0.9%, Северсталь -1.1%, Детский мир -2.5%, Лукойл -3.0%, X5 -4.9%, Mail.ru ($) -1.1%

- В пятницу мы совершили покупку акций Mail.ru на Лондонской Бирже (LSE) на 16% от портфеля. Результат не отображен в таблице параметров, поскольку сделка прошла после момента снимка портфеля (~13:35). Компания вошла в тройку наиболее привлекательных. Аналитическая записка по компании доступна на нашем сайте (eninv.ru)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Металлурги. Время пришло?

- 06 февраля 2020, 16:16

- |

Накануне старта стального сезона — время поразмышлять о металлургах. Главная цель – выяснить, не пора ли их покупать.

Осенью прошлого года я ожидал, что те лои, которые были у Северстали (870р) и НЛМК (122р), еще не самое дно. Я ожидал, что металлурги выдадут провальные отчеты за 4кв и резко снизят дивиденды. Тогда, рассчитывал я, Северсталь в феврале мы увидим по 830р., НЛМК по 116р.

Сегодня пересматриваю свою позицию.

С провальными отчетами я угадал (ну в смысле, что значит угадал, правильно рассчитал :). А вот с дивидендами… по крайней мере насчет Северстали – они убедили меня, что действительно стремятся поддерживать курс акций и поддерживать в разумных пределах див. выплаты, пусть даже наращивая долг. Зная металлургический бизнес, я скажу – это абсолютно ничего страшного. Пройдет время высоких капзатрат, все отобьется с лихвой. Металлурги это понимают и «не парятся».

Правда, ждем еще завтра МСФО НЛМК и рекомендацию по дивидендам. Все может быть. И может быть Лисин не захочет поступить, как Мордашов. А захочет откупить обратно свой пакет акций, проданный в июле. И устроит для этого крутое пике, объявив нулевые дивиденды. Подождем немного..

( Читать дальше )

Снижение CAPEX ММК позволило нивелировать негативный эффект от падения EBITDA - Промсвязьбанк

- 06 февраля 2020, 12:33

- |

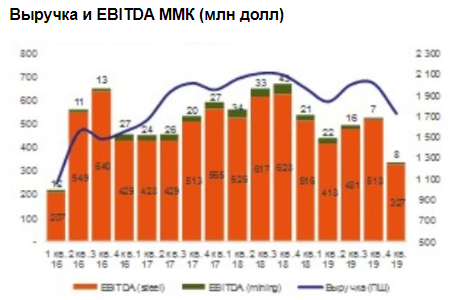

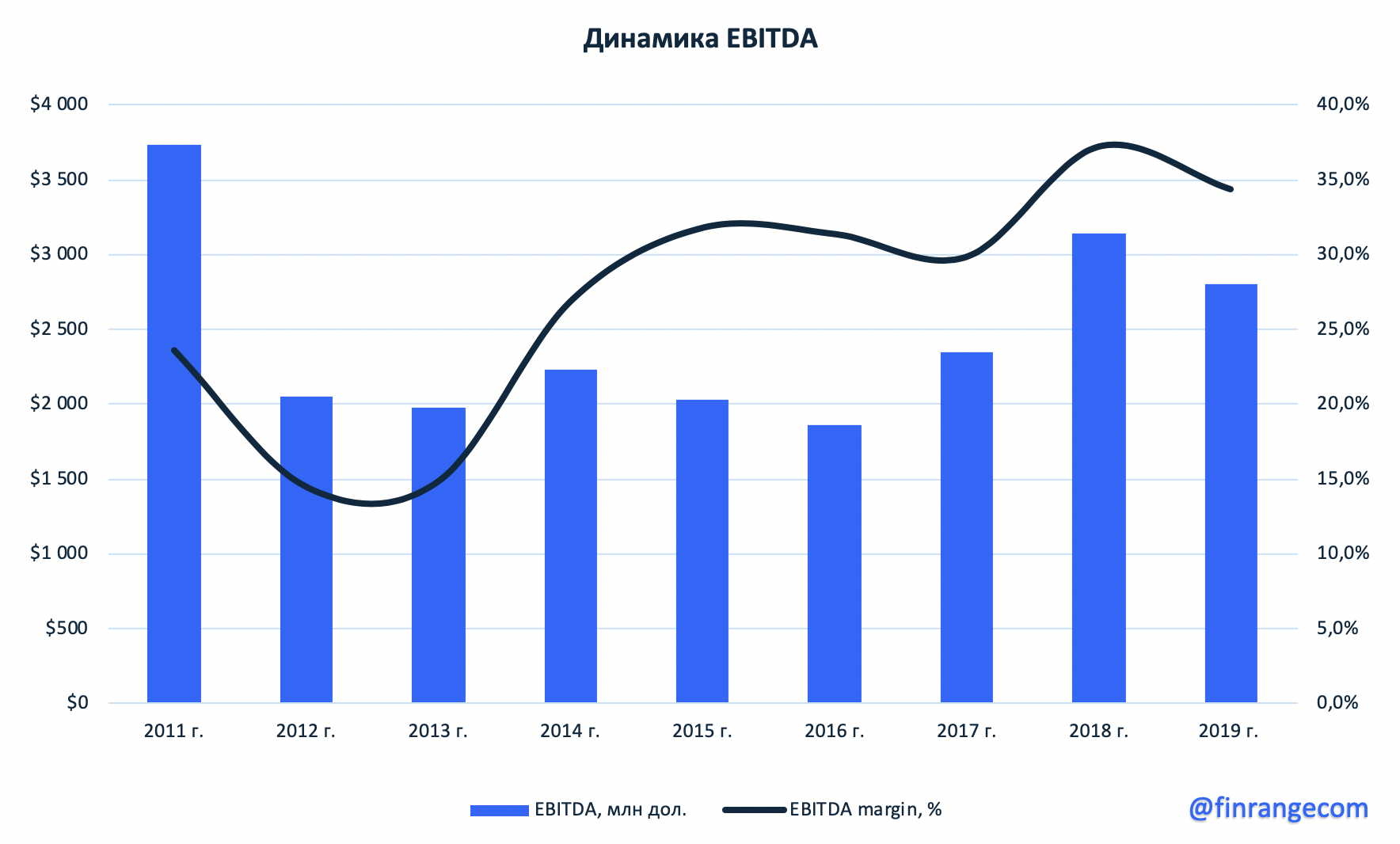

Выручка группы за 2019 год снизилась на 7,9% и составила $7,566 млрд. EBITDA упала на 25,7% г/г и составила $1,797 млрд. Рентабельность по EBITDA снизилась с 29,4% до 23,8%. Чистая прибыль сократилась на 35%, до $856 млн. Свободный денежный поток ММК за прошлый год составил $882 млн, снизившись на 14% г/г.

ММК, как и Северсталь, показал слабые финансовые результаты за 4кв. и 2019г., которые ожидаемо выглядят слабее АППГ, что вызвано общей слабостью мирового стального рынка и снижением объемов реализации из -за проведенных ремонтов. Так, выручка Группы в 2019г. снизилась на 7,9% г/г при падении объемов продаж на 3,0% г/г и средних цен реализации стали на 5,2% г/г. Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки. Снижение CAPEX относительно предыдущего года и эффективная работа с оборотным капиталом позволили нивелировать негативный эффект от падения EBITDA. Инвестиционная программа на 2020г. предполагает расходы в размере $900 млн. Выплаты дивидендов по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивдоходности при текущих котировках. Менеджмент прогнозирует в 1кв. сопоставимую с 4кв. 2019г. ценовую конъюнктуру на рынке РФ за счет улучшения ситуации на международных рынках, которого, по нашему мнению, может не произойти на фоне падения деловой активности из -за распространения вирусной инфекции в Китае. Несмотря на новые вызовы 2020г приоритетом ММК остаются стабильно высокие дивидендные выплаты. Благодаря низкой себестоимости производства и гибкой инвестиционной программе при достаточно высоком объеме денежных средств компания достигнет этой цели, но волатильность котировок в течение года будет оставаться высокой.Промсвязьбанк

Приоритетом ММК остаются стабильно высокие дивидендные выплаты - Промсвязьбанк

- 05 февраля 2020, 19:56

- |

Ухудшение наблюдается и в падении EBITDA Группы на 25,7% г/г и рентабельности по этому показателю с 29,4% до 23,8% — минимальное с 2014г. значение, что отражает снижение выручки, частично нивелированное в 4кв. снижением себестоимости продаж за счет роста выплавки чугуна и сокращения доли окатышей и лома в шихте. Правда по году денежные затраты на тонну сляба все же выросли на 4,8% г/г до 305 долл./т.

Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 027 млн. долл. до 882 млн. Снижение CAPEX относительно предыдущего года, эффективная работа с оборотным капиталом, повышение операционной эффективности позволили нивелировать негативный эффект от падения EBITDA. На этом фоне компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 1,507 руб./акция, что соответствует 100% FCF и составляет 3,2% дивидендной доходности при текущих котировках.

( Читать дальше )

Нормальные дивы у металлургов заканчиваются? (опрос)

- 05 февраля 2020, 11:14

- |

Нормальные дивы у металлургов заканчиваются? (опрос)

Хотелось бы узнать мнения коллег: «Последние» ли это нормальные квартальные дивы у российских металлургов?

Северсталь отчиталась по МСФО за 2019 год

- 04 февраля 2020, 19:49

- |

Эти и другие полезные материалы у нас в Telegram

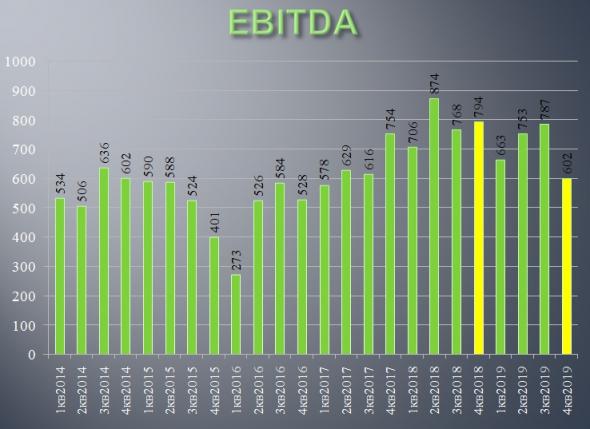

Про Capex надо поговорить отдельно. 2020 год станет пиковым по инвестициям с инвестпрограммой до 1,7 млрд долларов. Если дивидендная формула останется неизменной, а EBITDA и дивиденды будут равны прошлогодним, то долг вырастет на: 2,8 — 1,5 -1,7 = 0,4 млрд.

( EBITDA — Div — Capex) Но этот вариант возможен только в случае восстановления цен в следующих кварталах. Если же цены будут, как в 4 квартале (и не дай Бог ниже), тогда расчет получается другой: 2,4 — 1,5 — 1,7 = 0,8 млрд. Итого чистый долг всего за год вырастает почти на целый миллиард долларов, а долг\EBITDA стремительно приближается к значению 1, после чего дивиденды сокращаются в 2 раза!!! Сколько будет стоить Северсталь при условных выплатах в 60 рублей? Предполагаю, что цена будет в районе 700 рублей, где она примерно и находилась в 2017 году, когда EBITDA была сопоставима с 4 кварталом 2019 года.

( Читать дальше )

Северсталь: слабые финансовые результаты за 2019 г. по МСФО

- 04 февраля 2020, 10:54

- |

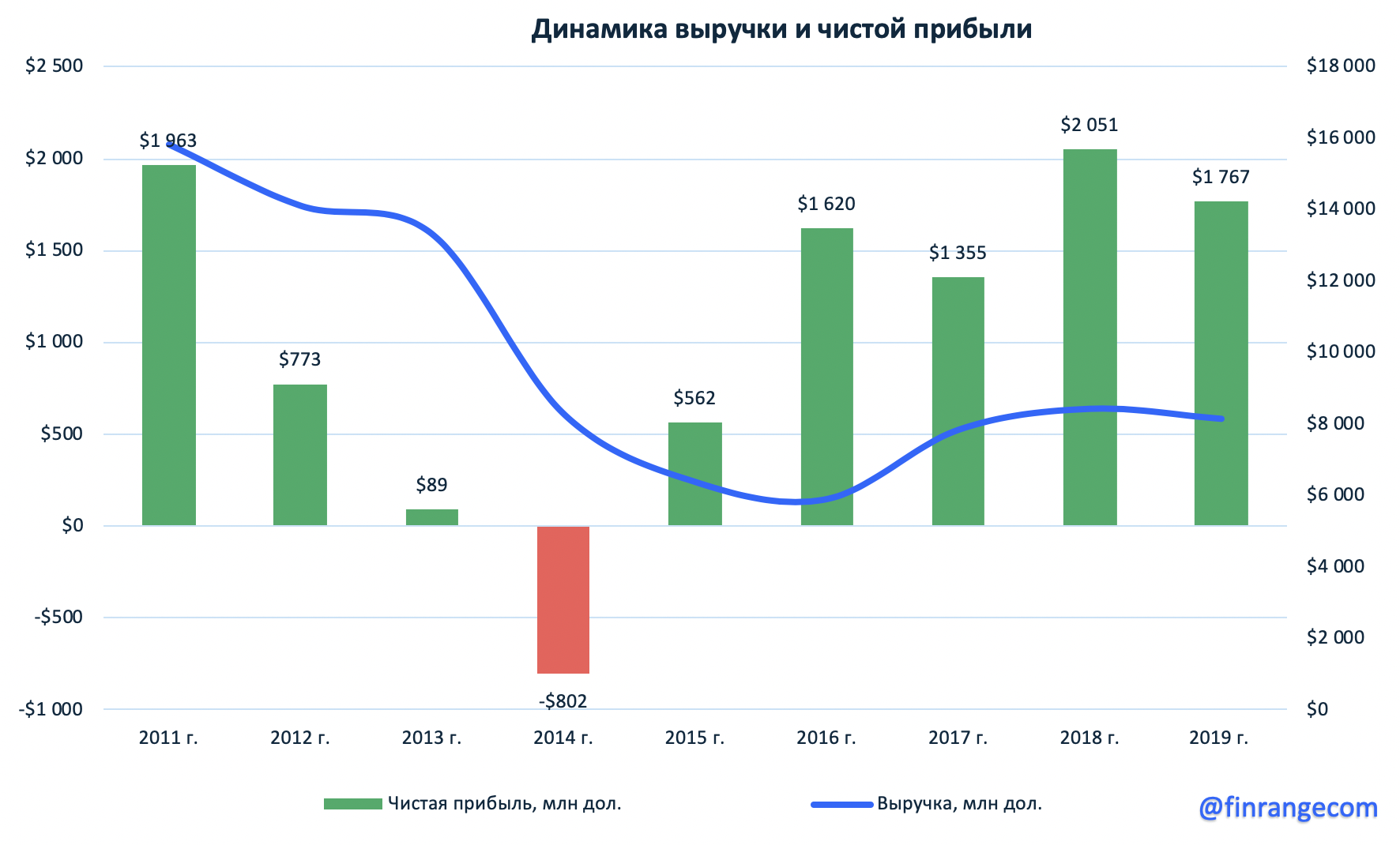

Выручка за 2019 г. снизилась на 5,9% по сравнению с показателем 2018 г. — до $8,16 млрд. Чистая прибыль составила $1,76 млрд, что ниже показателя годом ранее на 13,8%. Слабые финансовые результаты обусловлены снижением цена на сталь на фоне замедления мировой экономики и торговых войн между США и Китаем, а также укреплением рубля на фоне снижения процентных ставок.

Показатель EBITDA по итогам года продемонстрировал снижение на 10,7% по отношению к 2018 г. — до $2,8 млрд, рентабельность по EBITDA составила 34,4%.

( Читать дальше )

Северсталь - завершена реконструкция агрегата резки на Череповецком меткомбинате за 1 млрд руб

- 03 февраля 2020, 14:17

- |

Общая стоимость инвестиционного проекта составила порядка 1 миллиарда рублей.

Производительность агрегата увеличится в два раза, или на 78 тысяч тонн в год.

источник

Приоритетом для Северстали остаются высокие дивидендные выплаты - Промсвязьбанк

- 03 февраля 2020, 12:14

- |

Темпы роста выручки Группы в 2019г. снизились на 4,9% г/г до 8157 млн. долл. EBITDA Группы просела на 10,7% г/г до 2805 млн. руб., а рентабельности по этому показателю до 34,4%. Свободный денежный поток (FCF) по сравнению с 2018г снизился с 1 601 млн. долл. до 1 099 млн. долл. из-за роста CAPEX в рамках реализации масштабной инвестиционной программы и падением EBITDA.

Северсталь представила ожидаемо слабую финансовую отчетность по итогам 2019 года. Результаты компании выглядят слабее, что вызвано общей слабостью мирового стального рынка. Снижение выручки Группы связано с падением мировых цен на сталь при объемах продаж, оставшихся на уровне 2018г. Свободный денежный поток (FCF) по сравнению с 2018г снизился из-за роста CAPEX в рамках реализации масштабной инвестиционной программы и падением EBITDA. При этом компания решила сохранить высокие дивиденды. Выплаты по итогам 4 кв. составят 26,26 руб./акция, что сопоставимо с предыдущими кварталами. Коэффициент Чистый долг/EBITDA в 4 кв. несколько подрос с 0,4х до 0,6х. Видимо за счет денежных средств и долга была компенсирована просадка FCF из которого выплачиваются дивиденды. В целом финансовое положение Группы остается стабильным, но опасения вызывает последующий вероятный рост показателя Чистый долг/EBITDA до 1,0х (из-за увеличения CAPEX, официально затраты в 2020г составят 110,5 млрд. руб., что выше уровня 2019г) приведет к снижению выплат в виде дивидендов с текущих 100% FCF до 50%. При этом несмотря на новые вызовы 2020г приоритетом для Северстали остаются стабильно высокие дивидендные выплаты. Благодаря низкой себестоимости производства и гибкой инвестиционной программе, компания будет стремиться к достижению этой цели, но волатильность котировок будет оставаться высокой.Промсвязьбанк

Финансовые результаты Северстали за 4 квартал совпали с ожиданиями рынка - Атон

- 03 февраля 2020, 10:47

- |

В 4К19 общая выручка сократилась на 12.9% до $1 838 млн (на 1% ниже консенсус-прогноза, в рамках прогноза АТОНа) вследствие снижения продаж стальной продукции, а также неблагоприятной динамики цен на сталь и сырье. Показатель EBITDA упал на 23.5% г/г до $602 млн (в рамках консенсус-прогноза, на 5% выше прогноза АТОНа) в результате сокращения выручки. Величина свободного денежного потока рухнула до $101 млн с $346 млн в 3К19 из-за падения прибыли и роста капзатрат. Чистый долг вырос до $1.6 млрд с $1.3 млрд на конец 3К19, а соотношение чистый долг/EBITDA составило 0.6x. По прогнозу компании, объем капзатрат в 2020 достигнет около 110 млрд руб., и мы прогнозируем чистую долговую нагрузку на уровне 0.8-0.9x к концу 2020 года.

Результаты, как и ожидалось, оказались заметно слабее, чем в предыдущем квартале и совпали с ожиданиями рынка. Однако они не имеют особого влияния на котировки в свете продолжающихся проблем распространения вируса. Северсталь торгуется с консенсус-мультипликатором EV/EBITDA 2020П 5.3x, с неоправданным, на наш взгляд, дисконтом к НЛМК (6.1x).Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал