НЛМК

Диалог с группой НЛМК

- 16 февраля 2021, 12:13

- |

📣 ВТБ Капитал Инвестиции приглашает на новую онлайн-конференцию

🗣 Группа НЛМК — лидирующий международный производитель высококачественной стальной продукции с вертикально интегрированной бизнес-моделью. Финансовые показатели компании за 4 квартал оказались сильными на фоне восстановления цен на металлопрокат. На конференции представители Группы НЛМК расскажут про динамику цен на сталь. Узнаем о новых планах по объёмам производства и инвестиционной программе.

✍️ Задавайте свои вопросы на сайте

Сегодня в 14:00 ответим на них в ходе вебинара

- комментировать

- Комментарии ( 0 )

Разбор компаний Северсталь, ММК и НЛМК

- 16 февраля 2021, 00:10

- |

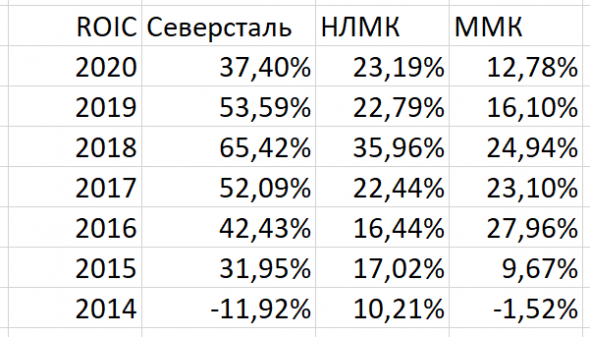

Показатели ROIC

Северсталь показывает наилучшие показатели по рентабельности и она абсолютно точно превышает требуемую доходность. НЛМК в 2014-2016 годах, скорее всего не превышал требуемую доходность на капитал. ММК в 2020 показывает также низкую доходность, взлет котировок компании для меня является неоправданным.

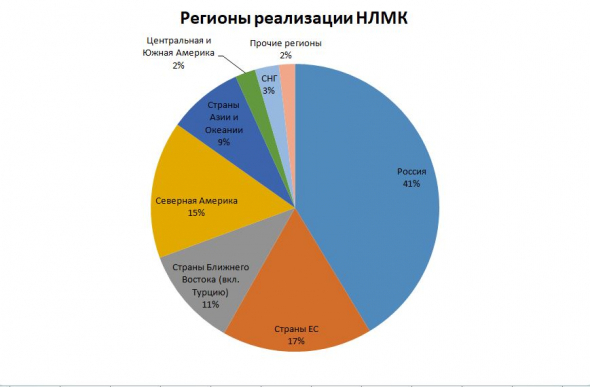

Регионы реализацииПосмотрим в каких странах работают компании, на сколько они зависят от курса валюты.

( Читать дальше )

НЛМК - разбор отчетности по МСФО за 2020 год

- 15 февраля 2021, 16:27

- |

Закрывает отчетом НЛМК тройку крупнейших металлургов России. Не так давно, я свое предпочтение отдавал этой компании, но последний год все же сосредоточился на Северстали. После безуспешных попыток выбрать лучшего, я решил, что все три компании должны быть у меня в портфеле. Сейчас активно занимаюсь поиском точек для покупки акций, а пока давайте сосредоточимся на отчете компании за нелегкий 2020 год.

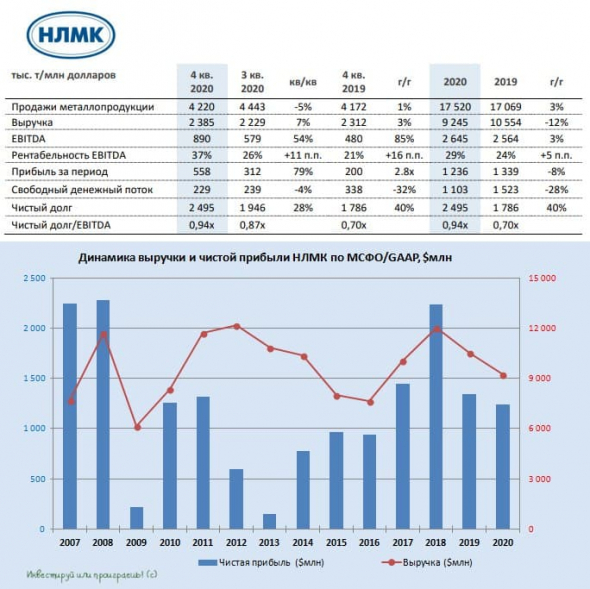

Выручка за 12 месяцев сократилась на 12% до $9,2 млрд. По сравнению с ММК и Северсталью это самое маленькое снижение. Оно произошло из-за снижения цен на металлопродукцию. Напомню, что в первом полугодии цены были на минимумах, но 4 квартал сократил отставание. Выручка за последний квартал года выросла на 3,3%. Также негативным моментом по году являлось увеличением доли полуфабрикатов в продажах, чья маржинальность ниже.

К слову, выручка падает 3-й год подряд, но компании удалось сократить расходы на себестоимость до $5,9 млрд. Операционные расходы остались на уровне прошлого года. В 2020 году НЛМК получила убыток от обесценивая инвестиций в совместные предприятия. Благодаря сокращению себестоимости, компании удалось удержаться от сильного падения чистой прибыли. Как итог, минус 8% по году и $1,2 млрд чистой прибыли.

Компания поработала над поднятием операционной эффективности и EBITDA выросла на 3% год к году. Это позволило руководству рекомендовать промежуточные дивиденды в размере 7,25 рублей на акцию, что ориентирует нас на 3,5% доходности. НЛМК подтверждает статус дивидендной компании с прогнозной двузначной дивидендной доходностью на будущие периоды.

Цены на металлопродукцию к концу года установили многолетние максимумы. В первом квартале позитивная динамика может сохраниться. Это поддержит результаты в начале года и сохранит высокий уровень выплат. В целом, несмотря на пандемию, снижение деловой активности в 2020-м году и обесценивания инвестиций в совместные предприятия, руководству удалось сохранить рентабельность и завершить год на позитивной ноте.

О своем отношении к металлургам я неоднократно говорил. Считаю нахождение в портфеле всех трех компаний в равных долях вполне оправдано. Первый квартал будет для фин показателей позитивным и на просадках, подбирать акции, будет лучшей стратегией. Но не стоит забывать о долгосрочной негативной динамике выручки, за которой инвесторам нужно пристально следить.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 23 тысяч подписчиков

( Читать дальше )

Северсталь, ММК, НЛМК сравнение металлургов на начало 2021

- 15 февраля 2021, 16:13

- |

НЛМК, обзор результатов 4 квартала

- 15 февраля 2021, 13:14

- |

Вышел неплохой отчет компании по итогам 4 квартала 2020 года.

Выручка выросла на 1% г/г до $4,2 млрд.

EBITDA выросла на 85% г/г до $890 млн. Такой рост связан с начислением возмещения по мировому соглашению с Минторгом США и эффектом от реализации проектов Стратегии 2022.

Чистая прибыль выросла в 2,8 раза г/г до $558 млн. Основная причина роста — рост операционной прибыли.

Свободный денежный поток снизился на (32% г/г) до $229 млн. Снижение связано с увеличение оборотного капитала в связи с ростом цен на металл и сырье.

Комментарий вице-президента по финансам Группы НЛМК Шамиля Курмашова:

«Структурный эффект от реализации проектов Стратегии за 12 мес. 2020 года достиг $261 млн к базе 2019 года. Вклад программ операционной эффективности составил $176 млн, а инвестиционных проектов – $85 млн. На Липецкой площадке была завершена модернизация доменного и сталеплавильного производства, что позволит увеличить мощности по производству стали на 1 млн т в год с 2021 года. На Алтай-Кокс завершено строительство установки трамбования угольной шихты, что позволит снизить зависимость Группы НЛМК от дорогих и дефицитных марок угля. Эффект полного года от этих проектов отразится в финансовых результатах компании в 2021 году.»

( Читать дальше )

Усиленные Инвестиции: обзор за 05 - 12 февраля

- 14 февраля 2021, 22:17

- |

- Фосагро скорректировался на 0.1% на фоне укрепления рубля. Негативно удорожание калийной соли (potash) и серы, а также повышение стоимости газа в РФ. Позитивен рост цен на DAP. Потенциал роста и целевая цена увеличились на 2%.

- Русагро снизился на 1.0%. Позитивен рост цен на свинину. Потенциал роста увеличился на 2%, целевая цена выросла на 1%.

Будет введена новая формула расчета гибкой экспортной пошлины на пшеницу, кукурузу и ячмень со 2 июня 2021. При мировой цене на пшеницу до $200 за тонну пошлина взиматься не будет. При цене, превышающей эту сумму, пошлина составит 70% от разницы мировой и этой базовой цены в $200 за тонну (Русагро). В связи с этим компания в 2021 году планирует уменьшить долю зерновых в посевной структуре своего земельного банка (Коммерсантъ).

( Читать дальше )

Доходность свободных денежных потоков НЛМК составляет 20% - Sberbank CIB

- 12 февраля 2021, 13:43

- |

EBITDA без однократных начислений составила $793 млн, что соответствует консенсус-прогнозу и нашим ожиданиям.

Нескорректированный показатель достиг $890 млн, включая $97 млн, которые причитаются компании по итогам урегулирования с властями США вопроса о возмещении расходов на оплату пошлин на сталь, введенных в соответствии c параграфом 232 «Акта о расширении торговли». Эти средства должны быть перечислены в первом квартале 2021 года (как мы и ожидали), поэтому они не повлияли на свободные денежные потоки за 4К20. Консолидированная денежная себестоимость слябов в дивизионе «НЛМК Россия Плоский прокат» снизилась по сравнению с предыдущим кварталом на 2,4% — до $205 на тонну; это обусловлено ослаблением рубля и ростом добычи собственной железной руды.

Свободные денежные потоки в четвертом квартале снизились по сравнению с 3К20 на 4% — до $229 млн (их доходность составила 1,4%). Это чуть ниже ожидавшегося нами уровня, поскольку нескорректированная EBITDA также не вполне оправдала ожидания.

( Читать дальше )

Дивидендная доходность акций НЛМК будет на уровне 3,5% - Атон

- 12 февраля 2021, 10:58

- |

Выручка компании увеличилась до $2.4 млрд (+7% кв/кв) на фоне восстановления цен на металлопрокат. Показатель EBITDA достиг $890 млн (+54% кв/кв) за счет расширения спредов между ценами на сырье и слябы, а также восстановления объемов производства на Стойленском ГОКе. Рентабельность EBITDA составила 37% (+11 пп кв/кв; +16 пп г/г). Свободный денежный поток снизился на 4% кв/кв до $229 млн из-за оттока денежных средств на пополнение оборотного капитала. Соотношение чистый долг/EBITDA на конец 4К20 составило 0.94x, и компания рекомендовала выплатить дивиденды за 4К20 в размере $570 млн. НЛМК сообщила, что спрос на сталь сейчас приближается к равновесному уровню, и в 1К21 ожидается стабилизация цен. В ходе телеконференции компания отметила, что прогнозирует капзатраты на уровне $1.1-1.2 млрд в 2021 и около $1.0 млрд в 2022, в то время как в 2023 ожидается их снижение до $0.7-0.8 млрд.

Результат НЛМК по EBITDA превзошел консенсус-прогноз (+16%) и оценку АТОНа (+18%). Компания также выплатит очень щедрые окончательные дивиденды — 7.25 руб. на акцию, что в 2.5 раза превышает величину свободного денежного потока за период и подразумевает доходность 3.5%. Суммарно компания выплатила дивиденды за 2020 в размере 21.64 руб. на акцию (доходность 10.5%). Мы подтверждаем рейтинг ВЫШЕ РЫНКА по НЛМК; компания торгуется с форвардным консенсус-мультипликатором EV/EBITDA на уровне 5.6x против среднего уровня 4.9x по российским стальным компаниям.Атон

НЛМК: анализ отчётности по МСФО и дивидендная радость

- 12 февраля 2021, 10:13

- |

🧮 НЛМК вслед за Северсталью и ММК отчитался по МСФО за 4 квартал и 12 месяцев 2020 года:

Финансовая отчётность вышла примерно в рамках ожиданий, а потому и реакция рынка оказалась весьма спокойной – котировки весь торговый день в четверг демонстрировали околонулевую динамику, так и не определившись с направлением. Выручка компании с октября по декабрь выросла на 7% (кв/кв) до $2,4 млрд, на фоне бурного восстановления цен на металлопрокат и наращивания производства, в то время как по итогам 2020 года результат оказался на 12% хуже – на уровне $9,2 млрд. По вполне понятным причинам, о которых не стоит упоминать в очередной раз, и особенно тяжёлому первому полугодию минувшего года.

Однако, несмотря на весьма неубедительную динамику выручки, которая помимо всего прочего не смогла дотянуть даже до средних ожиданий рынка, весьма кстати НЛМК в 2020 году отметил целый ряд сопутствующих факторов:

( Читать дальше )

Анализ рынка на 12.02.2021 / Отличные отчеты Черкизово и НЛМК, Интер-РАО худшие показатели в секторе

- 12 февраля 2021, 09:19

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал