Лукойл

Груз геополитических рисков может толкнуть котировки Газпрома вниз - Русс-Инвест

- 03 февраля 2022, 15:30

- |

Рекомендация – покупать

Текущая цена 328,5 рублей — Target Price 420 – 425 (470 – 480 рублей)

Дивидендный доход 3,8192, P/E Ratio 4,08

ПАО «Газпром». После столь активных распродаж на российском фондовом рынке фундаментальные показатели компании выглядят крайне привлекательно, но общий груз геополитических рисков толкал, а возможно ещё раз серьёзно толкнёт котировки акций компании вниз от текущих уровней.

Мы считаем, что при возникновении ещё одной волны коррекции на российском фондовом рынке, для инвесторов, которые умеют рисковать, и знакомы с фондовым рынком не первый день, инвестиционная рекомендация «ПОКУПАТЬ акции “ГАЗПРОМ”» может принести не только дивидендную доходность. Мы рассчитываем на рост капитализации российского газового монополиста в перспективе текущего и следующего года.Русс-Инвест

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

🔶IR ЛУКОЙЛ: ПРЕЗИДЕНТ РЕСПУБЛИКИ КАЗАХСТАН ПРИНЯЛ ГЛАВУ КОМПАНИИ «ЛУКОЙЛ»

- 02 февраля 2022, 22:57

- |

( Читать дальше )

Дивиденды, как дополнительный пассивный доход

- 02 февраля 2022, 14:43

- |

Многие пришли на рынок ради пассивного дохода, к их числу отношусь и я. Самый простой способ сформировать стабильный денежный поток — покупка надежных дивидендных акций и облигаций.

Есть, как сторонники этого метода, так и противники. Основной аргумент противников — зачем платить налоги с дивидендов, проще купить фонды, которые их реинвестируют и тем самым экономят вам 13% налога.

Безусловно это так, но тогда пассивный доход превращается в активный, нужно постоянно какие-то фонды продавать пропорционально полученным дивидендам, а денежные средства выводить на жизнь. Более того, чтобы не платить 13% с прибыли вы должны продержать данные фонды минимум 3 года, чтобы получить ЛДВ (льготу долгосрочного владения), иначе все это бессмысленно.

Есть еще один важный нюанс, деньги нам нужны постоянно, а рынки иногда накрывает коррекция. Получая дивиденды, нам не особо важно, какая сейчас рыночная цена акции, а вот продавать в убыток тот же ETF будет уже не так комфортно.

( Читать дальше )

Слишком дешево, чтобы не покупать. Сезон байбэков открыт

- 02 февраля 2022, 14:05

- |

В 2022 г. многие российские компании активизировали обратный выкуп акций. Ключевая причина для запуска байбэков — просадка цены акций из-за геополитических рисков и панических распродаж.

Эмитенты проводят обратный выкуп акций, когда считают, что акции недооценены рынком. Байбэк создает дополнительный спрос на бумаги, тем самым толкая цену вверх, к более справедливым с точки зрения компании уровням.

При этом влияние обратного выкупа на динамику акций может быть различным по силе. Это зависит от сроков проведения, периодичности покупок, ликвидности и показателя free-float. Один из способов оценить силу байбэка — посчитать его долю в торговом обороте акций за период.

Рассмотрим, какие российские компании задумались о байбэке в 2022 г. сравним их между собой и оценим, чего ждать от бумаг в будущем.

Сбербанк

Объем: до 50 млрд руб. (около 0,9% от объема АО по текущим ценам)

Доля в торговом обороте в январе 2022 г.: —

( Читать дальше )

Инвестиции в акции Лукойла 2022 и обзор акций НЛМК 2022. Битва по фундаменталу, какие акции купить?

- 02 февраля 2022, 11:37

- |

Обзор инвестиции в акции Лукойла и НЛМК, фундаментальный анализ компаний на предмет целесообразности инвестиции в акции компаний.

Исходя из чего компании получают прибыль, кто конкурент компаний, являются ли компании недооцененными рынком и какие дивиденды нас ждут в будущем? Обо всем подробнее в этом выпуске.

СМОТРЕТЬ ВЫПУСК

🔶IR ЛУКОЙЛ: ПРЕЗИДЕНТ ПАО «ЛУКОЙЛ» ВСТРЕТИЛСЯ С ГЛАВОЙ АО НК «КАЗМУНАЙГАЗ»

- 01 февраля 2022, 17:49

- |

( Читать дальше )

📈Лукойл растёт на 1.3%, поддержку оказывает обратный выкуп

- 01 февраля 2022, 16:56

- |

📈Лукойл +1.3% На прошлой неделе приобрел 263 тыс. 832 своих акций (0,04% уставного капитала) и 475 тыс. 157 шт. американских депозитарных расписок (ADR, 0,07% уставного капитала). Средневзвешенная цена приобретения акции составила 6347,06 руб. за штуку, ADR — $80,09 за штуку. Таким образом, НК потратила на покупку своих бумаг примерно 4,6 млрд руб. по сравнению с 6,4 млрд руб. неделей ранее. Акции приобретались в рамках программы обратного выкупа, объявленной 1 октября 2019 года, на 100-процентную дочернюю компанию «ЛУКОЙЛа» — кипрскую LUKOIL Securities Limited. Теперь на её балансе находятся 1 млн 705 тыс. 217 акций (0,25% уставного капитала) и 2 млн 194 тыс. 478 ADR (0,32% уставного капитала).

Акции Лукойла в ходе buyback приобретены по рыночной цене на 21% ниже целевой - Открытие Инвестиции

- 01 февраля 2022, 14:05

- |

По нашим подсчетам, в прошлом году выкуп акций снизил расчетный дивиденд за 2 п/г 2021 г. на 21 руб./акция, что составляет 4,0% от нашего прогноза 510 руб./акция. С начала 2022 г. это влияние составило около 16,1 руб./акция — около 1,7% прогнозного дивиденда за год (965 руб./акция).Кокин Алексей

У нас есть актуальная идея на покупку акций «Лукойла» с целью 7995 рублей.

«Открытие Инвестиции»

Динамика акций. C начала года акции «Лукойла» выросли на 4,58%, а индекс Мосбиржи снизился на 6,60%. За 12 месяцев бумаги компании подорожали на 29,25%, а за последние 5 лет — на 103,59%.

Консенсус-оценка рынка. По бумагам компании 12 рекомендаций «покупать», 0 — «продавать», 4 — «держать», свидетельствуют данные в терминале Bloomberg. 12-месячный консенсус-таргет составляет 8199,67 руб., что на 19,3% выше цены текущей цены (6870 руб.).

Дивиденды. В настоящий момент дивидендная доходность акций «Лукойла» из расчета всех выплаченных за последние 12 месяцев дивидендов составляет 8,05% (12-месячная дивидендная доходность). Прогнозная дивидендная доходность на 2022 г. составляет 13,59%.

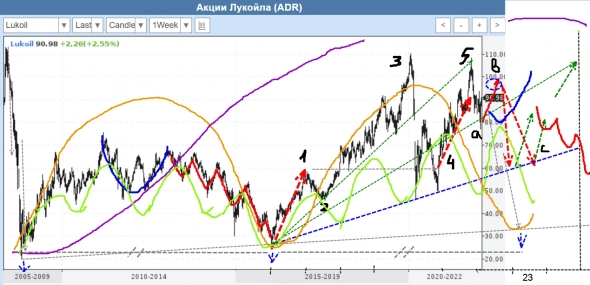

Лукойл

- 01 февраля 2022, 13:27

- |

Телеграм: t.me/autotradering

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал