ВДО

Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 мая 2025 г.

- 02 мая 2025, 18:33

- |

- комментировать

- Комментарии ( 0 )

❓ Стал «квалом» — но зачем? ❓

- 02 мая 2025, 17:44

- |

⏰ Еще каких-то полтора месяца назад, рассказывая об очередном — на сей раз «желтом» — перерождении всем хорошо знакомого фонда денежного рынка, я не преминул возможностью пожаловаться на полную бесполезность статуса квалифицированного инвестора. Получилось что: как заполучить почему-то столь желанный многими титул мы хорошо знаем — всего-то нужно накрутить себе обороты путем купли-продажи тех самых паев с гарантируемой ежедневной доходностью. А вот ответ на вопрос зачем он, статус этот, в принципе нужОн, так и остается тайной, сокрытой за семью печатями.

👑 Прошло буквально две недели, как аккурат под первое апреля — на секундочку, профессиональный праздник любого российского инвестора — на мой смартфон приходит «пуш-уведомление счастья» повествующее о том, что и мне теперь по заслугам положено квалифицироваться. Вот уж не знаю, где я успел провиниться, однако отказываться от такой возможности я, разумеется, не стал. Денег не просит — и на том спасибо.

( Читать дальше )

Первичный рынок ВДО в апреле. 7,2 млрд р., почти рекорд. При среднем купоне 26%+. Иволга берет серебро

- 02 мая 2025, 07:19

- |

Чат Иволги, для любых тематических обсуждений 👉👉👉 https://t.me/ivolgavdo

Не ожидали, что рынок способен жить полной жизнью при этих ставках. А он зажил.

В апреле размещений ВДО (розничные выпуски облигаций с кредитным рейтингом не выше BBB) – сразу на 7,2 млрд р. Едва не дотянули до показателей прошлой весны (там, правда, был статистический выброс: розничное размещение Сегежи, которая тоже давно ВДО). Только прошлой весной ключевая ставка была 16%, а не 21%. И занимали тогда в среднем на 8% (точнее, на 8 п.п.) дешевле.

Видимо, справедливо, что дорогие деньги лучше, чем их отсутствие.

Основная касса у эмитентов BBB-сегмента 👇: Глоракс, МаниМен, Дарс, АПРИ. 3 из 4-х – девелоперы.

Примета времени – конкуренция организаторов облигационных размещений. Их не только много, среди них нет доминирующих игроков. Иволга с начала года на второй ступени.

( Читать дальше )

Публичный портфель ВДО принес за январь – апрель 10,9% и 33% в абсолютных и годовых

- 01 мая 2025, 07:10

- |

Первое мая, и много писать не хочется 😉

Зафиксирую, что портфель PRObonds ВДО такими темпами в своей истории еще не рос.

И прошлый-то год был закрыт с некоторым успехом, 13% на просевшем рынке.

А 2025-й до сих пор складывается даже слишком оптимистично. 10,9% за первые 4 месяца, или 33,2% в годовых. Хотя, если кто помнит, и просадка облигаций была в конце марта – начале апреля, и дефолты стали более частыми.

Портфель имеет сводный кредитный рейтинг «A-», дюрацию 0,7 года, почти четверть активов в деньгах в РЕПО с ЦК. В общем, не рискуем.

Доходность к погашению опустилась до 30%. С 33% в середине апреля. И всё равно достаточно высокая.

Ориентир результата на 2025 год – 25-30%. После вычета комиссий. Можете повторять, если есть желание поэкспериментировать. Все сделки портфеля публикуются до момента их совершения.

( Читать дальше )

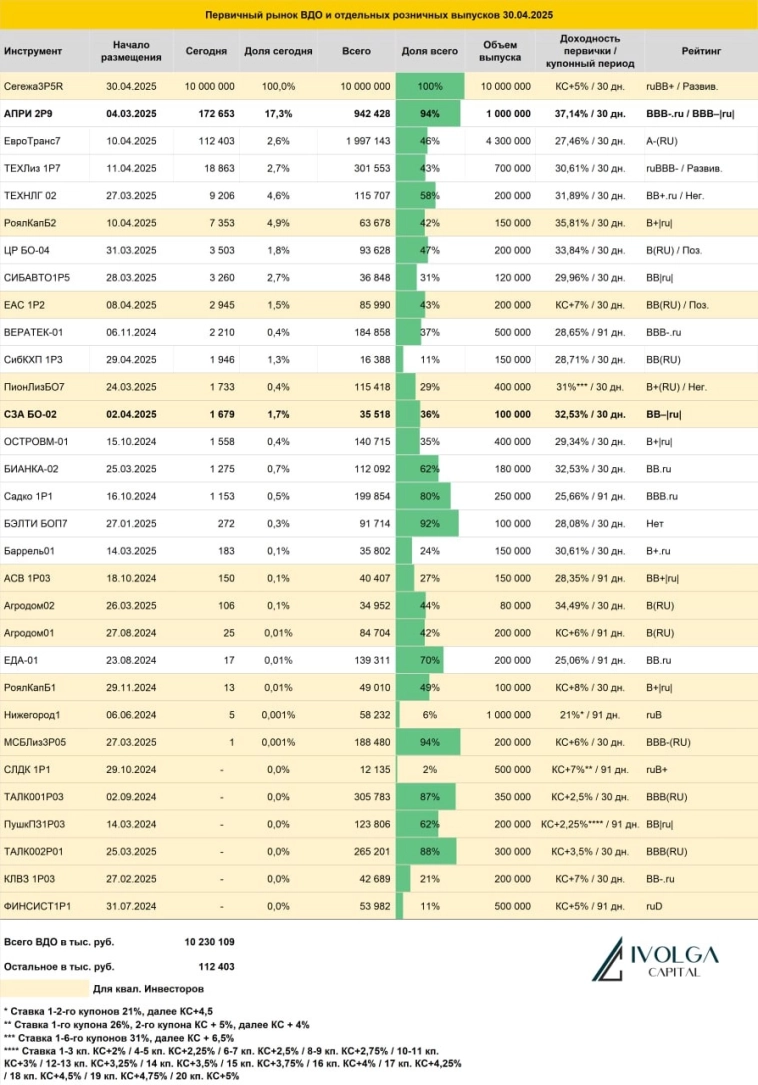

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 апреля 2025 г.

- 30 апреля 2025, 18:41

- |

Как заработать на фондовом рынке? На собственном опыте Иволги, Андрея Хохрина и Марка Савиченко. Прямой эфир 30 апреля в 15.00

- 30 апреля 2025, 14:42

- |

Когда упадет золото? Когда — рубль? Когда вырастут российские акции? Так ли интересны облигации, от ОФЗ до ВДО?

И как на всём этом заработать? Как, вообще, заработать на фондовом рынке? На собственном опыте Иволги, Андрея Хохрина и Марка Савиченко.

Встречаемся 30 апреля в 15.00

👉 Новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdoТранспортная лизинговая компания (ТЛК) улучшает параметры выпуска облигаций (6 мая, ruBB-, 200 млн р., YTM 33,2%)

- 30 апреля 2025, 13:59

- |

Предварительные параметры нового выпуска облигаций от Иволги

🚜 Транспортная лизинговая компания (ruBB-):

— 200 млн р.

— 1 год до оферты put / 3 года до погашения

— купонный период 30 дней

— купон: 29% годовых

— дюрация / доходность: 0,88 года / 33,2% годовых

🚜 Ориентир даты размещения — 6 мая

🚜 Подробнее — в презентации эмитента и выпуска облигаций ТЛК

__________

Вы можете подать предварительную заявку на участие в размещении облигаций ТЛК:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Байсэл публикует отчетность (РСБУ) за 1 квартал 2025 года (выручка +74,6%)

- 30 апреля 2025, 12:05

- |

- Выручка выросла на 74,6% до 915 млн. (518 млн. за 1 кв 24 г.)

Отчетность доступна по ссылке

👉 Новый чат Иволги, для любых тематических обсуждений: https://t.me/ivolgavdo

Новый выпуск облигаций "Сегежа Групп" (RU000A10BJ93)

- 30 апреля 2025, 10:16

- |

🔶 ПАО «Сегежа Групп»

▫️ Облигации: Сегежа Групп-003Р-05R

▫️ ISIN: RU000A10BJ93

▫️ Объем эмиссии: 10 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 14 лет 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 26%

[формула: КС ЦБ + 5%]

▫️ Амортизация: нет

▫️ Дата размещения: 30.04.2025

▫️ Дата погашения: 11.04.2040

▫️ ⏳Ближайшая оферта: 20.04.2027

Об эмитенте: «Сегежа Групп» – лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал