Поиск

Этот роман дал мне огромную пользу в начале моего пути, как трейдера ... продолжает приносить пользу и сейчас! Богатство покупает вам самый дорогой товар - время!

- 14 июля 2020, 15:38

- |

Если вы читали рецензию на книгу «Богатый папа, бедный папа» Роберта Кийосаки, которую я опубликовал недавно, то помните, что я рассказывал про свое увольнение с завода «Адмиралтейские Верфи», после того, как у меня произошел сдвиг парадигмы. Можете прочитать тут, если интересно.

Так вот, у меня были сбережения, примерно 1000$ и я решил использовать их на образование в финансовой сфере, а именно в трейдинге, и записался на курс «от А до Я» компании ФОРЕКС КЛУБ. Меня подкупило то, что в пакет входило обучение, много книг по торговле, а еще +50$ на первый счет! В общем на первом занятии, менеджер по фамилии Спартак рекомендовал нам эту книгу, сказав, что «Скользящий по лезвию фондового рынка» Александра Дэвидсона — это самое лучшее и полезное чтиво дня нас, новичков. Ну и я, переехав на новую, сьемную квартиру, что бы сьэкономить денег, пока не работаю и учусь, стал читать. И так получилось, что эту книгу я прочитал первой после Роберта Кийосаки, хотя в комплекте от FOREX CLUB было много других полезных книг, о которых я расскажу вам позже. Кстати, первый свой 1$ я заработал именно с Форекс Клуб (специально закрыл позицию, и записал в дневник результат, хотя она и могла пройти дальше) и свой первый диплом трейдера получил у них же, но об этом потом. Вот так выглядел их обучающий курс.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 8 )

Раскрутка на YouTube. С нуля до первых денег, просмотров и подписчиков

- 13 июля 2020, 13:00

- |

Электронная книга t.me/kudaidem/1097

( Читать дальше )

Как вовремя остановиться, чтобы разбогатеть.

- 12 июля 2020, 23:21

- |

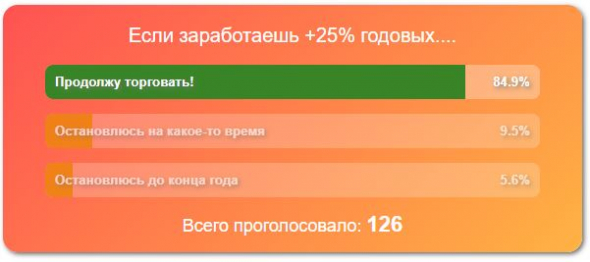

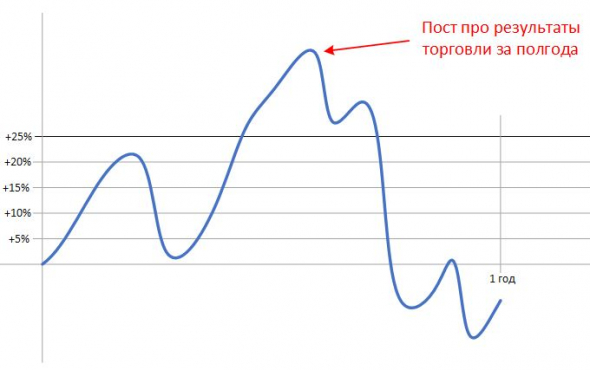

Результат такой:

Выводы:

95% активных смартлабовцев проживут интересный год с привычной эквити:

( Читать дальше )

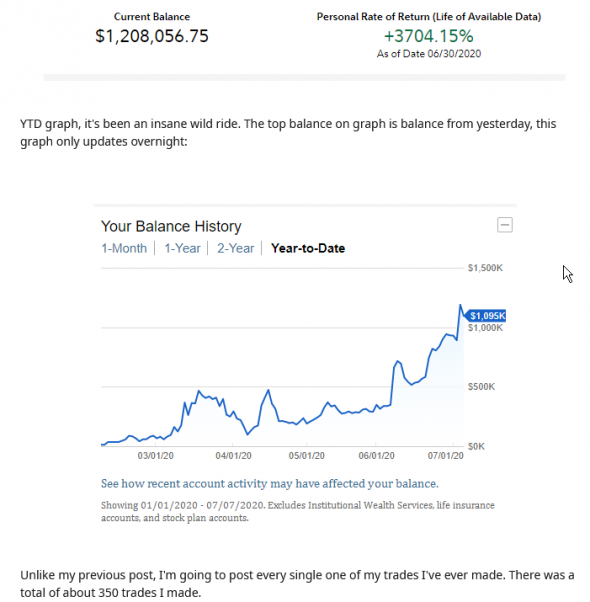

3500% заработал трейдер на пандемии

- 10 июля 2020, 10:01

- |

markets.businessinsider.com/news/stocks/stock-market-day-trader-reddit-claimed-3500-percent-gains-pandemic-2020-7-1029381648#

Первоначальный капитал $35,000 -пенсионные накопления

Итог — $1,250,000

Количество сделок — 350.

Начало торгов — март 2020.

А ты еще продаешь намордники или торгуешь на ММВБ, и ты реально думаешь разбогатеть?

If the portfolio did increase from $35,000 to $1.25 million in that period, it would represent a gain of about 3,471%.

Делаем выводы где вода глубже.

( Читать дальше )

Подводим итоги: срез аудитории Смартлаба. Ты тот, кто ты есть

- 09 июля 2020, 12:39

- |

Чего только я не наслушался, это не так посчитал, пишешь с ошибками, малый доход итд.

Был только один или два толковых комментария. И никто из Вас не задался следующими вопросами:

1. Эта сделка была под ногами, вероятность прибыли по ней я оценивал в 99,9% — то есть все могли легко поднять бабло — но подняли очень немногие из общей массы трейдеров.

2. Никто не оценил и не задался вопросом — раздал на хаях дня, как определил итд.

Печальная картина, друзья, печальная. Зато негатива в комментах полно. Посты со сделками я публикую только для одного:

1. Чтобы люди понимали, что зарабатывать стабильно реально.

2. Включайте голову, концентрируйтесь на сделках, в блогах концентрируйтесь на главном, задавайте себе в первую очередь правильные вопросы, касающиеся сути торговли в нашем с Вами случае, а не орфографических ошибок, подсчетов и.т.д. Это поможет Вам уйти от мышления толпы, ведь когда ты заработал — кто то потерял.

И напоследок процитирую известного инвестора: Когда Баффетта спросили, почему так мало людей добились успеха на фондовом рынке, Уоррен ответил так: Потому что все хотят разбогатеть быстро.

Самозанятость в недвижимости и IT

- 07 июля 2020, 23:07

- |

Пока думаю, набросал сайтик за 5 минут (в профиле).

Или мне лучше богатеть на сайтостроении? )

Вопрос задан в целях инвестиций в IT

Смерть 20-летнего трейдера на карантине

- 02 июля 2020, 09:35

- |

Алекс Кернс был обычным двадцатилетним парнем. Он играл на тромбоне, учился в Университете Небраски и, как и миллионы других американцев, торговал акциями, чтобы скоротать время или заработать немного денег, когда коронавирус закрыл школы и рабочие места. К несчастью, его юношеские увлечения закончились трагедией.

12 июня, вернувшись к себе домой в Нейпервилле, штат Иллинойс, Кернс покончил с собой, полагая, что потерял почти 750 000 долларов в неудачной ставке на опционы, сделанной на платформе Robinhood, которая стала символом новой эры в розничном инвестировании.

В записке, оставленной для семьи, Кернс написал, что он “понятия не имел о том, что делает” и никогда не собирался “так сильно рисковать”. Как это ни ужасно, похоже, что Кернс ошибочно принял потенциальный убыток от одной ноги опционной сделки за результат суммарной позиции — он решил, что получил убыток в размере 730 165 долларов, тогда как на самом деле на его счету оставалось 16 000 долларов.

( Читать дальше )

Рынок акций и отдельные акции — не одно и то же. Вот почему

- 30 июня 2020, 12:57

- |

Исторически рынки акций давали высокую доходность. Например, на длительных интервалах времени полная доходность S&P 500 без учета инфляции была около 10% годовых. По данным Credit Suisse Global Investment Returns Yearbook 2020, с 1900 по 2019 год мировый рынок акций дал 5,2% годовых с поправкой на инфляцию.

Однако не стоит рассчитывать на результат, равный результату рынка, просто купив акции нескольких отдельных компаний. Доходность может оказаться как выше, так и ниже, причем второе более вероятно.

Дело в том, что высокую доходность рынка акций обеспечивает огромная доходность небольшого числа бумаг. Большинство акций почти бесполезны или даже вредны. Вложить деньги в акции всего нескольких компаний вряд ли хорошая идея, если только вы не мастер сток-пикинга (выбора отдельных акций).

Перевели для вас основные результаты нескольких исследований, показывающих, как соотносятся результаты отдельных бумаг и всего рынка. В конце материала обсудим, почему это важно для инвесторов.

( Читать дальше )

Кое-что о проп-компаниях

- 29 июня 2020, 12:10

- |

Так что сейчас о проп компаниях: для чего они, их бизнес-модель, наиболее яркие представители этой ниши.

Для чего они

Проп-компания в чистом виде — некая структура, предоставляющая трейдеру собственный капитал для торговли за часть прибыли, которую он заработает, если, конечно, заработает. Это одна из альтернатив у трейдера наряду с торговлей на собственные деньги, на привлеченные деньги (доверительное управление), ПАММ-счета и т.п.

Проп-компания — это квалифицированные, умные деньги. Просто так они вам не доверятся. Это можно с умным видом прийти к родственнику/другу/соседу и убедить его дать вам средства в управление, засыпав разными терминами и фотошопами результатов за предыдущую неделю. Пропы — совершенно другой зверь. Они знают что такое риски, умеют их оценивать. Это не от хорошей жизни. Их внутренняя статистика показывает — найти стабильно зарабатывающего трейдера в огромной куче сливаторов сродни находке алмаза даже в алмазоносных песках. Чтобы повысить шансы нужно придумать технологию поиска с применением фильтров — точно также, как добывающее предприятие просеивает пески на своих грохотах и сепараторах. Эта технология должна быть при всем при этом еще и окупаемая как здесь и сейчас, так и на перспективу.

( Читать дальше )

🦉Интересный отрывок из интервью с У. Баффеттом

- 28 июня 2020, 10:22

- |

🦉Интересный отрывок из интервью с У. Баффетом

Хочу поделиться с вами некоторыми ключевыми моментами из интервью с Баффетом.

«Представьте, что вы владеете не акциями, а земельным участком или коммерческой недвижимостью. Вы же не станете каждый день сверять цену на свою собственность или каждую неделю

Вы следите только за тем, как работает бизнес. А на рынке может произойти все, что угодно и именно поэтому я никогда не советую брать деньги под залог ценных бумаг. Рынки вам ничем не обязаны. Завтра они могут и не открыться

Если я собираюсь купить половину акций Макдональдс или франшизу Макдональдс, то я буду управлять бизнесом и смотреть на показатели работы этого бизнеса

Только так я смогу понять, насколько хороший у меня бизнес

Я буду следить за уровнем конкуренции за общей ситуацией в стране и за тем, как мы выполняем ежегодный план.

Если же вы смотрите только на цену, то это уже не инвестиции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал