Поиск

Какие акции вырастут на 30-100%? Лучшие инвестиционные идеи от Тинькофф Инвестиции

- 03 января 2023, 18:41

- |

Макро

ВВП – минус 1,5 – 2,5%.

Курс доллара: 1 полугодие 2023 – 67-70, 2 полугодие 2023 – 70-73.

Значительного ослабления рубля не будет из-за большого торгового профицита.

Ключевая ставка – 8,5 — 9%.

Видят много инфляционных факторов:

1. Увеличение бюджетного дефицита (печать денег).

2. Ослабление рубля.

3. Мировая стагфляция (высокая инфляция в других валютах).

4. Дефицит рабочей силы.

5. Ограниченное предложение импортных товаров.

Индекс МосБиржи торгуется по мультипликатору P/E = 2,7х – дешево.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 8 )

Ожидания на 2023г Почему оптимист на 2 полугодие Мнение о рубле С Наступившим Вас Новым Годом ЗДОРОВЬЯ и УСПЕХА !!!

- 02 января 2023, 12:36

- |

Друзья,

в этом выпуске – мнение о том, каким будет 2023г. на финансовых рынках,

почему жду позитив от ФРС во 2 полугодии,

почему на фондовых рынках высокие риски в 1 полугодии 2023г.,

почему считаю, что в 2023г. евро будет лучше, чем доллар,

почему считаю, что рубль сейчас сильный, до долгосрочно слабый.

Идеи для разные стратегий (разных уровней риска):

— высокий риск: портфель акций,

— рост Евро: покупка 1-2-3 (не больше, недостаточная ликвидность) RUS-25 EURO (по ЦБ РФ, нет налога на валютную переоценку), доходность и риски по замещающим облигациям,

— если Вы считаете, что в России будет расти инфляция, то линкеры 52001, 52002.

Подвожу итоги по публичному портфелю акций и по валютным фьючерсам.

Желаю Вам Здоровья и Успеха в наступающем 2023 году !

С уважением,

Олег.

Мнение о финансовых рынках в 2023г.

- 27 декабря 2022, 10:09

- |

Друзья,

в этом выпуске – мнение о том, каким будет 2023г. на финансовых рынках,

какие моменты настраивают на позитив (ожидания от ФРС, президентский цикл в США, дивиденды российских компаний, прибыль российских банков).

Почему в начале ноября сформировал портфель

Индекс Мосбиржи – в боковике, но ряд акций лучше рынка – Полюс Золото, ГМК, Мосбиржа, СевСталь, НЛМК, Сбер, именно эти акции – основные в портфеле.

За 1,5 мес., индекс Мосбиржи упал на 1%, портфель высок на 6%.

Идеи для разные стратегий:

— высокий риск: портфель акций,

— рост Евро: покупка 1-2-3 (не больше, недостаточная ликвидность) RUS-25 EURO (по ЦБ РФ, нет налога на валютную переоценку),

— если Вы считаете, что в России будет расти инфляция, то линкеры 52001, 52002.

Заработал арбитраж на юане, если Вы хотите портфель с хеджированием валютных рисков, то лучше через юань.

Желаю Вам Здоровья и Успеха в наступающем 2023 году !

С уважением,

Олег.

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

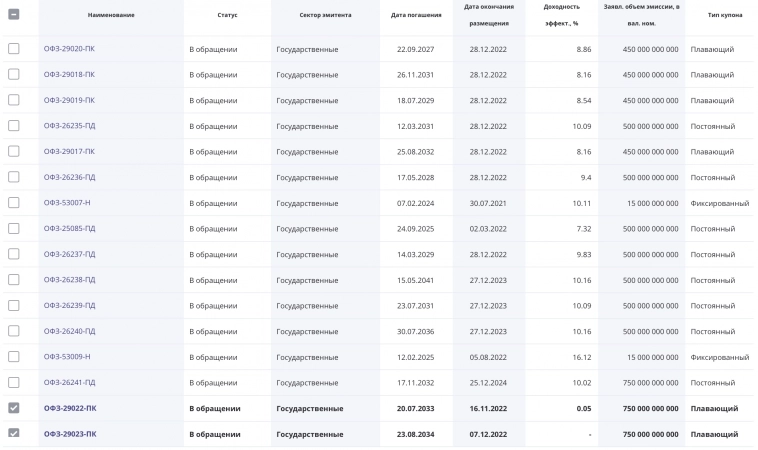

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

Рост инфляции: ИПЦ + 0,58% за неделю.

- 07 декабря 2022, 20:22

- |

РЕЗКИЙ СКАЧОК ИНФЛЯЦИИ: ОФЗ-линкеры — ХОРОШИЙ ВЫБОР!

ВЫСОКАЯ ИНФЛЯЦИЯ — ПОДДЕРЖКА ФОНДОВОМУ РЫНКУ!

С 29 ноября по 5 декабря ИПЦ вырос на 0.58% VS 0.19% и 0.11% в предыдущие 2 недели.

Рост цен с начала декабря: 0.52%, с начала года: 11.71%, годовой показатель: 12.5% гг.

C уважением,

Олег.

Комментарий по рынку облигаций

- 05 декабря 2022, 18:33

- |

Инфляция в развитых странах замедляется, но риторика регуляторов остается жесткой. В частности, в США ожидается, что ставка ФРС

может достигнуть 5,5% и даже 6%. В Европе ведутся разговоры, что не только будет повышаться ставка ЕЦБ, но и в начале года будет запущена программа количественного ужесточения. Этому способствуют неплохие данные: безработица в США находится на очень низком уровне (3,7%), ВВП в третьем квартале показал рост выше ожиданий (2,9%). Это говорит о том, что экономика пока не страдает от повышения ставки, хотя показатель PMI как в США, так и Европе — ниже 50%. В России инфляция также продолжает снижаться — по последним данным, рост цен в годовом

выражении составил 12,04%. Однако с учетом повышения тарифов ЖКХ с 1 декабря инфляция может подрасти, но по итогам года мы ожидаем инфляцию на уровне 12%.

На этом фоне, полагаем, ставка ЦБ в декабре будет сохранена на прежнем уровне, в следующем году регулятор продолжит ее снижать, поскольку

факторов для роста инфляции будет меньше. Мы прогнозируем, что уже весной темпы роста цен могут опуститься до 4–5%. Рост доходностей по

депозитам, который наблюдается в некоторых банках, не является показателем того, что рынок ждет повышения ставок. До этого банки слишком

сильно снижали ставки по депозитам, сейчас они просто «подтягивают» их к ключевой ставке. Показатель PMI в России находится выше 53%, что

говорит об ускорении роста экономики. На фоне ухода многих импортных брендов у нас запускаются новые производства. Все это способствует

позитивным ожиданиям по росту ВВП в следующем году. Хотя при этом, конечно, не очень хорошо чувствуют себя торговые центры — по прогнозам,

почти половина из них в следующем году может обанкротиться.

( Читать дальше )

ОПЕК+ Санкции ЕС Нефть Золото Пассивный доход Работа + Инвестиции + Спекуляции Риски

- 04 декабря 2022, 21:40

- |

в этом выпуске — мнение о рынке за 15 минут.

Высокий риск на рынках:

— эмбарго на российскую нефть,

— уголовная ответственность в ЕС за обход антироссийских санкций (до 5 лет),

— ОПЕК + сохранили квоты.

— борьба политических элит в России (приговор братьям Магомедовым и др.),

— ожидаемая доходность на линкерах,

— динамика денежной массы в России и в США,

— .. .

Мои спекулятивные позиции — лонги:

— CNY-03.23 (ставка на ослабление рубля, держу уже 1,5 месяца: писал и на канале, и в чате on line),

— Полюс Золото,

— на каких уровнях покупать Gold-03.23.

С 2000г.работаю на публичной сингапурской компании

(Сингапур попал в список недружественных стран).

В связи с изменением условий ведения бизнеса, проработаю до конца декабря 2022г,

будет хорошая компенсация — и, как говорится, «гуляй».

Поэтому, видимо, к Новому Году будет больше времени, чтобы заняться любимым делом.

инвестициями и спекуляциями на Мосбирже:

мысли, уровни, подписчики смогут задавать технические вопросы

( Читать дальше )

Топ-5 недооцененных российских акций. Разбор бумаг «Полюса». Золото vs криптовалюта

- 03 декабря 2022, 16:06

- |

Итоги недели с Максимом Шеиным

Во что вложиться, когда на бирже штиль? Новый выпуск YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций» посвящен недооцененным российским акциям, которые могут вырасти на десятки процентов. Таким образом, автор шоу Максим Шеин в очередной раз докажет, что плохих новостей для инвестора не бывает — заработать можно на любой.

Хороших вам доходов!

( Читать дальше )

Минфин продолжает занимать на безлимитных аукционах - СберИнвестиции

- 30 ноября 2022, 14:21

- |

Бюджет накопленным итогом пока еще не стал дефицитным (более того, по последним комментариям А. Силуанова, оценка профицита по итогам 9М 2022 г. была скорректирована вверх – до 200 млрд руб.). Впрочем, с учетом ярко-выраженной сезонности расходов и наблюдаемого замедления доходной составляющей бюджета, по итогам года дефицит может оказаться даже выше запланированного уровня в 1,3 трлн руб. При этом, при сохранении набранных темпов заимствования, с учетом оставшихся до конца года 4 размещений, годовой нетто-объем заимствований может составить 1,2-1,5 трлн руб. (при учете погашений на ~0,6 трлн руб.), что позволит Минфину практически не использовать ресурс ФНБ для покрытия дефицита в этом году.

ОФЗ могут сыграть главную роль в финансировании дефицита бюджета - Райффайзенбанк

- 23 ноября 2022, 15:33

- |

Судя по всему, наличие такого спроса на госдолг может сделать ОФЗ основным источником покрытия дефицита бюджета. Напомним, что в рамках представленного ранее плана на текущий год, ведомство в большей степени ориентировалось на использование ФНБ (ОФЗ «выходили» на первый план только с 2023 г., хотя их доля в финансировании дефицита не сильно превышала 50%). Комментируя изменившуюся стратегию заимствований, А. Силуанов заявил, что ведомство и дальше готово «привлекать ресурсы на рынке на приемлемых условиях». На текущий момент, с начала года Минфин привлек ~1,4 трлн руб. (при этом объем погашений в этом году составил ~0,6 трлн руб., половина из которых пришлась на «флоатеры») – нетто-заимствования пока покрывают ~60% официальной оценки бюджетного дефицита (1,3 трлн руб., которая по факту может оказаться больше).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал