Поиск

Что поддерживает российский рынок. Почему в акциях. Портфель. Рубль. Доллар. Золото. Металлы.

- 05 февраля 2023, 13:01

- |

Друзья,

в этом выпуске всего – лишь за 9 минут

про то, что поддерживает российский рынок

(инфляция, рост дленежной массы, гос. заказ).

Мой портфель, какие в нём акции и почему.

Металлургия чёрная и цветная, Сбер, Мосбиржа, МТС,.. .

Индекс Мосбиржи с 07 11 2022г. + 1,58%.

ИИС (агрессивный) + 17,99%, основной брокерский счёт (консервативный) + 16,68%. «Выстрелили» Северсталь, НЛМК, ММК, Полюс, Сбер, Мосбиржа !!!

Мои ожидания от рынков.

Как определить, на какой стадии цикла мы находимся.

Остаюсь в акциях.

Тем, кто опасается роста инфляции, рекомендую «линкеры» (особенно ОФЗ 52002).

Желаю Вам Успеха.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Размещения ОФЗ. Видимо, в 2023г. будут рекордные объёмы размещений ОФЗ.

- 01 февраля 2023, 21:34

- |

В этом году дефицит бюджета будет около 5 трлн.руб.

Думаю, поэтому будет дикий рост денежной массы и много новых ОФЗ.

Размещают под доху аж выше 10%.

Сегодня Минфин разместил с премией два классических выпуска ОФЗ: 26241 (погашение 11.2032) и 26238 (05.2041) и «линкер» ОФЗ52004 (03.2032)

• В выпуске 26241 спрос составил 110.6 млрд. рублей, размещено бумаг на 53.83 млрд, средневзвешенная цена 96.42 (вчерашнее закрытие: 96.68), средневзвешенная доходность 10.33%

• ОФЗ 26238 – при спросе в 97.3 млрд, размещено на 70.5 млрд. рублей, цена средневзвешенная 74.19 (закрытие 76.65), средневзвешенная доходность: 10.51%

• «Линкер»: продано по номиналу на 15.9 млрд рублей, спрос – 70.8 млрд, средневзвешенная доходность – 3.33%

Итого, Минфин разместил ОФЗ. на 140.2 млрд рублей, прошлые 2 аукциона: 62.1 и 107 млрд. рублей. СТОИМОСТЬ ТЕКУЩИХ ЗАИМСТВОВАНИЙ БОЛЕЕ 10% ГОДОВЫХ !!!

В конце концов, это выльется в рост инфляции.

С уважением,

Олег.

В России - неопределённость. В США - позитив.

- 25 января 2023, 22:44

- |

в этом выпуске — о высоких политических рисках и неопределённостью, связанных с СВО.

Да, есть сильные акции (Полюс, Сбер, Мосбиржа), но

напрягает обострение в СВО (поставки оружия на Украину по нарастающей).

Поэтому каждый может для себя решить сам, какие риски он готов принять, а какие нет.

Какие доли в какие активы вложить средства:

— сильные акции, — линкеры (ОФЗ 52001, например),

— наличная валюта,

— иностранные активы (для граждан США и дружественных США стран самое простое и надёжное решение, например, индексный фонд на S&P500 (Vanguard или iShares).

В США — оптимизм, который виден по следующим признакам:

— рост EUR/USD с 0,95 (среднесрочно держу ED лонг),

— рост золота с 4 11 2022г. (пробивает уровни $1650, $1700, $1800, $1900 и пока не останавливается,

— рост крипты.

Друзья: видно, что в текущей неопределённой ситуации люди хотят общаться,

растёт количество подписчиков в открытом (бесплатном) и в закрытом чате.

Приглашаю на открытый чат

t.me/OlegTradingChat

(уже 1 133 участника, в т.ч. от 300 в торговое время).

Друзья, Искренне желаю Вам Здоровья и Успеха!

С уважением,

Олег.

Инфляционные ожидания: мой опрос и официальные опросы. Что делать?

- 24 января 2023, 08:40

- |

(ежегодно инфляционные ожидания выше, чем официальная инфляция).

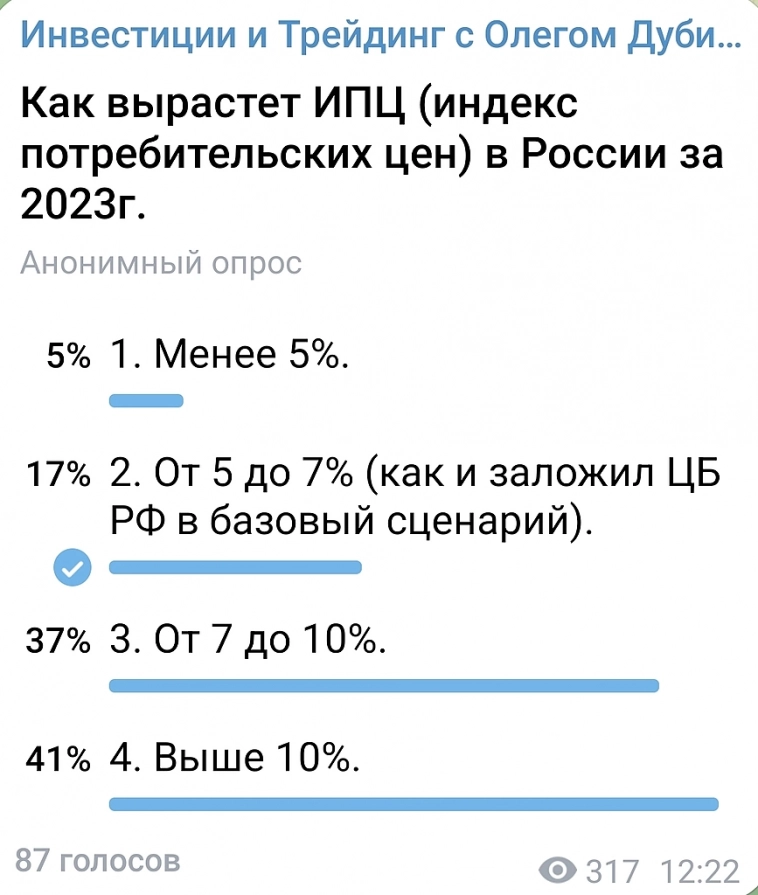

Провел опрос на своём канале.

Действительно, ждут, в среднем, близко к 12%.

При таких ожиданиях,

выгодны линкеры и не выгодны длинные ОФЗ.

А как по факту?

Мониторю, проверю.

С уважением,

Олег.

Инфляционные ожидания: результаты опроса.

- 22 января 2023, 15:50

- |

(пока мало прочтений: воскресенье, но, предварительно, понятно):

По России,

инфляционные ожидания 12%.

На канале, видимо, примерно так же.

Каждый вкладывает деньги в соответствии со своим представлением о ситуации.

Тем, кто считает, что инфляция будет выше 10%, логично избавляться от «фиатных» рублей

(покупать «линкеры», возможно, акции и

не покупать длинные облигации).

Высокая инфляция — это поддержка фондовому рынку.

С уважением,

Олег.

Мнение о рынке Инвестидеи

- 20 января 2023, 11:17

- |

Друзья,

в этом выпуске всего – лишь за 15 минут мнение

— о ситуации на рынках (боковик),

— о рубле (пока вола низкая, стабилен) и новом бюджетном правиле

— о ED (EUR / SD, держу лонг с 1,0255, растущий тренд, пояснил, почему) и новом бюджетном правиле,

— о инфляции в мире и в России и о том, стоит ли ставить на падение инфляции в России

(ОФЗ 26238, погашение 15 мая 2041г.),

— мой портфель акций (с ноября 2022г. обогнал индекс Мосбиржи более 8%),

— ОФЗ – «линкеры» (например, ОФЗ 52 002) как кащита от инфляции.

— что и в каком случае покупать,

— высокорисковая идея: акции СПБ Биржа (ожидания прибыли за 2022г. и запуска китайских и гонконгских акций).

Решения принимаю на основании своего мнения о рыночном цикле.

Стараюсь покупать сильные активы.

По фьючерсам в публичный портфель выкладывал:

— покупку CNY-3.23 в начале октября и продажу утром 30/12/2022 по 10,2 (прибыль 15%, с учётом плеча, 67% на выделенные под сделку средства),

— ED – 09.22 (покупка 1,0255, держу),

— портфель акций (с ноября обгнал индекс Мосбиржи более 8%).

Друзья,

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Инвесторы выбрали линкеры

- 19 января 2023, 16:51

- |

Минфин скорректировал свои действия на рынке размещения ОФЗ. Неделю назад там предлагались два выпуска с постоянными купонами. Накануне же к ОФЗ с постоянным купонами добавился выпуск с плавающим номиналом (ОФЗ-ИН, линкер).

Суммарный спрос по всем выпускам составил 229 млрд руб. Самыми востребованными стали как раз ОФЗ-ИН. Спрос на них составил 107 млрд руб., это максимальное значение с декабря 2020 года, пишет Коммерсант.

📌 Что такое линкеры?

Это облигации, у которых «плавающим» становится номинал. Он привязан к инфляции и увеличивается вместе с ростом цен в стране. По-английски такие бумаги называются inflation-linked bonds, отсюда и сленговое название — линкеры.

📌 Какие преимущества?

Подобные бумаги еще называют облигациями со «страховкой от кризиса». При повышении инфляции, когда повышается и ключевая ставка, линкеры не должны сильно проседать в цене.

( Читать дальше )

Инфляция в России в январе. Мысли: куда выгодно вложиться.

- 19 января 2023, 07:41

- |

«На неделе с 10 по 16 января 2023 года (7 дней) инфляция замедлилась до 0,15% после роста на 0,24% за период с 1 по 9 января (9 дней). Среднесуточный рост цен также замедлился до 0,021% после роста на 0,027%»

1.00027^365=1,1035.

Т.е.среднесуточная инфляция 0,027% соответствует годовой 10,35%.

Инвестиции

(мнение, что выгодно).

— ОФЗ 52002 («линкер»): ИПЦ с лагом 3 мес.× купон 2,5% годовых,

— акции (Сбер, Мосбиржа, Полюс, ГМК, СевСталь, НЛМК, ММК, Лукойл, Роснефть МТС: с 7 ноября 22г. обогнал индекс Мосбиржи на 9%),

— лонг ED (EUR/USD, +2,8% ×× плечо),

— еврооблигации Минфина (например, RUS-25 EURO, 1-2 шт. с учетом низкой ликвидности, номинал €100 000): ставка на евро по ЦБ РФ.

Для сценария «кранты» — нал. валюта.

Ставка на замедление инфляции — ОФЗ 26238 (15 05 2041).

Точные цифры расчёта доходности портфеля — на закрытом канале (даты, веса, ...).

Общие идеи и список инструментов, которые считаю прибыльными

— на открытом канале t.me/OlegTrading

— в чате

t.me/OlegTradingChat

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

5-летняя ОФЗ: два фактора привлекательности - Финам

- 17 января 2023, 20:14

- |

В 2023 год сегмент ОФЗ вступает с рекордным наклоном кривой, отражающим высокий уровень неопределенности относительно будущего. Основными риск-факторами, которые учитываются в ценах, являются: оживление инфляции и возможное ужесточение ДКП, навес предложения госбумаг для финансирования дефицита бюджета (которые, не исключено, будут размещаться с премией к рынку), потенциальный «выпуск» нерезидентов, пока запертых в ОФЗ. Отметим, что риск-премия заложена в котировки как среднесрочных, так и длинных бумаг.

( Читать дальше )

Мнение когда закончится СВО Фондовые рынки Акции Облигации Валюта Рубль Доллар Евро Юань Портфель

- 06 января 2023, 14:22

- |

в этом выпуске – мнение о том, когда закончится СВО и мнение о том, куда вкладывать рубли:

— линкеры,

— сильные акции (перечисляю, какие акции считаю сильными),

— у кого наличная валюта (страховка на случай, если «кранты»): логичное решение, конечно, не советую пока что продавать.

Идеи для разного уровня риска.

Выложил в закрытом канале 2 портфеля,

регулярно считаю доходность и сравниваю с индексом Мосбиржи.

По поводу акций RU, Когда кранты, растёт валюта, а акции с ISIN на RU — это рубли.

А какой % собственных средств вкладывать в рублях и в какие именно активы — это

каждый должен решить для себя сам, с учетом всей информации, которая у него есть и

с учётом своего мнения о том, что может произойти.

Поддержка акциям:

— падение рубля,

— гос. заказ (оборонка и не только),

— высокая див. доходность (например, от Лукойла получил в декабре дивы около 17% от цены акции, Сур преф.,... ),

тут есть риск неожиданного роста налога (как с дивами Газпрома за 2021г.),

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал