Поиск

Внутренний рынок долга

- 20 марта 2019, 12:33

- |

Минфин сегодня проведет аукционы по трем выпускам, включая линкер. После бурного начала недели вчера активность на рублевом рынке заметно упала. Нефть попыталась протестировать новый максимум в размере 68 долл./барр., но безуспешно, откатившись к 67,4 долл./барр. Покупки российской валюты тоже приостановились на фоне отката нефти и новостей из Казахстана, и основная сессия завершилась на уровне старта торгов, то есть у отметки 64,4 руб./долл. В ОФЗ тоже наблюдалось снижение активности, котировки поднялись еще в среднем на 0,2–0,3 п.п., не успев отреагировать на вечернее падение нефтяных цен. Оборот был средним, порядка 19 млрд руб. Основные объемы прошли в пяти бумагах: трехлетних ОФЗ 26209, десятилетних ОФЗ 26224, восьмилетних ОФЗ 26207, а также семилетних ОФЗ 26219 и ОФЗ 26226, последние Минфин будет предлагать сегодня на аукционе. Параметры сегодняшних аукционов в целом совпали с нашим прогнозом (единственное – мы ожидали предложения пятилетнего выпуска вместо семилетнего) и не оказали в этот раз давления на кривую. С вышеупомянутыми семилетними ОФЗ 26226 будут предлагаться пятнадцатилетние ОФЗ 26225 и линкер ОФЗ 52002, последний в объеме 5,2 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Внутренний рынок долга

- 19 марта 2019, 12:38

- |

( Читать дальше )

Внутренний рынок долга

- 21 февраля 2019, 12:03

- |

- Первым прошел аукцион по ОФЗ 26226 с погашением в октябре 2026 г. Спрос на выпуск чуть превысил 32 млрд руб. Министерство финансов доразместило облигации почти на 9,7 млрд руб., установив доходность по цене отсечения на уровне 8,4% годовых, что предполагало премию в размере 3 б.п. ко вторичному рынку.

- Затем предлагались короткие ОФЗ 26209 с погашением в июле 2022 г., и здесь результаты нас удивили. Так, спрос достиг 42,6 млрд руб., то есть был заметно больше, чем по другим бумагам. Финансовое ведомство продало этот выпуск на 18,6 млрд руб. и практически без премии ко вторичному рынку:

( Читать дальше )

Внутренний рынок долга

- 20 февраля 2019, 14:02

- |

( Читать дальше )

Новости от БонДовика. Облигации

- 14 августа 2018, 16:21

- |

Минфин завтра проведёт аукцион и предложит скромные 10 млрд рублей по 3-летнему выпуску 25083. На мой взгляд, очень хороший шаг ведомства, который не наводит панику на рынке, не создаёт дополнительную коррекцию и не показывают испуганность. 25083 является лучшим предложением в нынешних условиях с доходностью 8.16%, завтра конечно бумага может находиться вблизи 8.2%. Я думаю ведомство сделало выводы, когда предложило облигации с плавающей ставкой, что выглядело очень неразумно. Инфляционный линкер, выступающий типа защитным активом от ускорения инфляции также не является идеальным инструментом размещения. Во-первых, я вас уверяю, очень мало людей умеют его оценивать. Во-вторых, им играются только несколько крупных инвесторов. В-третьих, облигация не отражает реальную стоимость.

@bondovik

Минфин предложит инвесторам сыграть на ускорении инфляции в России

- 04 апреля 2018, 19:32

- |

Министерство финансов РФ впервые за два года выходит с предложением инфляционных облигаций федерального займа на фоне ожиданий, что рост цен оттолкнется от исторических минимумов.

Ведомство открывает второй квартал предложением новых 10-летних линкеров, доходность которых привязана к рост цен, на 20 миллиардов рублей. При этом ставка купона за неделю до аукциона была снижена до 2,5 процента с 3 процентов с учетом ориентира доходности, что аналитики связали с ожиданиями высокого спроса.

Интерес к линкерам подстегивается надеждами на то, что инфляция достигла дна, говорил на прошлой неделе Константин Вышковский, возглавляющий департамент госдолга Минфина. И хотя годовой рост цен в феврале остался на рекордно низком уровне в 2,2 процента, опрошенные Блумберг экономисты ждут, что он ускорится уже в третьем квартале, а эксперты АКРА прогнозируют инфляцию за год на уровне 4,1 процента.

Инвесторы могут рассчитывать на «интересную премию», а уверенные макропоказатели России поддержат спрос на новые выпуски, отмечает аналитик Danske Bank A/S Владимир Миклашевский, который прогнозирует, что доходность на аукционе ОФЗ-ИН 52002 может составить не менее 3 процентов.

«Спрос будем неплохим, однако не космическим, как на предыдущих аукционах, так как геополитическая обстановка и снижение аппетита к риску на фоне зародившейся торговой войны между Китаем и США ограничат приток международных инвесторов в активы развивающихся рынков в ближайшее время», — написал Миклашевский по электронной почте после объявления параметров размещения.

«Нам по-прежнему нравятся линкеры, так как они обеспечивают более высокий доход с поправкой на инфляцию по сравнению с облигациями в долларах», — написал по электронной почте Мишель Вискирски, аналитик по развивающимся рынкам Carmignac Gestion SA, которая является держателем первого выпуска линкеров, ОФЗ-ИН 52001

Инфляция в РФ должна начать ускоряться после того, как прекратится дезинфляционное влияние со стороны цен на продовольствие и производственная активность будет расти вслед за потреблением

Банк России прогнозирует, что инфляция к концу года составит 3-4 процента

Аналитики, опрошенные Блумберг, ожидают ускорения роста цен в 2019-2020 годах до 4 процентов с 3,2 процента в этом году

По состоянию на 11:37 мск доходность ОФЗ-ИН 52001 подросла на 1 базисный пункт до 2,74 процента годовых

Источник — Bloomberg

Опять про линкер мт5

- 26 ноября 2016, 23:56

- |

Кто поковырялся в линкере, увидел, что в нем есть фильтр\скринер по АТР, объему и мажи\же.

Так вот, с некоторой периодичностью уже на протяжении пары лет возникает мысль… задать некий алгоритм, а точнее набор критериев, условий-плавной акции\движения. «Плавная акция\движение» всем знакома же, да? акция в данный момент времени идет спокойно, без филитей, задергов и максимальное кол-во однонаправленных свечек, вообщем спокойно.

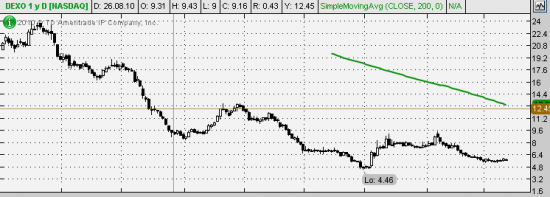

Как-то так.Первый попавшийся пример из гугла, бывает и лучше.

Явление это конечно временное и бывает в всех бумагах практически.

Горел я желанием находить такие моменты и бумаги не перебором тучи графиков в моменте, а как-то автоматически. В связи с этим появлялось всегда два вопроса:

1) Какие предпосылки к такому поведению?

2)(без возможности ответить на первый вопрос) какие критерии задавать, графические или иные, для поиска таких моментов?

На первый вопрос, так внятной «приметы» я не нашел для себя

На второй.Задать канал среднего движения за n количество свечей, и пока бумага в канале стак подходит?

Или размер теней свечей от тела в %? тоже n-го кол-ва свечей? Или размер свечи относительно предыдущей?

Что думаете господа? у кого какие варианты?

Это вещь знатная!

- 26 ноября 2016, 00:53

- |

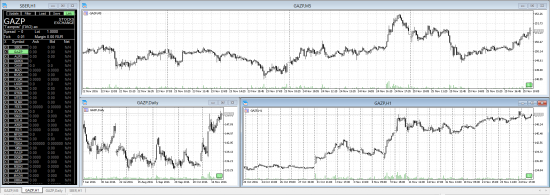

Линкер для мт5.

Штука необходимая, взял, Стоит 20 американских тугриков или на год за 10.

Сей аппарат настраивается,3 канала линка, можно запускать несколько листов одновременно и до 100 графиков.

Может кому и сгодится, по гуглу легко находится.

1.5 года = 0 или осталось 8 месяцев (7 день торговли)

- 22 марта 2016, 23:31

- |

Всем привет, вступайте в группу https://vk.com/diarytrader и так: 22.03.2016, уже 4 часа ночи, так что без предисловий:

РФ: не грамотное управление ММ, на моментумах потерял все что заработал в позиционке и + в позиционке скинул 2\3 вместо 1\2

( Читать дальше )

Провоцирующим обстоятельством стал Брент, опускавшийся вчера до 46.4 долл./барр., минимума с начала октября

- 28 октября 2015, 11:34

- |

S&P 500 второй день вяло корректировался, минус 0.26%. Европа по STOXX 600 упала на 1.1%. Индекс ММВБ вчера вырос на 0.8%, а его долларовый клон упал на 2.2%. Причина в движении курса. Рубль вчера заметно упал, превышал 65 руб./долл. и находится около этой отметки. Это максимум с 6 октября.

Провоцирующим обстоятельством стал Брент, опускавшийся вчера до 46.4 долл./барр., минимума с начала октября. Какое-то влияние могло оказать планируемое США решение распродать часть (8%) стратегических нефтяных запасов на протяжении длительного срока, с 2018 по 2025 г… Планируемый объем в 58 млн. барр. не так велик для 8-ми летнего промежутка времени и может быть сопоставлен с текущим объемом “лишних” в США коммерческих запасов порядка 100 млн. барр.(это разница между текущим уровнем и средним в последние 5 лет). Коммерческие запасы нефти по миру сейчас примерно на 250 млн. барр. больше чем должны быть, если ориентироваться на прошлые годы. Мы ожидаем сохранения колебаний брента на уровнях немногим ниже 50.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал