Избранное трейдера Русский инвестор

Первые цели в инвестировании

- 15 ноября 2024, 16:59

- |

В комментариях к предыдущему посту о том, что сумма дивидендов в этом году уже перевалила за 400 тысяч рублей, коллега заметил, что это одна из его целей в инвестировании Достичь 400к дивидендов, чтоб забрасывать их снова на ИИС и получать вычет:

Круто! Первая ступень стремления моего предела! Получать дивиденды на карту в размере 400 тыщ, забрасывать их обратно на исс и получать 52 тыщ вычетом 👍

И тут я вспомнил, как около 7 лет назад я написал один из первых долгосрочных финансовых планов на десятилетие вперед.

Как сейчас помню, мы ехали в поезде Калининград-Адлер, чтобы отдохнуть в Абхазии. Путь был длинный, интернета не было и мы развлекались как могли.

Я взял простой листок в клеточку и стал планировать сколько и в какие активы вкладывать, и какой через 10 лет ожидается результат. Там точно была недвижимость, банковские депозиты и фондовый рынок. Ещё были некоторые цели по сайтам, которые я развивал в качестве допдохода.

Я тогда ещё прикинул, что если я буду пополнять свой ИИС на 400000 в год (абсолютно не знал где возьму эти деньги), то за 10 лет накоплю как минимум 4 миллиона в акциях и при средней дивдоходности в 10%, они будут давать мне денежный поток в размере 400000 рублей в год.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Полученные в этом году дивиденды

- 14 ноября 2024, 00:15

- |

Ещё раз пересчитал дивиденды полученные в этом году. В прошлый раз делал это в начале августа, и на тот момент получилось 335950рублей дивидендов.

Сейчас вышло ещё интереснее, и это ещё не конец.

16.01.2024 ФосАгро 3201

16.01.2024 Норникель 10068,63

18.01.2024 Газпром нефть 28697,24

24.01.2024 Татнефть-п 12851,4

25.01.2024 Роснефть 9783,05

10.04.2024 Новатэк 2876,75

24.04.2024 Дороги и мосты 3352,9

06.05.2024 ЛСР 4350

20.05.2024 Лукойл 21663

10.06.2024 НЛМК 13495

17.06.2024 Алроса 1933

17.06.2024 ВСМПО-АВСМ 491

24.06.2024 ММК 4573,32

27.06.2024 Северсталь 20572,73

27.06.2024 Северсталь 4098,9

28.06.2024 Мосбиржа 7094,5

11.07.2024 Россети ЦиП 8783,8

16.07.2024 Ленэнерго-п 10643,92

17.07.2024 ФосАгро 3837

17.07.2024 Россети Волга 2967

22.07.2024 Газпром нефть 6188,85

24.07.2024 Мосэнерго 2093,7

24.07.2024 Татнефть-п 9459,44

24.07.2024 Роснефть 10500,16

27.07.2024 НМТП 1679

27.07.2024 Башнефть-п 19767,79

30.07.2024 Сбербанк, сбер-п 49261

01.08.2024 МТС 17823

02.08.2024 Сургутнефтегаз-п 43843

19.09.2024 Северсталь 3873

( Читать дальше )

Мои предстоящие дивиденды

- 13 ноября 2024, 20:15

- |

Жду в ближайшее время дивиденды от ТКС, Северсталь, Лукойл, ФосАгро, Роснефть.

Всего в совокупности в дивидендную копилку этого года придет ещё 60213 рублей (минус доля Федерации, разумеется).

Этот год продолжает быть очень хорошим по дивидендам. Несмотря даже на некоторые неожиданности от некоторых компаний, несмотря на весьма трудную геополитическую обстановку, дивиденды сильно выросли год к году. Я крайне доволен.

Можно было бы увеличить их ещё немного, просто перетряхнув портфель. Удалить то что не приносит дивидендов, или приносит мало, и взять, тех, кто заплатит максимально.

Но пока я не живу с получаемых дивидендов, и выжимать прям максимум из портфеля, мне кажется не самым целесообразным занятием. Хотя может быть и зря...

13.11.2024 Станислав Райт — Русский Инвестор

Золотые запасы центральных банков

- 13 ноября 2024, 00:31

- |

Интересный график попался.

Оказывается золотые запасы центральных банков мира, несмотря на активные покупки в последнее время, остаются на исторических минимумах.

Золотые запасы центральных банков сегодня растут, но они остаются намного ниже исторических уровней. Золото составляло 20-40% резервов центральных банков в 1970-90-х годах против нынешних 10%.

На графике видно, что золотые запасы ЦБ гораздо ниже, чем в 70-х годах прошлого столетия (жаль нет более ранних данных), в которых как раз и случился обвал доли золота в резервах ЦБ.

Полагаю, это связано, в основном, с отказом США в 1971 году от свободного обмена долларов на золото (знаменитый Никсоновский шок).

( Читать дальше )

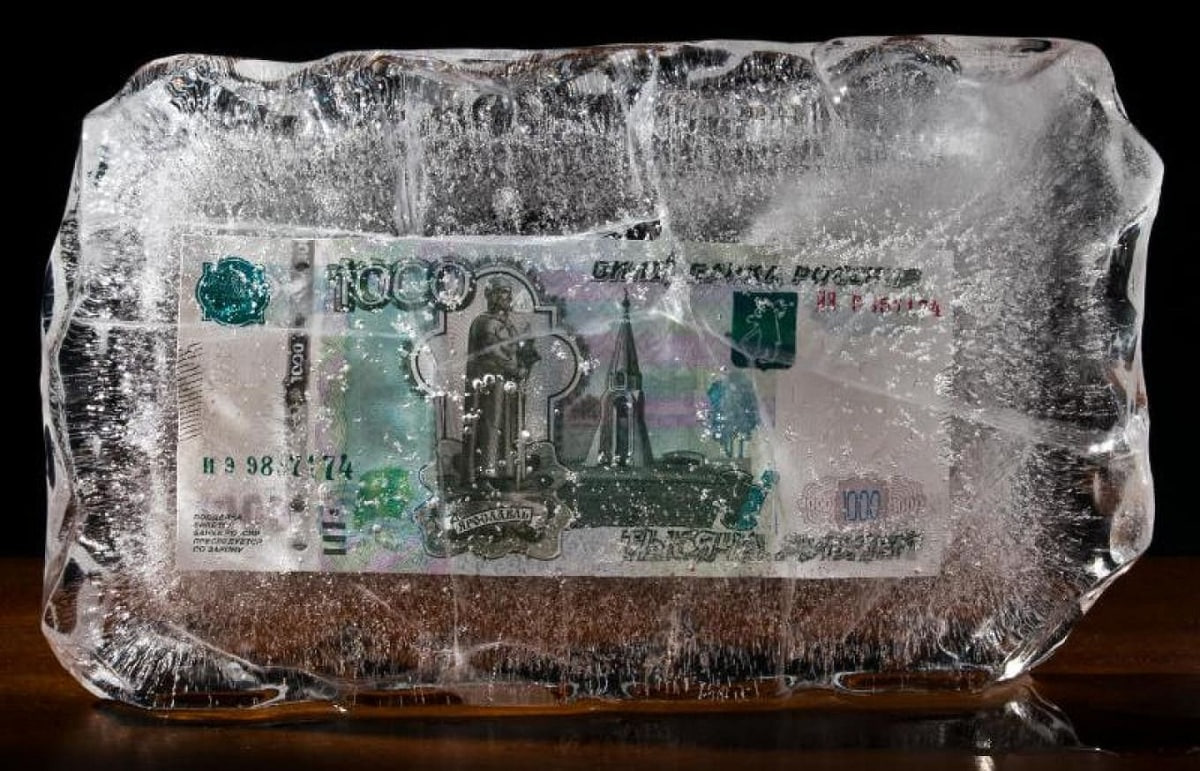

Заморозка вкладов

- 05 ноября 2024, 22:46

- |

Алексей Зубец не исключил заморозку вкладов россиян во избежание «бешеной» инфляции

Таким мнением в эфире радиостанции «Говорит Москва» поделился директор Института социально-экономических исследований.

«Вклады могут заморозить. У людей на счетах накопились какие-то огромные деньги — десятки триллионов рублей. А ставку принято решение снимать. Понятно, что люди просто пойдут забирать эти деньги и принесут их на рынок. После этого на рынке начнётся бешеная инфляция. А дальше возникает вопрос — какая стратегия действий, чтобы это не наступило? Один из таких достаточно очевидных вариантов, что при снижении ставки люди смогут забирать с банковских счетов какие-то определённые суммы, но не всё сразу. Такой сценарий возможен, чтобы не было вала денег, которые выплеснутся на товарный рынок и спровоцируют инфляцию».

Откровенно говоря, я бы запустил в отношении директора института социально-экономических исследований (Федерального бюджетного учреждения между прочим!) проверку, с целью выяснить а не имбецил ли он?!

( Читать дальше )

Качественные и дешёвые акции. Их стоит брать

- 01 ноября 2024, 18:08

- |

На бирже, как и на любом рынке: если актив дешёвый, часто у него есть проблемы, а если проблем нет, то актив торгуется дорого. Подберём акции, которые могут похвастаться и качеством, и низкой ценой.

Как отбирали акции

В основе подборки три базовых критерия: компания эффективна, устойчива и дешевле, чем конкуренты. С точки зрения финансов нас интересует: маржинальность, минимальный долг и низкие мультипликаторы.

Для большей точности возьмём только доналоговую прибыль (EBITDA). Это позволит сгладить эффект искусственно «улучшенных» отчётов. Исключаются банки, а также компании, которые не отчитываются по МСФО.

- Маржа EBITDA/выручка не ниже ставки ЦБ (больше 21%)

- Долг/EBITDA не выше 1 (норма — до 3, но мы берём лучших)

- EV/EBITDA самая низкая в секторе (из тех, кто прошёл 1–2 критерий)

Сначала мы берём компании, которые генерируют прибыль, достаточную, чтобы перебить ставки по займам. Потом оставляем тех, кого не тянут вниз старые долги. И отбираем из оставшихся самые недорогие.

( Читать дальше )

Ставка, инфляция, девальвация

- 28 октября 2024, 01:07

- |

«Девальвации не будет, твердо и четко» © Б. Ельцин 14.08.1998

Такого потока паники и нытья, как за последние пару дней, я не видел в этих ваших интернетах уже давно. А что случилось? А это Центральный банк Федерации поднял ставку, в рамках ожиданий, до 21% (+2%, с возможностью дальнейшего повышения).

Но пугает людей не столько сама ставка, сколько высокая инфляция и девальвация рубля.

Ставка действительно высокая, но в сущности, обычному человеку без острой потребности взять кредит здесь и сейчас, ставка что 15%, что 20% — разница, в целом небольшая.

Все очень переживают за нашу экономику, за малые, средние и большие предприятия. Как они бедные будут брать кредиты!?

Поверьте, тем, кому надо, кредит дадут и под ставку 0,01% по какой-нибудь госпрограмме.

Не говоря уже о том, что когда спрос на продукцию превышает предложение (а об этом как бы говорит инфляция), на предприятия итак должен проливаться золотоносный дождь!

Думаю, пока мы не услышим о череде банкротств крупных компаний, беспокоиться сильно не о чем.

( Читать дальше )

Топ-7 акций на будущую пенсию

- 27 октября 2024, 21:40

- |

Аналитики Альфа Инвестиции тоже озадачились пенсиями для инвесторов, и решили собрать свой портфель из бумаг, которые редко подводили в прошлом и имеют понятные перспективы.

В качестве критериев к выбору компаний были выбраны такие:

компании входят в топ-50 по капитализации.

акции более доходны, чем Индекс МосБиржи.

являются лидером или одним из лидеров в своём секторе.

платят или может начать платить дивиденды в будущем.

Сбербанк

Хорошо подходит как универсальная основа для портфеля. Акции Сбербанка исторически растут вслед за инфляцией и денежной массой. Рост ВВП тоже позитивно отражается на прибыли банка и его акциях.

Исторически Сбербанк лучше индекса: 230% за десять лет за счёт прироста, плюс около 70% дивидендами, итого порядка 300% прибыли. Это почти 15% годовых — и это без учёта реинвестирования.

ЛУКОЙЛ

Одна из старейших нефтяных компаний России с самой долгой дивидендной историей — платит уже 25 лет. По суммарной доходности (рост + дивиденды) стабильно лучше индекса, в том числе за десять лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал