Избранное трейдера За В

НПФ раскрыли портфели

- 13 сентября 2021, 10:42

- |

Предпочитая в выборе между меньшим кредитным риском и большей доходностью, фонды выбирают первый вариант, что, в частности, подталкивает их к госсектору

- комментировать

- ★2

- Комментарии ( 4 )

Стоимость строительства 1 кв. метра жилья. Все "честно"

- 22 июня 2021, 13:11

- |

Написал комент что говно наш бизнес.

Заминусили в самый пол. Я вам даю еще возможность.

Да да последний коттедж авто продадут любовницу нахер пошлют хрен со… ть будут только бы зарплату выплатить рабочему.

Я серьезно ведь так оно и есть!!!

Да ладно зарплата за один станок на линию готовы встать.

Еще вам один пример нашего «бизнеса». Конечно Путин виноват. Он же приказал столько накручивать.

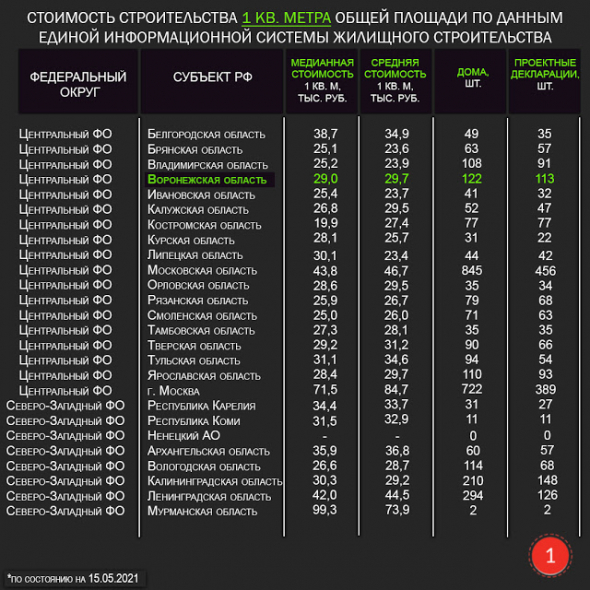

Данные нашего минстроя о себестоимости строительства одного квадратного метра по федеральным округам за май!, уже после подорожания строительных материалов.

А представляете какая была маржа до подорожания)))

Эксперты считают, что в себестоимости строительства траты распределяются следующим образом:

-строительно-монтажные работы (сюда входят и строительные материалы) -70%

-создание инженерных сетей — 12-15%

-приобретение земли -10-12%

-проектно-изыскательские работы — до 5%

Себестоимость строительства одного метра в Воронеже — 29 700 рублей, а

согласно данным аналитического отдела INFOLAINE средняя цена квадратного метра в новостройках — 66 910 рублей.

( Читать дальше )

Про %-ю ставку для новичков

- 19 марта 2021, 14:14

- |

Любой актив = ожидаемые денежные потоки / ставка требуемой доходности (СТД)

Ставка требуемой доходности — вопрос философский и сложный, мы это понятие примитивизируем.

Будем считать, что чем выше ставка ЦБ, тем выше СТД.

Это значит, что все активы надо делить теперь не на Х, как было вчера, а на X + увеличение % ставки, т.е. Х + 0,25%.

Короче, для ваших лонговых позиций это плохо. Всегда.

Бытовая логика (альтернативная доходность):

В сбере по депозиту давали 8%, а стали давать 4%. Сильно умные взяли денежку из сбера и отнесли ее в недвигу и в стоки (фондовый рынок).

Когда сбер начнет давать 6% по депозиту, то перестанут покупать квартиры и отнесут обратно в сбер, а дивидендные акции внезапно станут не такими уж и дивидендными, т.к. можно сидеть на попе и без риска с гос страховкой получать свои 6%.

Когда сбер начнет давать 8% по депозиту, все на фонде подешевеет еще сильнее.

Когда сбер начнет давать 10% по депозиту, вы будете бегать по рынку и уговаривать купить у вас ММК по 30 рублей. Это я утрированно, для примера.

( Читать дальше )

Белуга и АбрауДюрсо: инвесторы панически скупают акции вместо алкоголя

- 18 февраля 2021, 16:22

- |

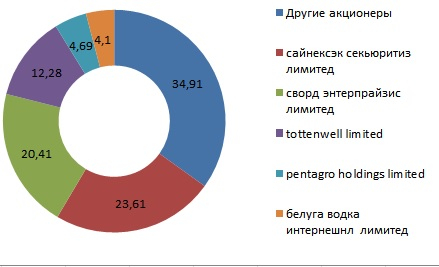

Люди, в приступе истерии, скупают акции алкогольных компаний. На сегодня цена акций ПАО Белуга Групп выросла на 32%, а котировки компании ПАО АбрауДюрсо взлетели на 20%. Я встал в очередь, что бы посмотреть что нам там предлагают.

Команду «Беленькая» представляет ПАО «Белуга Групп», владеющая 5тью собственными заводами и 1 винодельческим комплексом. Так же контора открыла сеть розничных магазинов «ВинЛаб», где продаёт не только свою продукцию, но и басурманскую, привезённую из других стран. Сама компания так же не стесняется и поставляет свою продукцию в более чем 100 стран мира. Алкаши счастливы.

( Читать дальше )

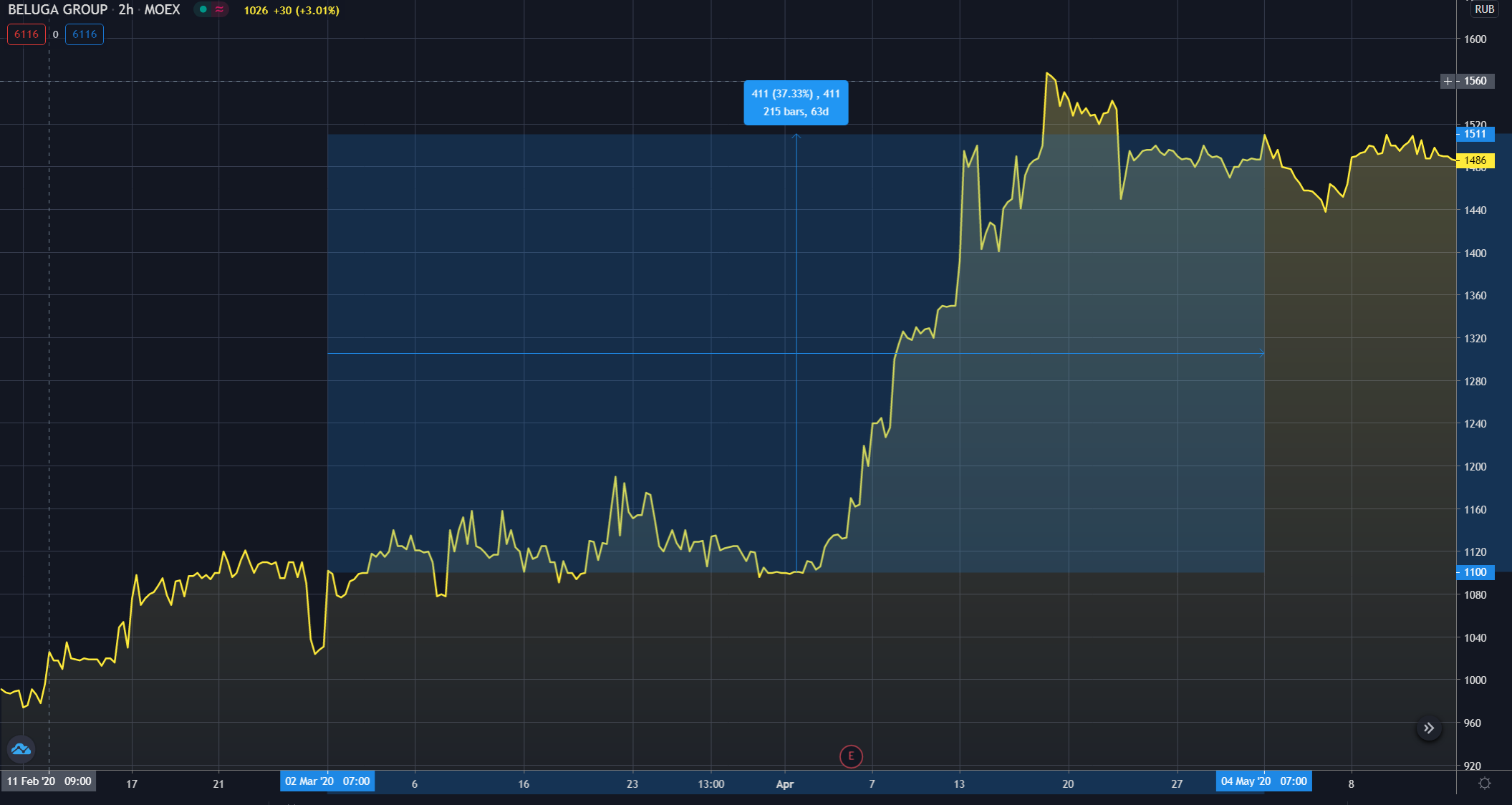

Белуга - российский GameStop?

- 18 февраля 2021, 13:47

- |

Странные вещи происходят на этой неделе на российском фондовом рынке..

Компания «Белуга Групп» (тикер BELU на Мосбирже) выросла на 340% с начала года, причем, основной рост пришёлся на текущую неделю, с 15.02: за неполную неделю она выросла на 235%. Капитализация компании, возможно (мы не знаем наверняка, об этом ниже), выросла с 22 млрд рублей до 97 млрд рублей всего за 1,5 месяца.

Фабула

Давайте вспомним апрель 2020 года. Мы совместно с Владимиром из rusetfs делали заметку «Защитные активы» 15.04.2020, где обратили внимание на то, как хорошо акции «Белуги» отреагировали на мартовскую панику на фондовом рынке.

( Читать дальше )

Когда облигации опаснее акций? 9 основных рисков долговых бумаг

- 09 февраля 2021, 12:40

- |

Считается, что облигации — очень надежный актив. Обычно долговые бумаги сравнивают с акциями. Дескать, акции — рискованные, облигации — нет. Но так ли это на самом деле?

Когда используют сравнение с акциями, то как правило речь о волатильности, то есть колебаниях цен на ценные бумаги. Действительно, акции могут сильно просесть в цене, в то время как стоимость облигаций редко сильно отличается от номинала.

Но облигации обладают другими существенными рисками. Давайте их рассмотрим 👇.

1️⃣ Рыночный риск облигаций

Это и есть тот самый риск, когда цена на облигации может просесть. Бывает, как правило, во время серьезных кризисов. В России такое было в 2008 и 2014 годах.

Но рыночный риск исчезает по мере приближения даты погашения облигации, так как эмитент, выпустивший долговую бумагу, возвращает ее стоимость (номинал).

2️⃣ Кредитный риск

Это вероятность того, что эмитент облигации не исполнит обязательства — не выплатит купоны или даже не погасит номинал. Это называется дефолт. Вот тут кроется самый большой риск облигаций. Акции компании могут сильно просесть, а по облигациям эмитент может объявить дефолт и отказаться возврата денег.

( Читать дальше )

обнаружил лайфхак по налогу с купонов в ВТБ

- 04 февраля 2021, 11:56

- |

(Для тех, у кого зачисление купонов и дивидендов было настроено на банковский счет).

То есть — если покупаешь облигацию сегодня с ценой тела 1000р и НКД 50р, и завтра купон падает на счет, а затем продаешь тело по 1000р, то сразу в моменте теряешь 6,5р, получая лишь 43,5р на банковский счет и 1000р на брокерский.

Чтобы вернуть 6,5р, нужно будет вручную сальдировать убыток от сделки (покупка облигации с НКД за 1050, и продажа облигации нулевым НКД за 1000), так как налог удерживает НРД, как налоговый агент, а не брокер.

Если, как в моем случае — в портфеле выпусков много, а значит выплат еще больше, то возникает потенциальный головняк через год.

Тем более, что код дохода по купонам 1011, а код дохода по сделкам с ЦБ 1530 — предполагаю, что возможны проблемы с сальдированием .

Думал, как решить вопрос — решил - написал заявление, чтобы теперь купоны зачислялись на брокерский счет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал