Избранное трейдера VB

Табличка по налогам с АДР и ГДР

- 26 января 2021, 12:14

- |

Приветствую, друзья!

Как и обещал, сделал табличку по всем иностранным эмитентам, которые торгуются на Мосбирже (не считая компаний США).

Табличка позволит ориентироваться по налогам с дивидендов, где нужно что-то доплачивать в РФ, а где нет. В некоторых странах, таких, как Нидерланды и Люксембург, налог с дивидендов для нерезидентов в размере 15% удерживает сам эмитент, а в некоторых, Кипр, Джерси, Великобритания, налог не удерживается.

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

P.S. Если обнаружите ошибку, или я кого-то забыл добавить, пишите в комментариях.

- комментировать

- 9.7К | ★77

- Комментарии ( 22 )

ДЕКЛАРАЦИЯ 3-НДФЛ по налогам с дивидендов от иностранных эмитентов (акции США, АДР, ГДР). ЧАСТЬ 1

- 17 января 2021, 19:59

- |

Как и обещал, сделал видео по тому, как учитывать и декларировать налоги от иностранных эмитентов, таких, как акции США, ГДР и АДР, которые торгуются на биржах РФ.

( Читать дальше )

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 64 )

Методы учета доходности портфеля

- 12 января 2021, 17:56

- |

Достаточно частый вопрос о том, как вести учет доходности своих портфелей в экселе. За 4 года я выделил для себя 2 наиболее удобных способа. Автоматизированный учет на сторонних ресурсах (вроде Интелинвест) сегодня разбирать не будем.

Способ 1. Ежемесячный учет доходности.

Это самый первый метод, к которому я пришел. Здесь все просто, каждый месяц вы учитываете то, сколько денег было в портфеле на начало месяца, сколько вы довнесли или сняли за этот период и сколько осталось на конец месяца.

Пример:

1 ноября в портфеле было активов общей стоимостью 95 000 рублей.

За месяц ничего не снимали и не пополняли.

30 ноября в портфеле активы стоили 100 000 рублей.

Доходность за ноябрь = (100 000 — 95 000) / 95 0000 * 100% = 5,3%

1 декабря сумма активов в портфеле была 100 000 рублей.

10 декабря вы довнесли 50 000 рублей.

31 декабря в портфеле было 153 000 рублей.

Доходность за декабрь = (153 000 — 100 000 — 50 000) / 100 000 * 100% = 3%, таким образом, все довнесения и снятия влияют только на доходность одного месяца.

( Читать дальше )

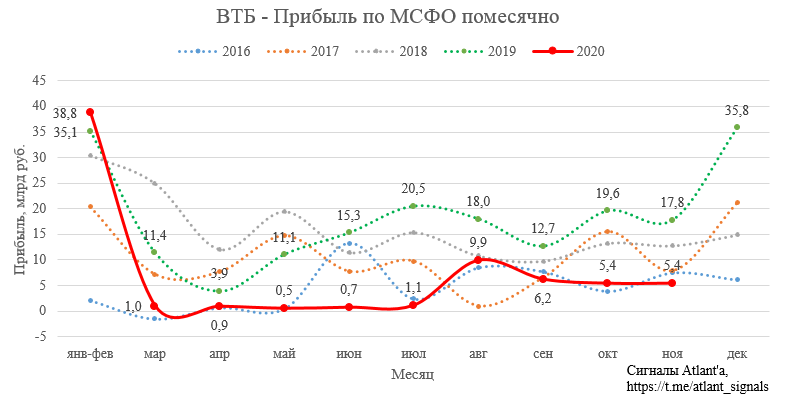

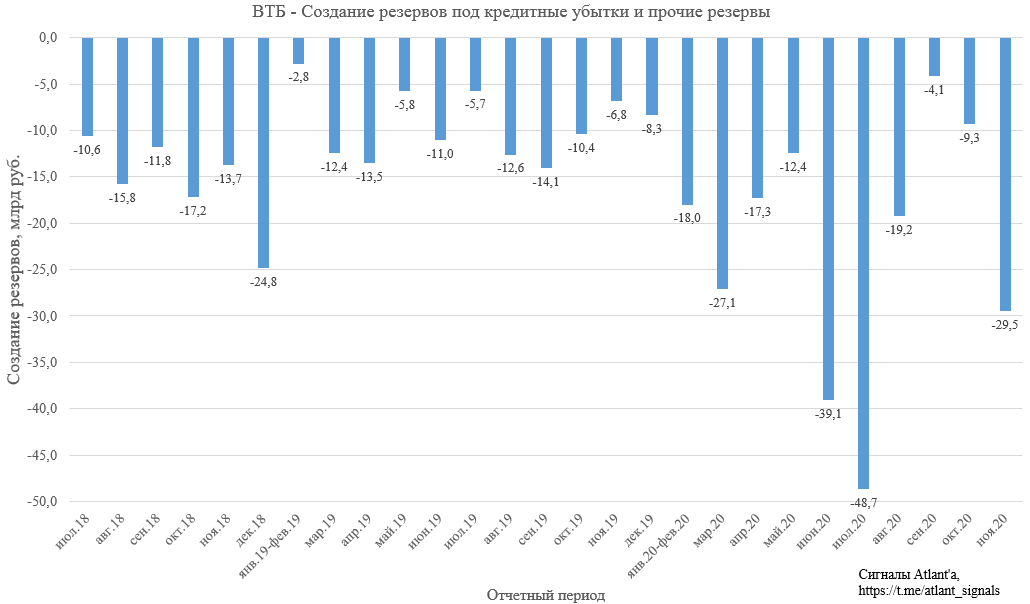

ВТБ. Обзор финансовых показателей по МСФО за ноябрь 2020 года

- 30 декабря 2020, 12:40

- |

Чистая прибыль группы ВТБ в ноябре 2020 года составила 5,4 млрд рублей, снизившись на 69,7% по сравнению с прошлым годом и не изменившись относительно прошлого месяца.

Объем резервов в ноябре снова серьезно вырос и стал третьим по величине в этом году. ВТБ спешит списать в этот ковидный год все его «прекрасные» инвестиции, так как впереди грандиозные планы по прибыли на 3 года вперед.

( Читать дальше )

Правда о рынке для новичков.

- 24 декабря 2020, 10:16

- |

Добрый день) Спасибо за доверие)

Ок, я выскажусь, правда, уверен, что большинство читателей данного чата меня не услышат и/или воспримут в штыки то, что я говорю.Поскольку эта правда слишком сильно диссонирует с тем, ради чего новички приходят на рынок и тем что они слышат от брокеров и начинающих “преподавателей”.Эта информация не очень приятна и рушит много иллюзий. Но тем не менее, часть аудитории надеюсь меня услышит, в первую очередь это люди торгующие подольше (от 5-10 лет) и/или начинающие понимать, что распространенные представления о рынке, прогнозах, плечах и стоплоссах, которые обычно преподаются – не приносят результата на длительных отрезках, вернее – приносят исключительно потери, о чем неумолимо говорит статистика и что знают все профессионалы и старожилы.

( Читать дальше )

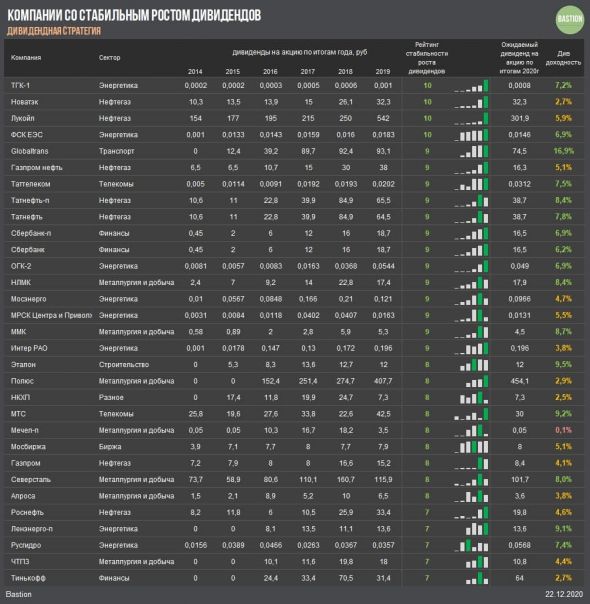

ДИВИДЕНДНЫЕ АРИСТОКРАТЫ РФ

- 22 декабря 2020, 17:07

- |

За последние 5 лет лишь четыре крупные российские компании платили дивиденды, регулярно повышая их:

- ТГК-1

- Новатэк

- Лукойл

- ФСК ЕЭС

Скорее всего, кризис этого года «испортит» историю каждому из них. По итогам 2020 года компании будут вынуждены сократить выплаты акционерам из-за падения доходов.

По итогам 2020 года рейтинги стабильности роста выплат могут быть увеличены:

- Таттелеком

- Мосбиржа

- Полюс

Компании, скорее всего, заплатят рекордно высокий уровень дивидендов на акцию за всю историю.

Напомним, что рейтинг стабильности роста дивидендов считается следующим образом: по 1 баллу за каждый год из последних 5, если в нем была выплата дивидендов. Еще по 1 баллу за каждый год, если выплата по его итогам оказывалась максимальной за последние 5 лет. Таким образом, общий рейтинг акции по параметру может быть от 0 до 10.

Bastion в Telegram

7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

( Читать дальше )

Хитрый Сбер спрятал переводы без комиссии. Рассказываю, как подключить

- 08 декабря 2020, 11:53

- |

Во дела. Еще полгода назад Банк России обязал все банки подключиться к Системе быстрых платежей, а главное не взимать с клиентов комиссию за перевод меньше 100 тысяч рублей по номеру телефона. Речь о переводах между всеми банками, подключенными к системе, а не только внутри одного из них.

Знали?

За обычные переводы банки берут комиссии. Например, Тинькофф с 10 декабря поднимает комиссию за перевод в Сбер до 1,5%. Говорят, переводы были бесплатными, потому что Тинькофф выплачивал за клиента Сберу комиссию.

А вот через Систему быстрых платежей на сумму до 100 тысяч рублей перевод остается бесплатным.

Оказывается, спустя полгода мало, кто знает об этой функции. Я прошелся по своим контактам, лишь у единиц была подключена эта возможность.

Получается, большинство россиян до сих пор отключены от системы из-за козней Сбера. Во-первых, до последнего тянул с подключением к системе. Во-вторых, запрятал функцию в глухие недра своего мобильного приложения. Мне, чтобы подключиться, пришлось повозиться и с мобильным приложением, и с его веб-версией, звонить в колл-центр и даже топать ножками в отделение банка 😬.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал