Избранное трейдера waldhaber

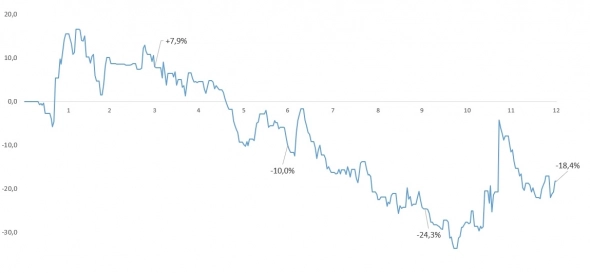

-18,4% Четвертый год алготрейдинга. Бесценный опыт, который невозможно получить через советы.

- 06 февраля 2022, 16:34

- |

Всех приветствую!

Подвожу итоги за 2021 год, хоть и с опозданием. Решил не нарушать традицию. Пишу для себя, для анализа, рефлексии, разложить и сформулировать мысли — очень полезно. Итог -18,4%, счет проседал внутри года на 50,2%. От февральского максимума в +16,5% к минимуму октября -33,7%.

Торговля ведется трендовыми алгоритмами на валютном фьючерсе USD/RUB (Si).

1 квартал +7,9%

2 квартал -17,9%

3 квартал -14,3%

4 квартал +5,9%

Общий доход с учетом реинвестирования за 4 года составил 384%. Статистика по счету в Финаме теперь доступна только из личного кабинета. Ссылки на публичные счета отключили, неудобно.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 99 )

NFT и теории заговоров: Кто на самом деле стоит за продажей джипегов по $300k

- 06 февраля 2022, 16:21

- |

В прошлом году дичайше выстрелила тема с NFT — в моем личном топе самых безумных финансовых историй 2021 года они заняли почетное третье место.

Non-Fungible Tokens, или невзаимозаменяемые токены — это способ быстро и надежно передавать права владения предметами цифрового искусства через децентрализованный блокчейн…

…ну или, по крайней мере, так нам рассказывают NFT-энтузиасты. На самом деле, покупка токена модной картинки чаще всего делает вас счастливым обладателем ссылки на некое место в интернете, где лежит заветный джипег (а может уже и не лежит — вы же этот сервер не контролируете?), но не дает вам никаких эксклюзивных прав на использование этой картинки или ограничение других людей в ее использовании (можете поглядеть здесь и

( Читать дальше )

Каждому олигарху по яхте!

- 04 февраля 2022, 21:16

- |

На удивление, мой предыдущий пост про яхту Безоса вызвал бурю критики:

smart-lab.ru/blog/763736.php

Мол, он всего добился сам с нуля.

Отвечаю:

Если бы мне родители дали 300000$, то я тоже бы всего добился сам с нуля!

Продолжим критику проклятых олигархов, которым деньги тратить некуда — они тратят их на яхты.

Корпус лодки Безоса уже полностью готов, и для установки мачт Oceanco вывезла его из ангара. Естественно, яхту сразу же сфотографировали. Так что теперь мы можем посмотреть, как она выглядит.

На первый взгляд, формы яхты вполне классические, если не принимать во внимание её размеры. У нее чёрный корпус с бушпритом и белоснежная надстройка. Палуба и крыша надстройки покрыты тиком.

Ждать остается недолго. 127-метровую яхту Безоса спустят на воду в 2022 году. Когда это произойдет, она станет самой большой парусной яхтой в мире.

Про новых миллиярдеров говорили — они не такие! Оказалось что такие! It-миллиардеры не похоже на предыдущих, говорили они, у одного дом с 20 спальнями, у другого флотилия из яхт.

Новое поколение миллиардеров из самой быстрорастущей отрасли США — технологической — активно приходит в яхтинг. Сооснователь Oracle Ларри Эллисон несколько лет владел 138-метровой Lurssen Rising Sun с винным погребом и баскетбольной площадкой на борту. Эту яхту он продал медиа магнату Дэвиду Геффену (на ней с тех пор перебывало множество знаменитостей, в том числе и Безос), а сам пересел на 88-метровую Feadsip Musashi.

( Читать дальше )

Конкурент смартлаба

- 04 февраля 2022, 10:21

- |

1) Посты. Пишешь пост, и не понятно где его искать. 0 просмотров, если это не касается какой-то конкретной бумаги. Чтобы пост попал в раздел обсуждения нужной бумаги, нужно поставить хештег.

Тинькову:

+ за форум организованный по конкретной бумаге

— за то что пост не попадает в общую ленту и его никто не видит (если я допустим пишу мнение по индексу). Я ставлю хештег SP500, но на этой ветке сидит 3 калеки.

Смартлабику:

+ За то, что любое интересное мнение выводит на главную. Гораздо удобнее реализованы посты. Новичку легче разобраться, чем в пульсе.

— Есть смысл доработать форум акций, чтобы было также удобно как у Тинькова.

2) Портфель пользователя. Очень удобно реализовано. Я допустим выбираю автора который заработал +500%, захожу в его профиль и вижу все его сделки. Мне кажется это супер. Все онлайн, открыто.

( Читать дальше )

Подход и метод

- 03 февраля 2022, 20:12

- |

Практически любой мало-мальский активный фигурант маркета имеет какой-то свой способ в плане того как (и чем) он оперирует на маркете: откуда берет идеи того, что и когда купить/продать.

Кто-то гадает на кофейной гуще, кто-то занимается астрологией, кто-то слушает тещю, кто-то путина,… кто-то химичит с тех-анализом, кто-то роет фундаментал, кто-то создает алгоритмы итд итп.

По ходу пьессы кто-то усредняется, кто-то шортит на на взлетах, кто-то ловит ножи (часто голой ж@пой), кто-то режет лосы (а с ними заодно и свой аккаунт), кто-то сидит в плюсах (минусах) до победного конца (так называемый buy-and-hold)., итд итп...

Имхо, любой сформулированный подход – несомненно шаг впред по сравнению с импульсивным, хотя многим он ложно кажется интуитивным (до интуиции надо ещё дорасти), дерганьем новичка.

И люди часто называют свой подход методом (системой), о необходимости наличия, которой пишут книжках.

Я же, однако, вижу разницу между подходом и методом. Разница заключается в следующем: подход к оценке маркета дает какие-то идеи в плане возможностей на маркете, но абсолютно не имеет структуры оценки рисков в real-time.

( Читать дальше )

Надо быть проще!

- 03 февраля 2022, 19:20

- |

И вот, однажды, пригласили меня на семинар в институт Стеклова. Обсуждались вопросы математического моделирования сложных систем. Докладчиком был некий д.ф.м.н. — доска, плакаты, обсуждения, потом кофе и обсуждение уже в узком кругу.

Вопрос ставился так. Имеется некая сложная система для изучения и прогнозирования поведения которой требуется построить мат модель. Какова может быть предельная точность такой модели?

Вопрос был актуален в связи с тем, что в институты стала поступать современная вычислительная техника с хорошим быстродействием и большим объемом памяти, что, казалось бы, позволяло существенно расширить и уточнить многие предыдущие модели, что было оч заманчиво. Однако, отчего-то, какого-либо ожидаемого существенного прогресса не последовало.

Одним из выводов доклада был следующий: начиная с какого-то порога, дальнейшее усложнение модели перестает давать прирост ее точности, а еще дальнейшее усложнение и уточнение приводит к потере устойчивости модели.

( Читать дальше )

Продать квартиру и вложить в ОФЗ под 9 %

- 03 февраля 2022, 14:31

- |

Добрый день Дамы и Господа!

Пишу первый раз, с вопросом к здешней многоуважаемой публике!

Вообщем хочу перейти сразу к делу, так как все мы деловые и очень важные персоны. Три года назад купил однушку в СПб за 3.8 млн, сегодня по рынку цена на нее около 7-8 млн (сейчас «дворец» без обременний, никаких «ипатек» нет), собсвтенно решил совершить следующий набор действий который должен привести меня к несметным богатсвам и процветанию (возможно и другим дам пищу для размышлений).

Есть возможность взять субсидированную семейную ипотеку под ставку 1.3 % годовых, решил взять квартиру за 11 млн, тогда месячный платеж составит порядка 34 тр в месяц. Продав свою однушку по низу рынка за 7 млн, можно купить ОФЗ под 9% годовых на 20 лет, тогда купонный доход составит порядка 55 тыс руб в месяц, выходит что разница между обязательным платежом и доходом составит порядка 21 тр (минус налоги). Правильно ли я оцениваю риски (то что они довольно низкие), что так стоит сделать и почевать на лаврах?

По сути, получается, получаю обратно свою квартиру (и даже лучше) и + еще постоянный доход от ОФЗ около 20 тр в месяц.

Всем спасибо за Внимание! Критика или не критика приветствуется!

З.Ы. Забыл упомянуть, первоначальный взнос 15% от стоимости.

Спекулянта закрыли в минус. Опять виноват брокер? Читаем Твардовского.

- 03 февраля 2022, 13:21

- |

www.facebook.com/vladimir.tvardovsky/posts/2781909181859685

Вопрос аккуратного и грамотного закрытия брокером клиентских позиций по маржин-коллу обсуждается на срочном рынке не первый год. Каждый раз, когда на рынке происходит очередной disaster, интенсивность обсуждения этого вопроса возрастает кратно. И так происходит на протяжении уже многих лет. То есть, этот вопрос из разряда вечных вопросов.Просматривая ленты форумов и соц.сетей, постоянно наталкиваюсь на странные представления и хотелки, связанные с принудительным закрытием позиций. Самое странное, — это читать фантазии от старых, известных и умудренных жизнью трейдеров.Если не обсуждать совсем уж одиозные требования совершать сделки принудительного закрытия по теоретической цене (да-да, вы не ослышались, есть и такие умники, среди не первый год торгующей публики, которые если этого прямо и не требуют, то подразумевают), то в сухом остатке остаются два наиболее распространенных заблуждения:

( Читать дальше )

БОЛЬ инвестора. ПУЛЬС от Тинькоффа.

- 03 февраля 2022, 09:53

- |

Дорогие друзья, еще совсем недавно Тинькофф, распихивая всех плечами, мощно ворвался на отечественную брокерскую поляну. И, я так понимаю, вполне успешно начал её окучивать. Да так, что все вокруг натурально ахерели. Что это вообще было?

Полилась на новоявленных инвесторов манна и всяческое изобилие. Теперь каждый смог почувствовать себя причастным.

— Слушай, сегодня прикупил акций Майкрософта. Завтра хорошо прирастут

— ммм… а что еще посоветуешь?

— ну там есть интересный американский стартап, сейчас подскажу тикер.

Примерно такие разговоры теперь могли вести граждане России за пятничным пивом в ближайшей разливухе.

Тинькофф завел прекрасные сервисы. Например, «соцсеть» Пульс, где все будущие миллионеры могли обмениваться друг с дружкой интересными идеями. А еще они (Тинькофф) завели другой прекрасный сервис — Tinkoff InvestIndex, где все остальные могут наблюдать, чего на этой недели прикупили будущие миллионеры, а чего продали. Предлагаю же сегодня обратиться туда и посмотреть рекорды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал