Избранное трейдера Великий комбинатор

Большой бэктест модифицированного Momentum. Лениво обыгрываем рынок с 1984 года на глобальных рынках

- 28 апреля 2020, 17:30

- |

Привет, новая неделя – новый бэктест факторной стратегии. На этот раз не только на Мосбирже и не только в акциях. Первоначально тут планировался большой текст про взаимодействие Моментума, торгового оборота и волатильности на неликвидных рынках и последующий Шарп сильно за 2.

Но в последний момент решили выпускать стратегии по нарастанию их сложности. Сегодня речь не об «иксах», но об очень устойчивой штуке – получению доходности выше рыночной за длинный промежуток по разным классам активов без принятия рисков отдельных компаний или стран.

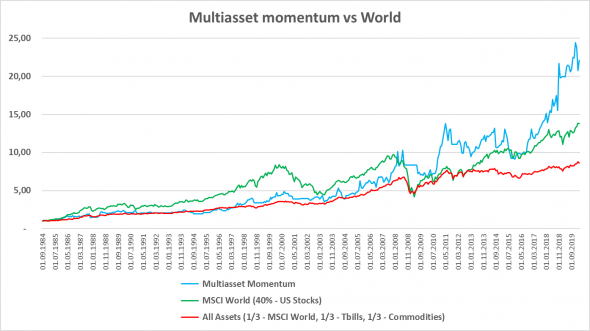

Традиционный график с результатом перед стеной текста:

Источник: Sentimetrica

Синяя линия – модификация Моментума на глобальных рынках, зеленая – индекс глобальных акций MSCI World, красная – равновзвешенный портфель из акций, казначейских векселей США и сырьевой корзины.

Из всех стратегий американских биржевых гуру – самыми полюбившимися для меня стали идеи получения ВСЕЙ рыночной доходности Джона Богла и CANSLIM Уильяма Онил. У фраз «Индекс в долгосроке всегда растет» и «Лучшие компании остаются лучшими» много общего, верно? Попробуем оформить объединенную стратегию на основе классиков.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 14 )

Анализ акций языком, понятным даже вашей бабушке

- 19 апреля 2020, 16:06

- |

Я страшно злюсь на инвесторов. Еще злюсь на бухгалтеров. Из книжки в книжку, из статьи в статью гуляют определения, при виде которых простой смертный начинает хлопать глазами. Его мозг перестает воспринимать информацию.

Неужели так сложно объяснить простыми словами то, что лежит на поверхности? Давайте попробуем разобраться.

Представьте, если вы вдруг захотите купить какой-нибудь маленький бизнес. Салон красоты, палатку с шаурмой, ресторан. Что угодно. Какие вопросы вы будете задавать продавцу:

- Вы вообще прибыльны?

- Через сколько мои вложения окупятся?

- На что тратите больше всего?

- Есть ли у вас долги?

( Читать дальше )

Что теряем и приобретаем при иммиграции в чужую страну (пост 179)

- 18 апреля 2020, 15:13

- |

1. Наши праздники ( Новый год, 23 февраля, 8 марта, день космонавтики, 1 мая, 9 мая, и другие...);

2. Теряем родственников, друзей и знакомых;

3. За бугром ты никто и звать тебя никак;

4. За бугром все закатано в бетон, лишь есть небольшие островки природы;

5. Теряем своем племя смердов;

6. Теряем хорошую еду ( мясо, фрукты, овощи);

7. Невозможность купить свой дом или квартиру;

8. Невозможность устроить свою семейную жизнь, если ты одинок;

9. С вами никто не будет общаться просто так ( сообразить на троих невозможно);

10. Приходится жить в стране, которую ты не любишь и где тебя никто не любит;

11. Рушатся духовные скрепы!

Приобретаем:

1. Общение на ломаном английском, раком боком криво;

2. Чужое племя каких то тупых с разным цветом кожи;

3. Дорогую медицину;

4. Почасовая оплата за работу ( по 10-12 часов в день) и при этом небольшая оплата;;

5. Получаем вместо еды пластмассовую или резиновую еду ( натуральная еда очень дорогая);

( Читать дальше )

Заполнение декларации по дивидендам, полученным на СПБ

- 15 апреля 2020, 19:30

- |

Российские брокеры не являются налоговыми агентами по доходам, полученным от дивидендов, купленных на Санкт-петербургской бирже (БКС, Открытие, например). К примеру, у меня были акции NVIDIA, по которым я получил в 2019 году дивиденды. Помимо этого, часть акций я продал, зафиксировав прибыль от курсовой разницы. Налог на прибыль от изменения курсовой разницы рассчитал и уплатил мой брокер, а вот по полученным дивидендам – нет. Поэтому обязанность по уплате налога ложится на плечи инвесторов. До 30 апреля 2020 года следует подать налоговую декларацию и до 15 июля заплатить рассчитанный налог. Как это пошагово сделать будет рассказано в этом посте.

Для удобства Вы можете читать наши статьи в Telegram «ИнвестГазета»

Сначала нужно запросить у вашего брокера брокерский отчет за тот период, когда были получены дивиденды. Это должен быть скан документа с синей печатью (думаю это стандартная процедура для брокеров и они знают, какие подтверждающие документы предоставлять).

( Читать дальше )

Правила формирования и ребалансировки портфеля

- 13 апреля 2020, 11:44

- |

В этой статье я хочу поделиться с вами своими последними наработками в искусстве портфельных спекуляций.

Первое, что надо сделать — это открыть брокерский счёт и разместить на нём сумму 20млнр.

Почему 20млнр?

Просто мне на такой сумме удобнее объяснять.

Если ваша сумма, предназначенная для портфельного инвестирования, отличается от 20млнр, то просто сохраняйте соответствующие пропорции между долями эмитентов в портфеле или измените число эмитентов, при сохранении неизменного размера суммы вложения в одного эмитента.

+

( Читать дальше )

Сила дивидендного портфеля

- 10 апреля 2020, 21:49

- |

Портфель включает в себя 39 наиболее сильных дивитикеров равной стоимости и акцию роста Яндекс (пока они к сожалению не платят дивы).

Периодически встаю в шорт на одну акцию «против шерсти» объёмом 1/10 общей стоимости, сегодня это Полиметалл.

На падающем рынке такой подход помогает в моменте существенно сократить убытки.

Про то, что портфель вырос говорить думаю не стоит, потому что он ОЧЕНЬ хорошо и быстро поднялся… с таких-то уровней. :)

Самое любопытное в другом.

Даже несмотря на прибыльные шорты, дивитикеры показывают очень стабильное НЕжелание сильно падать вместе с индексом.

Для примера, сегодня индекс показал -0,88%, портфель без учёта шорта заработал символический плюс 0,02%.

И так почти каждый день!

Сейчас дивитикеры сильны как никогда, потому что профессионалы уже давно откупили рынок и ни при каких условиях не расстанутся с «курочкой», которая будет нести «золотые яички» на протяжении следующих 3-5 лет.

Кроме банального «купил и держи» периодически ребалансирую дивидендный портфель по следующему принципу.

Привожу все позиции к одной стоимости, продаю часть подорожавших бумаг и покупаю на них часть подешевевших.

Далее подорожавшие акции корректируются с чуть меньшими потерями за счёт сокращения количества, а подешевевшие как правило начинают подрастать чуть быстрее за счёт большего количества.

Вот так из месяца в месяц одни позиции обгоняют по стоимости другие и наоборот.

Такие «качели» можно раскачивать бесконечно долго, система «замкнутая» и абсолютно «автономная».

Это невероятно мощная стратегия для наращивания скажем так «силы» портфеля без использования денежных средств «из вне».

Для дивидендных стратегий важнейший фактор — количество акций.

Увеличивать их без дополнительных денежных средств можно вот таким нехитрым образом.

Торгуйте красиво, торгуйте успешно!

Большой бэктест стратегии Momentum на ММВБ. Или почему покупать акции на отскок – плохая идея?

- 07 апреля 2020, 18:33

- |

Привет, новая неделя – новый бэктест факторной стратегии на Мосбирже. В прошлый раз была проверена стратегия Value через мультипликаторы P/E и P/BV https://smart-lab.ru/blog/609357.php В этот раз мы проверили стратегию Momentum на российских акциях.

Суть ее очень проста – покупаем акции, которые сильнее всего выросли за последние 6 месяцев и шортим акции с худшей динамикой цены за тот же период. Стратегия получается рыночно нейтральной (в теории, на самом деле — корреляция с рынком очевидна) и если у такого лонг-шорт портфеля есть положительная доходность, то мы можем сказать, что на Мосбирже есть моментум эффект.

Воспользовавшись поиском по Смартлабу можно найти несколько интересных исследований по моментуму (если что-то упущено, пожалуйста, дайте ссылку в комментариях) – «Есть ли сила в моментуме» от at6 https://smart-lab.ru/blog/596080.php и «Как обогнать индекс (пример выигрышной торговой стратегии)» от AlexChi https://smart-lab.ru/blog/499362.php

( Читать дальше )

Не патриот, но на панике меняю доллар на российские акции.

- 27 марта 2020, 12:42

- |

Рынок нарисовал приличный отскок и замер на распутье. Замру, пожалуй и я. Посижу у будки, подумаю о вечном.

Например так.

Почему я считаю, что выгоднее в кризис иметь долларовую подушку, но покупать на падении именно российские акции, а не подешевевшую Америку?

Прикинем модельку.

Допустим, перед кризисом мы имели долларовую кубышку. И допустим, что нынешнее дно было дном кризиса, а после кризиса индексы восстановятся на докризисные уровни — и мы купили это дно.

Индекс SP500 упал от максимума 3393 до минимума 2192. Дельта — 1201 пункт или 35%. Для того, чтобы восстановиться, SP500 придётся подорожать на 55%.

Индекс РТС упал от максимума 1651 до минимума 809. Дельта — 842 пункта или 51%. Для того, чтобы восстановиться, РТС придётся подорожать на 104%.

Если мы на доллары купим американское дно и дождёмся восстановления — мы получим 55% доходности. Если мы на доллары купим российское дно и дождёмся восстановления цен — мы получим 104% доходности.

Но это ещё не всё. Наш измученный карантинами рынок даёт нам сейчас возможность получить рекордные дивиденды от некоторых компаний. Крупнейшие российские корпорации, возможно, заплатят нам ещё до своего восстановления двузначные в процентах от цены входа дивиденды.

Да, риски в кризис растут и растут сильно, но нарваться на сокращение дивидендов у американских компаний можно с той же вероятностью, что и в РФ, а процентная доходность по большинству крупных эмитентов в РФ будет выше.

Почему иметь долларовую кубышку выгоднее, чем рублёвую? Потому что, меняя доллары на российские акции, мы фиксируем доходность по индексу РТС, а меняя рубли на российские акции, мы фиксируем доходность по индексу МосБиржи. А индекс Мосбиржи упал только на 35% — как и индекс SP500 — и отрастать будет для восстановления на 51%.

Разница в падении между индексом Мосбиржи и индексом РТС формируется за счёт изменения курса доллара. Если вы имеете рублёвую кубышку — она во время кризиса обесценивается вместе с обесцениванием национальной валюты. А покупательская способность долларовой кубышки во время кризиса растёт.

Если представить это ещё проще — одна собака на случай кризиса держала 600 тысяч рублей в запасе, а другая собака держала на этот случай 10 тысяч долларов. Год назад у них были примерно равные запасы. Но на дне этого кризиса рублёвая собака купила акций на свои 600 тысяч рублей. А долларовая собака — сдала доллары по 80 и купила акции на 800 тысяч рублей.

Когда рынок вернётся к своей прежней рублёвой стоимости — он вырастет в рублях на 51%. Допустим, это случится всего через год и по акциям будет заплачено 10% дивидендов.

Рублёвая собака получит летом 60 тыс и её капитал составит 660 тыс, а через год, после роста на 51% и восстановления рынка — 996 тысяч.

Долларовая собака получит летом 80 тысяч дивидендов, её капитал составит 880 тысяч, а через год — 880+51% — 1млн 328 тыс.

Тут комментарии излишни.

Давайте представим ещё третий путь — купить на дне американских акций и предположим 4% дивидендной доходности по ним. Но заложим также, что через год, в связи с окончанием кризиса доллар с 80 рублей упадёт до 70.

Получится, что летом капитал составит 10400 долларов, через год он составит 10400+51%=15704 доллара. При переводе в рубли по курсу 70 получаем 1 млн 099 тысяч. И тут собака, которая покупала русские акции за доллары оказывается в плюсе!

А в чём прикол работы на российском рынке?

- 15 марта 2020, 11:58

- |

Когда думал сливать или нет акции в начале месяца я посмотрел статистику по размерам падений по s&p. Решил- крупные падения не так часто встречаются. Шансы не велики. Теперь смотрю на dow,s&p и сравниваю с графиком rts. Dow по графику с 85 года (инвестинг столько помнит) сильно складывался 1 раз -в 2008 сложился два раза. Понятно что был и куда более эпичный слив с 381 до 41 в великую депрессию. Но это 90 лет назад. И один раз. У нас же по rts падения с 95 года- кризис 2008 -в 10 раз, 2008- в пять раз,2011-2100->900=больше чем в два раза,2014-1400->582=почти в три раза. Короновирус где то там- у них. В китае, в США. Но мы падаем сильнее. У них проблемы- мы падаем. У нас локальные проблемы- мы тоже падаем. ЦБ говорит что для торговли на иностранных биржах нужен статус квал инвестора. А у меня вопрос возникает- а не нужно ли больше квалификации что бы на таком (нашем) рынке работать? который летает вниз дай боже как. Грэм говорит- найдите недооценённые акции, и инвестируйте. Сторонники инвестиций в РФ говорят- отличено, посмотрите на p/e и p/b наши акции недооценены, а у них переоценены. Пузырь там- им падать куда больше после 11 лет роста, а мы вроде как и так недооценены. будем слабее падать. Фудаментальный анализ и все дела.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал