Избранное трейдера Владимир Малыхин

Читаете ли вы Конституцию так, как читаю её я?

- 16 марта 2020, 11:48

- |

Я прочел поправки в Конституцию впервые неделю назад. На первый раз, вроде бы, ничего больше, чем указывают критики я не заметил. Но вчера я читал эти поправки еще раз и появились те самые детали, в которых кроется дьявол.

Курильские острова передадут Японии?

И первая же поправка приводит в изумление. Помните видео с В.Машковым, когда он внес предложение запретить отчуждение территорий «железобетонно», а то если Путин уйдет, то откроется «окно возможностей» для такого отчуждения.

Читаем поправку.

«в статье 67:

б) дополнить частью 2.1 следующего содержания:

( Читать дальше )

Нефть и кризис.

- 09 марта 2020, 05:04

- |

Коронавирус шагает по планете...

- 09 марта 2020, 00:26

- |

Вернее, даже не пост, а так, короткая вставка. Но весьма любопытная.

Чего только не найдёшь в этих электрических ынторнетах...

Например, вот:

Мдя...

Поневоле вспомнилось:

«9. Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем.

10. Бывает нечто, о чем говорят: „смотри, вот это новое“; но это было уже в веках, бывших прежде нас.

11. Нет памяти о прежнем; да и о том, что будет, не останется памяти у тех, которые будут после».

(с, Книга Екклесиаста)

Блин, у меня реально сложилось ощущение, что этот Екклесиаст говорит не о вирусах, а о трейдинге :-)

P.S. Активно налегайте на лук и чеснок, а также всегда мойте руки, и тогда никакой вирус вам не страшен.

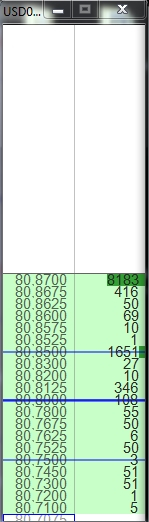

QUIK. Реальные шаги для ускорения работы терминала.

- 07 марта 2020, 16:22

- |

Последние две недели на всех мировых рынках резко повысилась активность, количество биржевых данных выросло в 2-3 раза. Из-за этого у многих пользователей терминал QUIK начал безбожно тормозить и виснуть. Сервера брокеров также с трудом переваривают повышение нагрузки и наплыв клиентов, желающих что-либо купить-продать (по слухам кто-то из брокеров висел аж целую неделю))) ).

На Смарт-Лабе появилось несколько постов с советами как избавиться от тормозов. И меня сильно поразила неадекватность предлагаемых действий. Люди готовы покупать новое железо за бешеные деньги, создавать какие-то командные файлы и заниматься прочей ерундой. А нужно всего лишь включить голову и разобраться в причинах тормозов. Когда программисты разрабатывают какую-либо программу, они всегда оптимизируют ее для работы на определенном «средне статистическом» компьютере, закладывая при этом кратный запас по производительности. Если вдруг эта программа (QUIK) начинает неадекватно тормозить и виснуть на обычном современном компьютере — значит дело почти наверняка не в железе, и даже не в самой программе, а в ее конфигурации (настройках). Т.е. нам нужно правильно настроить терминал QUIK , а уже потом апгрейдить железо, менять туда-обратно версии и бухтеть на Смарт-лабе.

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 32 )

Как снизить потребляемый трафик в терминале Quik и избежать потери связи с сервером

- 04 марта 2020, 15:32

- |

Не буду сюда тащить всю статью, можно найти ее по ссылке ниже.

https://www.finam.ru/education/likbez/kak-snizit-potreblyaemyiy-trafik-v-terminale-quik-i-izbezhat-poteri-svyazi-s-serverom-20200304-14330/

Стоит ли входить в рынок США на падении?

- 02 марта 2020, 19:11

- |

На рынке, как в жизни, все идет циклами. На нем есть взлеты и есть падения. Но если взлеты воспринимаются нами как должное (рынок же должен расти!), то падения вызывают всегда резонанс. Что, черт возьми, происходит? Неужели все летит в бездну? И что с этим делать? Продавать? Покупать?

Если у вас есть такие метания, то они говорят об одном. Об отсутствии четкой позиции на рынке, а именно понимания того, кто вы – инвестор или трейдер? Потому как когда она (позиция) есть, то есть и четкий план действий (о нем мы говорили здесь). Этот план может быть таким:

- Закрыть лонги и выйти в кэш.

- Закрыть лонги и открыть шорты.

- Продолжать держать лонги.

- Докупаться.

Последний из вариантов – самый противоречивый. Так как слишком все упрощает. Решение “докупиться” фокусирует вас лишь на цене и уводит от анализа рынка и рисков. И это проблема. В связи с чем я предлагаю начать вам с того, что назвать 3 причины, по которым цена не пойдет ниже (аргументы в духе “дальше уже некуда падать” не в счет). Если вы не смогли их обозначить, то у меня есть алгоритм, который поможет вам это сделать. В нем всего 5 шагов.

( Читать дальше )

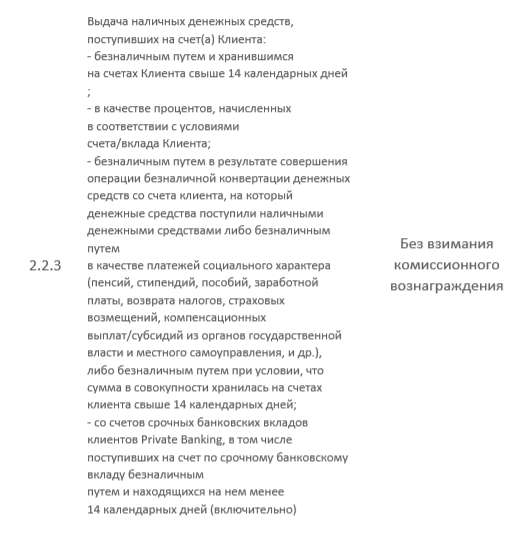

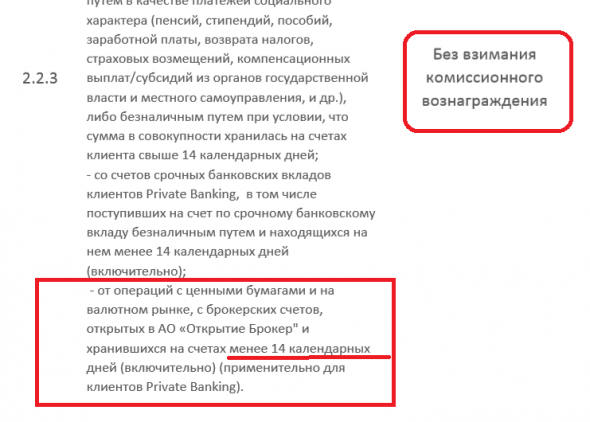

Прайвит Бэнкинг по-русски: Обнальное неравенство двух "Открывашек"

- 02 марта 2020, 17:35

- |

Все мы получили мартовский подарок от Банка Открытие в виде уведомления об изменении тарифов на снятие наличных.

В частности был убран 3.5 млный лимит снятия рублей день в день, поступивших с брокерский счетов Открытие Брокер.

Обидно, досадно, некрасиво что фактически постфактум, но наверное вписывалось бы в общую генеральную линию партии и правительства по антиобнальному ужесточению....

Можно было бы понять и простить, если бы не один неприметный пункт 2.2.3

О нем Вам вряд ли сообщили в рассылке ???

До марта было вот так:

А теперь в нем добавилось индульгенция для PB — см сборник новых тарифов -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал