Избранное трейдера Робот Бендер

Накануне грандиозного шухера... или фантастическая пятница...

- 29 октября 2016, 00:01

- |

Ведь сегодня СУПЕР-пятница!

Такие дни случаются очень редко.

За одни сутки в СМИ появилось столько СИЛЬНЫХ новостей по разным эмитентам, что остается только удивляться.

Иногда каждую подобную новость приходится ждать месяцами, а тут власти взяли и вывалили все информационные поводы оптом за один день… в пятницу 28 октября 2016 года.

Кстати некоторые из этих новостей были опубликованы после завершения торгов.

Итак, вот наиболее значимые (на мой взгляд) :

— Минфин ожидает увеличения дивидендов Газпрома за 2016 г. более чем в два раза — 18,86 руб. на акцию против 7,89 руб. за 2015 г.

www.vedomosti.ru/business/news/2016/10/28/662881-minfin-gazproma-dividendi

— «Роснефть» запустила процедуру выкупа акций миноритариев «Башнефти»

www.rbc.ru/business/28/10/2016/581392b89a79477eef782bfb

— РФ может продать еще 10% акций «Роснефти» в 2017 году

tass.ru/ekonomika/3741703

- Власти запланировали приватизацию 12 крупнейших компаний

www.rbc.ru/economics/28/10/2016/58135c639a7947347be9b8ae?from=main

— Бюджет РФ в 2017-2019 гг может получить почти 600 млрд руб. от дивидендов «Роснефти»

tass.ru/ekonomika/3744071

— Бюджет РФ в 2017 г получит от ВТБ дивиденды на 18,2 млрд руб

1prime.ru/Financial_market/20161028/826726320.html

— Совет директоров НК «Лукойл» утвердил новое положение о дивидендной политике.

www.vedomosti.ru/business/news/2016/10/28/662844-lukoil-dividendi

— Bloomberg узнал о плане «Роснефтегаза» разместить в Газпромбанке $29 млрд (хоть и вчерашняя новость, но тоже очень многообещающая… Тимофей Мартынов на эту тему сегодня написал очень подробный пост, полностью с ним согласен)

www.rbc.ru/business/27/10/2016/5811a6199a79470e2c84ec10?from=main

Согласитесь… такой список весомых новостей, опубликованных за одни сутки — это очень редкое событие.

Сегодняшний день — это просто кладезь новостей и информационных поводов.

Возникает вопрос — почему именно сегодня появилось столько значительной информации, некоторая часть которой вышла после закрытия торгов?

Возможно потому, что сегодня все боялись покупать… ведь завтра продолжится слет ОПЕК и неизвестно куда пойдет нефть в понедельник.

Мы накануне грандиозного ШУХЕРА, коллеги.

А как этот шухер будет выглядеть в дальнейшем на графиках ММВБ и РТС — рисовал в своих предыдущих постах.)

- комментировать

- 35 | ★9

- Комментарии ( 18 )

Предсказание будущего

- 25 октября 2016, 02:31

- |

1. Достоверно предсказать будущее никто не может. Для этого необходимо создать очень точную модель мира, что требует невероятных интеллектуальных и вычислительных мощностей. И все равно 100% прогноз будет невозможен в силу квантовой неопределенности.

Точно так же никто не может достоверно предсказывать рынок. Такой человек заберет все деньги с рынка и рынок умрет.

Невозможно предсказывать цену даже на секунду вперед, если не жульничать.

Цена может пойти куда угодно.

Каждый спекулянт рано или поздно соглашается с этими тезисами.

2. Однако, иногда все-таки мы можем предсказывать будущее с очень высокой вероятностью.

Например, если бросить мячик в стену, то он очевидно от нее отскочит. Для такой ситуации даже ребенок даст верный прогноз.

Теперь сравните две ситуации:

1. Мячик находится в руке у человека, чьи намерения неизвестны.

2. Мячик брошен в стену.

( Читать дальше )

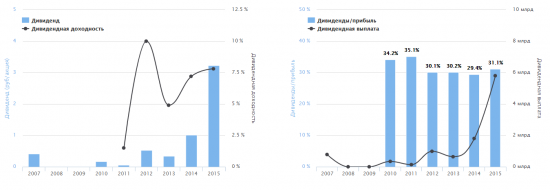

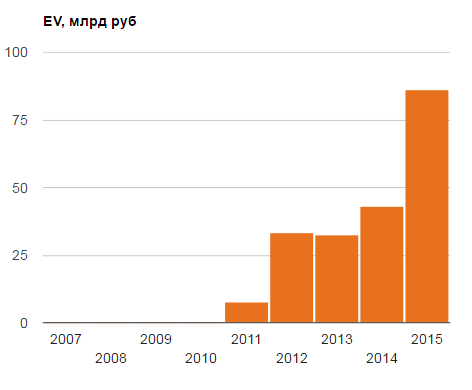

Казаньоргсинтез (KZOS) - фундаментальный анализ

- 24 октября 2016, 23:27

- |

Как следствие, EV компании с 2011 года выросла в 10 раз!!!!

Причем даже после такого роста на нашей сравнительной карте EV/EBITDA Оргсинтез не выглядит дорогим:

( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

Как я РАЗГУЛЯЙ покупал. Мой портфель акций на октябрь 2016. Торговый план.

- 23 октября 2016, 14:49

- |

На рынке тишь да гладь, я по-прежнему торгую среднесрок и даже не пытаюсь лезть в интрадей.

По рынку акций ранее я писал статейку о том, что по многим инструментам намечается коррекция «Разгружаем Акции. Дорого...» В принципе подтвердилось.

С российской фондой я познакомился еще в далеком 2004-м, но, с 2006 года на фонде не торговал, так как всегда считал, что на акциях нужен внушительный капитал. Поскольку таковой отсутствует, приходиться только наблюдать, как хорошие темы мимо пролетают и богатые инвесторы становятся еще богаче, а лудоманы-интрадейщики продолжают ловить свои пипсы на срочке и переживать за то, что их и этой возможности вскоре могут лишить.

Потуги на пути к успеху и процветанию заставили меня начать заводить копейки на фонду. ТС та же, что и на срочке. Зачем изобретать велосипед, если она и так позволяет видеть направление. Для работы с акциями только это и нужно.

На сегодняшний день сформировал портфельчик копеечных акций. Решил поделиться опытом. Может кому-то пригодится, станут побогаче.

( Читать дальше )

Хочу совершить прорыв - всего одна идея, которая может качественно изменить всю нашу жизнь

- 23 октября 2016, 12:33

- |

Сын, ты должен обязательно прочитать эту книгу, даже если подумаешь, что те идеи, о которых написано ниже, тебе подходят.

5+! Совершенно случайно попавшая в мои руки книга и влияние, которое ее идеи могут оказать в том числе и на мою жизнь огромно. Вы помните, я ни раз говорил, что “смартлаб” по сути начался полгода спустя после случайной покупки книги Кейта Ферацци “Никогда не ешьте в одиночку”?

Эту книгу я купил в числе всех остальных бизнес-книг в Metro, когда они продавались со скидкой 50%. Когда я взял ее читать, я даже не посмотрел на название и первые несколько страниц искренне думал, что читаю книгу Пинтосевича. Их там просто целая серия, как оказалось, разных авторов, с одним названием и одинаковыми обложками…

Так вот я бы дал этой книге рейтинг 100 из 100. В этой книге всего 1 супер-идея. Эту идею я и сам вынашиваю последние года полтора. С одной стороны идея эта очевидна вроде и так, но чтобы поверить в неё настолько, чтобы воплотить её в жизнь, пожалуй, надо прочитать эту книгу.

Несколько месяцев назад я спрашивал в фейсбуке

А ведь наверняка существует какая-то очень простая мысль, до которой я пока еще не додумался, применив которую я мог бы существенно улучшить свою жизнь.Так вот теперь я получил, похоже, ответ… Вот она эта идея:

Чтобы добиться значительно более высоких результатов, надо сосредоточиться всего на одной вещи. Это очень тяжело признать и еще тяжелее сделать, но чтобы стать по-настоящему продуктивным, вам придется отказаться от всего остального, кроме этой одной вещи.

( Читать дальше )

Вы теряете $10000000 каждый год из-за этого...

- 22 октября 2016, 22:40

- |

Отличительная черта азартного игрока – частое заключение сделок. У трейдера нет задачи торговать часто. Его задача стабильный заработок! Азарт – это страсть! А там, где страсть – разум молчит. Азарт затягивает в свои сети постепенно. Выбраться из его пут очень сложно. Азарт это состояние эйфории, которое обусловливает частое совершение сделок. Торгуя в азарте, человек становится более агрессивным. Открывает более крупные позиции, и даже, если он выйдет в плюс, то это ему эмоционального удовлетворения не приносит – ему необходим крупный выигрыш. Крупные движения на рынках под крупный выигрыш происходят часто, но на больших временных интервалах. На коротких интервалах времени вероятность потении денег намного выше, чем выигрыш.

( Читать дальше )

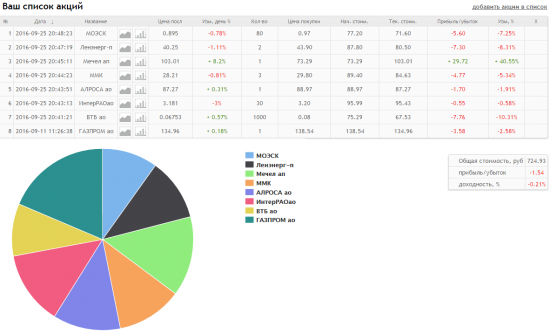

Портфель конференции смартлаба

- 21 октября 2016, 20:30

- |

Там мы пообщались с инвесторами, где я просил их дать свои инвест. советы...

Пока результат такой: 7 из 8 акций в минусе, зато Мечел один за это время вырос на 40%

В сумме — результат нулевой.

Посмотреть список можно тут: http://smart-lab.ru/q/watchlist/dr-mart/

Поскольку идеи все были долгосрочные, думаю, можно докупаться подешевевшей бумагой:))

Напоминаю, что на смартлабе вы можете составлять свои собственные портфели акций: http://smart-lab.ru/q/watchlist/

Добавлять их можно прямо со страницы с котировками акций ММВБ

Сейчас на смартлабе вами создано 188 портфелей.

Вот например неплохой по динамике портфель: http://smart-lab.ru/q/watchlist/finic2000/

Скоро мы этот сервис подпилим и сделаем возможность полноценно отслеживать свои портфели.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал