Избранное трейдера Робот Бендер

Дивидендные аристократы: AT&T Inc. (T)

- 03 ноября 2016, 11:24

- |

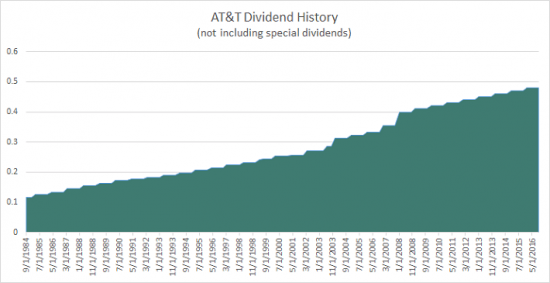

AT&T — единственный аристократ в секторе телекоммуникаций. Причем AT&T выделяется даже среди дивидендных аристократов — она имеет необычную дивидендную доходность 4,9% (в валюте, Карл! 4,9% дивдоходности — не самый плохая дивдоходность даже для российского рынка). Компания выплачивает увеличивающиеся дивиденды 32 года подряд. Ожидается очередное повышение дивидендов в середине декабря 2016 года. Дивидендная история AT&T приведена на рисунке ниже.

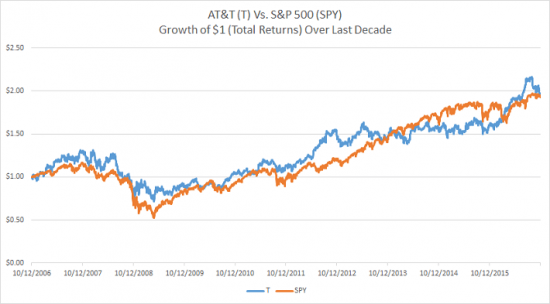

Одно из ошибочных представлений о дивидендных акциях заключается в том, что они дают доходность ниже среднего в обмен на текущий денежный поток в виде дивидендов. AT&T слегка переигрывает рынок за последнее десятилетие. Результаты показаны на рисунке ниже.

( Читать дальше )

- комментировать

- 1.2К | ★5

- Комментарии ( 5 )

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

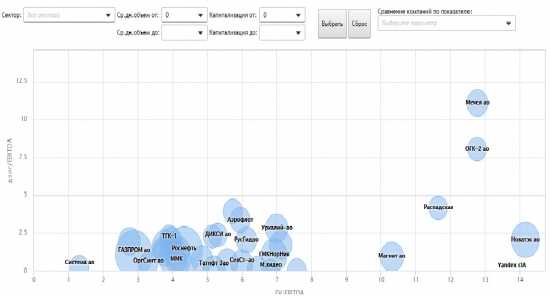

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Лучшие дни могут быть впереди для фондового рынка США

- 03 ноября 2016, 06:50

- |

Wall Street с настороженностью смотрит в будущее. S&P 500 консолидируется в преддверии сильного движения. Призрак коррекции бродит по фондовому рынку США.

Однако технический аналитик Bank of America – Стивен Суттмейер — настроен вполне оптимистично. По мнению эксперта, в краткосрочной перспективе возможна небольшая волна снижения. Тем не менее, если уровень 2100-2050 пунктов по S&P 500 устоит, то создастся базис для возможного движения в 2330 пунктов, а в дальнейшем и к 2425 пунктам.

Изучив поведение S&P 500 в период мощных бычьих движений, стартовавших в 1950 и 1980 годах, Суттмейер пришел к выводу, что впереди нас ждет рост на 50-60%.

Минимумы на уровне целого поколения, наблюдавшиеся в 1942 и 1974, предваряли длительные бычьи движения более чем в 10 лет. Ситуация дна 2009 года после ипотечного кризиса может быть аналогичной.

( Читать дальше )

Психология в экстремальные моменты торговли

- 01 ноября 2016, 11:24

- |

Многим из нас знакомо чувство эйфории, когда наконец мы создали свою торговую систему. Проанализированы прошлые данные, получены положительные результаты, и мы готовы начать работать с этой системой на реальном счету. Готовы зарабатывать, зарабатывать и зарабатывать. Однако, немногие осознают, что создание системы – лишь полдела. Вторая половина – следование сигналам.

Многим кажется, что нет ничего проще. Будет сигнал на покупку – купим, будет на продажу – продадим. И мы недооцениваем свое психологическое состояние в торговые моменты. Когда мы начинаем торговать, мы спокойны. Однако, как только наш счет изменился на рубль, это начинает влиять на нас. Влиять на наши эмоции при ожидании следующего сигнала. На его исполнение. Или на включение и отключение торгового робота, который следует сигналам нашего алгоритма.

В этом посте хотелось бы описать возможные психологические ошибки трейдера, совершенные в моменты, когда эмоции зашкаливают. А именно: на просадке управления и на его пике. Те правила, следуя которым мы сможем избежать ошибок при управлении нашими деньгами в эти моменты.

( Читать дальше )

Кому на Руси жить хорошо. Отчет на 31.10.2016

- 31 октября 2016, 15:47

- |

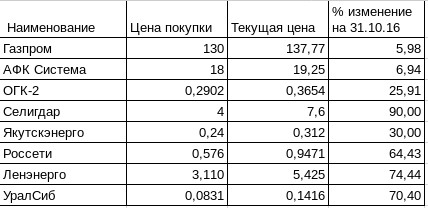

По доброй традиции в конце каждого месяца или в начале следующего пишу данный отчет. Он скорее нужен не для пустой бравады, а скорее для того чтобы хотя бы один раз в месяц посмотреть более внимательно на акции в портфеле и ответить на вопросы :

1.»Купил ли я акции ……… (нужное название вставить) в данный момент при данной цене?

2. Если цена в данный момент высока готов ли я оставить акции …… в портфеле?

3. Если в портфеле есть акции, которые я не готов держать в портфеле? Как быстро я от них избавлюсь?»

Как видно вопросы очень простые, но ответы на них очень важны. Я не стану публично прогонять акции всех эмитентов через данный фильтр, но расскажу о некоторых. Давайте начнем с «наше Все». Мое мнение по поводу покупки акций Газпрома остается тоже. Цена очень хорошая, надо брать, что и сделаю сам в ближайшее время. Насчет потенциала газового гиганта могу сказать следующее, по моим расчетом «Газ-Батюшка» имеет потенциал роста более 100% + дивиденды. Как мне кажется для самой голубой фишки Российского рынка это очень даже интересно. Насчет того как скоро «Батюшка» пойдет на Север не знаю, но вполне ожидаю пусть не резкого но довольно четкого роста в ближайшие год-два. Так же хочется вспомнить и про АФК Систему, несмотря на довольно скромный рост данные акции, по моим расчетом, имеют потенциал роста почти 100%. По моему мнению данные акции вполне интересны для покупки с прицелом на 2-3 года плюс опять же дивиденды.

( Читать дальше )

Дивиденды2016:Россети АП второй Сургутнефтегаз АП

- 30 октября 2016, 20:56

- |

Прошедшая неделя была исключительно богата на дивидендные новости.

Самое главное: Советы директоров эмитентов начали давать рекомендации по промежуточным дивидендам за 9 месяцев 2016 года

Как обычно, таблица с датами отсечек и дивидендными доходностями по состоянию на закрытие пятницы.

В таблице нет АО Химпром. В отчете эмитента за 6месяцев 2016 года отражено, что 100% АО выкуплены двумя владельцами.

В пятницу вышла новость о том, что дивиденды Газпрома по итогам 2016 года ожидаются в размере 18,8 рубля. Цитирую новость по Рейтер

МОСКВА (Рейтер) — Чистая прибыль российского государственного концерна Газпром в 2016 году может составить 893 миллиарда рублей, из которой российские власти рассчитывают на дивиденды в размере 50 процентов, следует из проекта федерального бюджета на 2017-2019 годы.

Из прибыли Газпрома по международным стандартам финансовой отчетности государство, которому принадлежит 38,4 процента концерна, хочет получить в 2017 году дивиденды в размере 171,3 миллиарда рублей. По расчетам Рейтер, это соответствует около 18,8 рубля на одну акцию.

( Читать дальше )

2018 - год бычьего бума

- 30 октября 2016, 15:49

- |

Только что в комментариях он озвучил следующие прогнозы на 2018г -

"- 2018 году будет суперрастущим для нашего рынка — Vanuta 30 октября 2016, 15:13

— нефть уверенно пойдет на 80 — Vanuta 30 октября 2016, 15:13

— в 2018 году газпром будет выше 400 рублей — Vanuta 2016-10-30 14:45:59"

Уверен Ваня может удалить свой пост, чтобы не позориться в будущем. Поэтому я и разместил его комменты в своём блоге.

Надеюсь админы не удалят мою запись. Будет здорого сравнить прогнозы Ванюты с реалиями рынка.

Комментарии как зеркало неуспеха

- 30 октября 2016, 01:02

- |

Но сегодня с небольшой подачи комментаторы хорошо продемонстрировали почему большинство людей пробующих трейдинг так и не становится трейдерами а просто быстро или медленно сливают, устают, отчаливают чаще всего на наемный труд.

Опытные трейдеры скорее всего уже знают эту причину либо догадались о ней прочитав вышеозначенную переписку. Итак, дробь, туш — это просто желание быть правым. Не желание поднять бабла, не желание получить выгоду. Банально желание показать правоту, потешить самолюбие, прокачать авторитет самым дешевым способом, самореализоваться и удовлетворить тщеславие в глазах окружиющих.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал