Избранное трейдера Робот Бендер

Как улучшить стратегию «купи и держи»

- 19 декабря 2016, 11:03

- |

В этом посте я расскажу, как такой простой индикатор как 200-дневная скользящая средняя помогает увеличить возврат от инвестиций и улучшить стратегию «купи и держи». Индикатор и впрямь очень простой. Simple Moving Average показывает среднюю цену закрытия акции за выбранный промежуток времени (в нашем случае за 200 дней) и обычно сокращается как SMA200.

( Читать дальше )

- комментировать

- 91 | ★12

- Комментарии ( 14 )

ИИС: cashback или?

- 19 декабря 2016, 00:08

- |

За непродолжительный период действия данного инструмента, у нас накопилась некоторая практика, которой хочется поделиться в данной статье. Также хочется узнать о Вашем опыте в этой части.

Основные параметры индивидуального инвестиционного счета (ИИС):

А) порядок пополнения счета:

— без ограничений, но не более 400 тыс. руб. в год (имеется ввиду календарный год);

— зачисление средств со счета – владельца ИИС;

Б) вид счета – брокерский счет или счет доверительного управления;

В) максимальное количество ИИС у одного человека – 1;

Г) минимальный срок хранения денежных средств на ИИС для получения налогового вычета – 3 года;

Д) максимальный срок действия ИИС – в текущий момент не ограничен;

Е) определиться с видом налоговой преференции возможно по истечении 3 лет;

( Читать дальше )

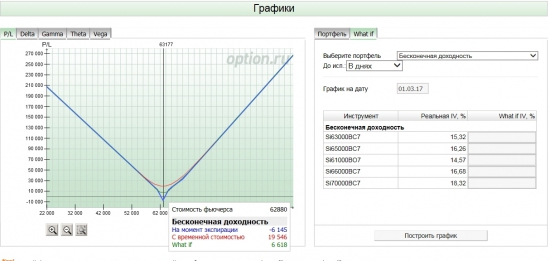

Неограниченная доходность без просадки

- 18 декабря 2016, 19:16

- |

Профиль доходности

( Читать дальше )

Практика и успех.

- 18 декабря 2016, 15:50

- |

Я из своих наблюдений пришел давно к выводу, что нет никакой зависимости.

То есть, никто не доказал, что мол только через n-ное количество лет обретете успех на бирже.

Более того, практика показывает, что особо выдающиеся личности в трейдинге пришли к успеху, устойчивому и постоянному через год, два практики на бирже.

Более того, они же утверждают, что ничего сложного нет. Секретов нет.

Статистика, вероятности, дисциплина. Все просто.

Но есть совершенно другая зависимость.

Она тоже из моих наблюдений и тоже субъективна, но она психологическая, а значит мне близка.

Я ее вижу четко, более того, она хорошо проявляется.

Звучит это так:

Чем больше человек занимается неуспешно, тем больше шансы, что он останется в этом качестве и далее.

( Читать дальше )

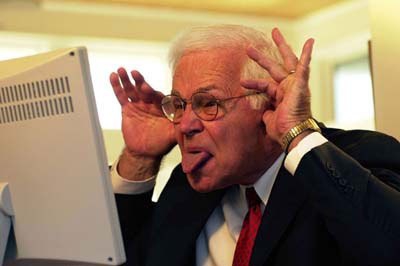

ММВБ - 2017. Полет фантазии.

- 18 декабря 2016, 03:08

- |

15-минутным, часовым, дневным, недельным, месячным?

Интересно, а много ли трейдеров обращают внимание на поведение индекса ММВБ на ГОДОВОМ графике?

В преддверии Нового Года я решил на досуге посмотреть как на текущий момент выглядит годовой график индекса ММВБ (не недельный и не месячный, а именно годовой, на котором каждая свечка соответствует одному календарному году).

Очень любопытная картинка у меня получилась.

Итак, Дамы и Господа, представляю Вашему вниманию ГОДОВОЙ график индекса ММВБ за период с 1997 по 2016 год.

Глядя на этот график, сразу бросаются в глаза две последние свечи, сформированные в 2015-м и 2016-м годах.

Это две сильные белые свечи.

( Читать дальше )

Опрос: Кто выглядел более убедительным в споре о роли математики в опционах?

- 16 декабря 2016, 17:29

- |

Опрос: Кто выглядел более убедительным в споре о роли математики в опционах?

Распадская-фундаментальный анализ

- 16 декабря 2016, 16:09

- |

Рост цен на кокс в этом году составил 188 %

( Читать дальше )

МОЙ ОФИЦИАЛЬНЫЙ РЕЗУЛЬТАТ на ЛЧИ 2016 г.

- 15 декабря 2016, 22:59

- |

Хочу выразить искренние слова благодарности тем, кто поддерживал и болел за меня все эти 3 месяца, кто каждый день своим трудом постигал суть рынка и зарабатывал на нем честные деньги !

Я СДЕРЖАЛ СЛОВО, ДАННОЕ ПЕРЕД НАЧАЛОМ КОНКУРСА !!!

( Я это сделал не ради учеников на семинарах, я планирую сокращать свою образовательную деятельность, думаю больше времени уделять семье, у меня подрастают 3 очаровательных ребенка- Кирилл(8), Михаил(5) и Верочка(1,5 годика)- которым нужно мое внимание и забота!!

Больше времени хочу уделять моему любимому проекту SKY WAY!!! Планирую освоить опционы и может быть в будущем… не совершить ошибку фортслото...

Огромное СПАСИБО за шикарные обзоры и личную поддержку в нужных ситуациях выражаю РЕШПЕКТУ ФР !!!

Клянусь, что торговал всегда честно и делал это ради Самовыражения ( а не ради курсов) !!

Жаль, что при первом месте pavel , я хоть и стал формально победителем спота, но приз 500 000 руб не получу ( хитрая у нас биржа...)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал