Избранное трейдера Waldemar

Как заработать на налоговой отсрочке?

- 24 января 2024, 11:54

- |

Но если бабла нет, то брок его не удержит и платить налог можно хоть в конце года самостоятельно.

Например, вы отсрочили уплату 1 ляма налогов, можете купить LQDT и до уплаты налога еще заработать тыщ 100 рублей с этих денег...

Кто так делал, поделитесь опытом, какие сложности это создает?

Надо ли в случае самостоятельной уплаты подавать декларацию, считать сделки (как это происходит при уплате налога по зарубежным брокерам) или просто платишь столько сколько брокер рассчитал?

И до какой даты надо самостоятельно платить биржевой ндфл за 2023 год?

- комментировать

- 6.4К | ★16

- Комментарии ( 50 )

Ни единого разрыва! 4 компании, которые платят дивиденды 20 и более лет без перерывов, + потенциальные кандидаты

- 20 января 2024, 07:37

- |

Да, да и ещё минимум 18 раз да. Это я про года, в которые компании выплачивали дивиденды без перерывов 20 и более лет. Если бы не 2022 год, таких компаний было бы больше, но на данный момент таких компаний всего 4. Не всегда щедро, но всегда платили.

Стабильные выплаты дивидендов для инвестора — это как красная тряпка для быка. Стабильные и высокие дивиденды толкают акции вверх, а ещё дивиденды можно реинвестировать. Да чего уж там, на дивиденды даже можно жить, если размер портфеля из дивидендных акций это позволяет.

Но необязательно покупать только дивидендных динозавров, ведь дивиденды платят не только они. Вот, к примеру, прогнозы по ближайшим дивидендам от экспертов:

- 5 лучших дивидендных акций в 2024 году от аналитиков БКС

- Топ-7 дивидендных акций от аналитиков Sber SIB

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

- Лучшие акции на 2024 год от аналитиков ГПБ

Татнефть — 25 лет

По обычным акциям Татнефть платит 25 лет подряд, по привилегированным же были паузы. С 2000 по 2003 дивиденд был порядка 10–20 копеек, в 2019 году выплачивали 129 рублей! В прошлом и позапрошлом годах около 60 рублей. В 2024 году первый дивиденд уже выплачен.

( Читать дальше )

- комментировать

- 19.9К |

- Комментарии ( 17 )

Узнайте секреты финансового успеха: 100 вдохновляющих цитат, которые изменят вашу жизнь

- 08 января 2024, 17:03

- |

Мысли великих людей, которые стоит добавить в избранное.

1. Что разум человека может постигнуть и во что он может поверить, того он способен достичь.

Наполеон Хилл, журналист и писатель

2. Стремитесь не к успеху, а к ценностям, которые он дает.

Альберт Эйнштейн

3. Своим успехом я обязана тому, что никогда не оправдывалась и не принимала оправданий от других.

Флоренс Найтингейл4. За свою карьеру я пропустил более 9000 бросков, проиграл почти 300 игр. 26 раз мне доверяли сделать финальный победный бросок, и я промахивался. Я терпел поражения снова, и снова, и снова. И именно поэтому я добился успеха.

Майкл Джордан

5. Сложнее всего начать действовать, все остальное зависит только от упорства.Амелия Эрхарт

6. Надо любить жизнь больше, чем смысл жизни.

Федор Достоевский

7. Жизнь — это то, что с тобой происходит, пока ты строишь планы.

Джон Леннон

8. Логика может привести Вас от пункта А к пункту Б, а воображение — куда угодно.

Альберт Эйнштейн

( Читать дальше )

Секреты автоследования Comon.ru раскрыты

- 26 декабря 2023, 15:40

- |

Теперь же я открыл второй счет в Финаме и сам являюсь и автором, и подписчиком. Это позволило лучше понять алгоритмы системы автоследования. Для эксперимента на оба счета была заведена одинаковая сумма и авторский счет стратегии участвовал в ЛЧИ.

На картинке счет подписчика снизу и его результат лучше.

А вот статистика из ЛЧИ.

( Читать дальше )

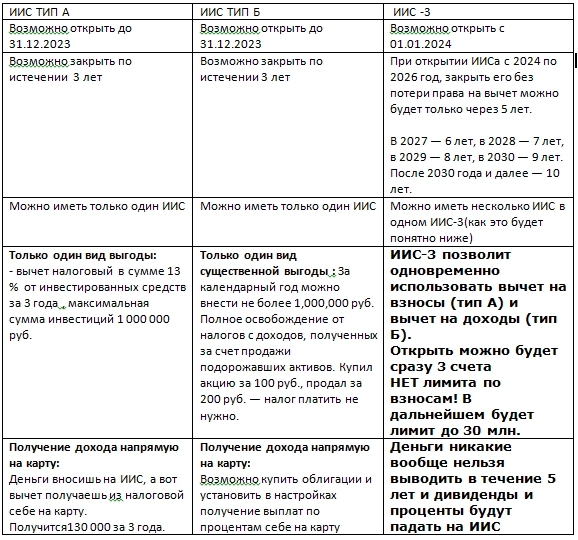

Сравнение ИИС счетов 3 типов.

- 24 декабря 2023, 13:01

- |

Кейс 1

Если у тебя всего до 400 тыс.свободных денег в год и ты работающийчеловек с зарплатой облагаемой НДФЛ.Деньги небольшие и гораздо выгоднее открыть ТИП А.

За 3 года ты внесешь 400 000 +400 000+200000 =1 млн руб. Получишь 130 000 доп. доходагарантировано в виде НДФЛ вычета и неважно есть прибыль или ее нет на фондовом рынке.

Кейс 2

Если ты предприниматель или у тебя очень маленькие НДФЛ выплаты, тебе лучше открыть ИИС тип Б. Получив за 3 года в среднем 20 % годовых от 1 млн это 600 000, 600 000 *13 %= 78 000.Почему 20 %! Это если собрать сейчас портфель облигаций под 15 % и реинвестировать квартальные и месячныевыплаты по ним. Как видно тип А с 1 млн. выгоднее. НО! Можно внести за 3 годапо 1 млн на счет. С 3 млн. общий доход составит за 3 года присреднегодовой консервативной доходности 20%, 1800 000 руб. 13 %=234 000.И этот налог платить не надо будет. То есть чистая экономия 234 000 руб.

( Читать дальше )

На пути к 12 миллионам. 17 из 141 месяца позади, каких результатов добился?

- 07 декабря 2023, 20:22

- |

Всем привет.

Уже полтора года продолжаю двигаться к своей главной цели в 12 миллионов рублей в активах на фондовом рынке.

Сумму эту для себя выбрал не просто так. При вероятной див.доходности рынка в 10% ежемесячный пассивных доход может составить 100 тыс руб в месяц. Прекрасно осознаю, что покупательская способность этих денег будет другая через 10 лет, поэтому и поставил планку немного выше необходимого. Стоит учесть, что спустя 123 месяца див доходность может быть и выше 10% от моих средних цен.

Путь был начат в конце мая 2022 года и вот уже 18 месяцев позади, впереди 123 месяца. Какую доходность или убыток принесет мне это время-неизвестно, но буду надеятся на лучшее.

25 мая 2022 года начало пути и первые пополнения 1400руб 👆

Что послужило толчком?

Осознание, что в этой жизни никто тебе на блюдечке ничего не принесет, и нужно всего добиваться самому. Родители работали всю жизнь, сейчас вышли на пенсию и получают ежемесячную государственную пенсию в размере 16 тыс рублей, как прожить на эти деньги-не представляю. Благо, что живут в сельской местности и выращивают огород ну и живность продолжают держать. Без этого вообще никак с такой «премией» от государства. Поэтому и решил, что одним из выходов в подобной ситуации, может стать инвестирование.

( Читать дальше )

Как изменились цены на квартиры в Москве и Подмосковье за 9 лет. Нашел у себя табличку от 2014 года

- 24 октября 2023, 11:43

- |

Случайно наткнулся на свою табличку со стоимостью квартир 9 лет назад. Можно было бы пост попридержать годик к круглой дате, но чот не охота. Это условность.

В 2014 году мониторил столичный рынок недвижимости в поисках квартиры. Искал двухкомнатные квартиры: в Москве в районе верха будущей салатовой ветки, а также активно изучал ближайшее Подмосковье, где квартиры были доступнее, чем в внутри МКАДа.

На тот момент перечисленные в таблице жилые комплексы еще были новостройками и активно продавались. Сейчас прошел по ссылкам на сайты ЖК, но большинство уже битые.

В табличке убрал все лишнее и добавил нынешние цены на те же объекты.

Не претендую на полную объективность, но динамика понятна. Почти все подорожало более, чем в два раза, а в Одинцово, например, в три.

Такие дела.

Посмотрел, как за то же время изменились в цене другие активы:

- Индекс Мосбиржи — +117%

- Индекс Мосбиржи (MCFTRR) (с учетом реинвестирования дивидендов и налогов) — +267%

- Индекс S&P500 (акции США в руб.) — +395%

( Читать дальше )

Идеи и обратная связь

- 08 октября 2023, 18:49

- |

Вообще шаг из непубличности доставляет)

С одной стороны, увидел, что меня прочитал профессор иммунологии, который мне ставил один из диагнозов, Михаил Александрович уважение и благодарность вам и всего наилучшего. С другой обратная стороны, комментарии, компания по минусированию

( Читать дальше )

Кто хочет держать риск на выходных? Проверяем календарный эффект в ценах на золото

- 30 сентября 2019, 11:02

- |

Привет!

«Никто не хочет держать риск все выходные» — такую фразу часто можно услышать в разговорах трейдеров. Некоторые инвесторы опасаются держать акции и облигации на выходных, так как в это время биржи закрыты — и, если будет плохая новость, не будет возможности выйти из позиции.

Если инвесторы остаются на выходных в более безопасных активах, то это может отражаться в изменении цен как на рискованные, так и на безопасные активы.

Мы решили посмотреть, как ведут себя цены на золото, основной безопасный актив, перед выходными и в разные дни недели.

Что делаем: открываем длинную позицию в GLD ETF на закрытие торгов предыдущего дня и держим ее один день. Таким образом мы проверяем изменение цен на золото каждый день.

На графике понедельник (черным) соответствует покупке на закрытие пятницы (желтым) и продаже на закрытие понедельника, а график GOLD (синим) соответствует стратегии buy&hold по GLD ETF

( Читать дальше )

Некоторые особенности разработки торговых систем

- 07 декабря 2015, 16:24

- |

Моя философия трейдинга заключается в том, что деньги всегда должны быть под рукой. Фактически, это означает, что основной целью является плавная эквити. То есть всякие там психологии, дисциплины и крепкие фаберже с высиживанием просадок--это не мое. Кстати, плавная эквити может быть напрямую преобразована в доходность путем использования плечей--так что плавная эквити хороша также и с точки зрения доходности. Очень мощным средством повысить плавность эквити является одновременная работа многих систем. Почему так, с математической точки зрения описано здесь: http://utkin.2stocks.ru/?p=232 . Это значит, что нужно много идей, много реализаций одной и той же идеи. А значит, процесс генерации идей и систем фактически непрерывен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал