Избранное трейдера tima.140

Дешёвые брокеры для акций ММВБ

- 19 августа 2016, 10:46

- |

Ищу брокера на ММВБ для активных скальперских операций (росс. акции). Вынужден переходить от нынешнего брокера из-за поднявшихся тарифов.

Есть ли у кого опыт работы с такими дешёвыми по тарифам брокерами как:

Солид: тариф Лидер100: фикс 2 000 + 0,00018% включая биржевую, то есть сам комисс 0,00008%!!!)

Финрайз (Инстройинвест): 10% от прибыли но не меньше 1000 рублей в месяц. То есть комиссии от сделок (оборота) нет

Гроттбьёрн: 150 рублей в день + 0,01%

Если есть советы по другим брокерам с экстра-низкой комиссией на акциях ММВБ, буду рад выслушать.

АйТи инвест даёт крутой тариф на мамбе, но у меня все роботы под КВИК, а у них квика нету.

- комментировать

- 655 | ★1

- Комментарии ( 5 )

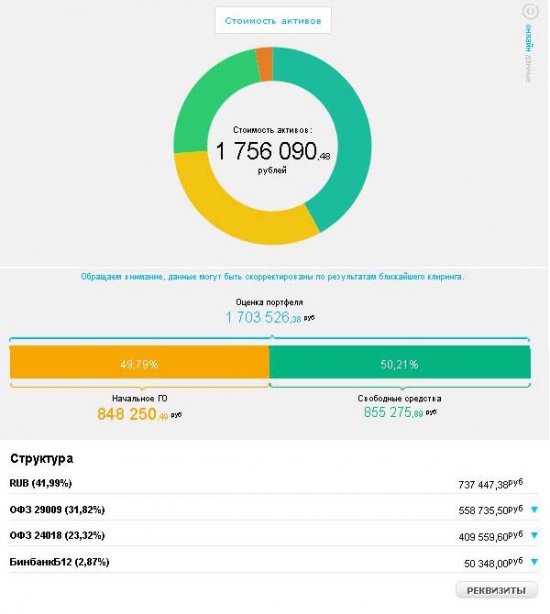

==**Интересует кто на сколько % заполняет свой депо под ГО в виде облигаций.**==

- 05 июля 2016, 13:13

- |

У меня брокер «Открытие» по правилам брокера в случае не хватки средств под ГО брокер будет начислять процент по кредиту (я так понял такую же величину как на споте под кредит акций). Поэтому я 2*ГО оставляю в виде денежных средств, а на остальное покупаю облигации, чтобы при не благоприятном исходе иметь запас, также имеется прослойка в виде коротких облигаций(с малой дюрацией) которые можно будет продать без особых потерь.

Может есть смысл полностью заполнить ГО под облигации и платить процент по кредиту брокеру в надежде на рост депо и выход в «безкредитную зону», или наоборот больше денег оставить под ГО и покупать меньше облигаций?

Откуда взялось правило 2% или Критерий Келли

- 27 июня 2016, 15:59

- |

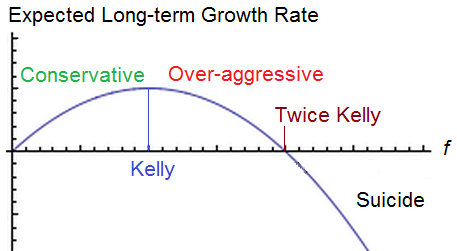

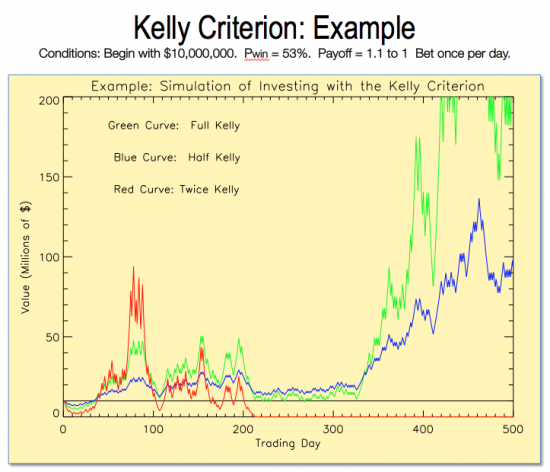

Есть миф, что риск на сделку или максимальный убыток за день должен составлять не более 2% счета. Я долго думал, почему именно эта цифра, и, кажется, нашел ответ, изучая более глубоко критерий Келли.

Критерий Келли — это формула маней-менеджмента, которая помогает вычислить оптимальный риск на 1 сделку / ставку / игру, так, чтобы счет в долгосроке рос максимально быстро.

Если брать слишком большие плечи, уйдем в минус. Если рисковать слишком мало, счет будет расти слишком медленно.

Вот симуляция, которая наглядно демонстрирует преимущества использования этой математики:

( Читать дальше )

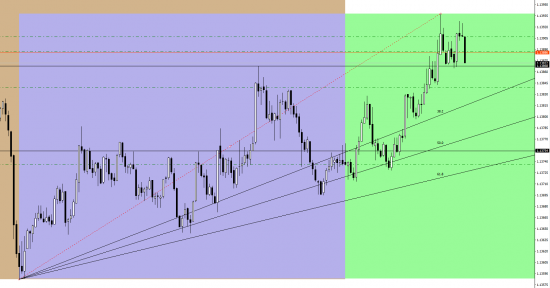

Контр трендовый метод торговли

- 10 мая 2016, 17:16

- |

Условие появления паттерна, то есть когда можно ставить веер — две шпили, ждем третью шпилю по линии выше и обязательно шпильку! Ставлю веер. Смотрю, цена от 50 отскакивала. Это то что мне нужно! Начинаю открывать позиции, в сегодняшнем случае в шорт, долблю так сказать позициями, открываю их много.

Дальше просто ждут, цель 38, там все буду крыть. Стоп целая полнотелая свечка выше текующего хая. Пробьет красную — ничего страшного, как правило просто перерисовывает хай, придется еще открывать поз в этом случае повыше.

( Читать дальше )

Как говорил Талеб

- 04 мая 2016, 11:53

- |

Для чего пишутся рецензии на книги? Наверное, для того чтобы пробудить интерес публики к прочтению той или иной книги. Или, наоборот, убедить не читать. Поэтому прошу считать мой данный пост именно рецензий на книгу Н.Н.Талеба «Черный лебедь. Под знаком непредсказуемости». Ведь после моего поста, наверняка, кто-то заинтересуется этой книгой, а кто-то — наоборот.

Итак, месье Талеб прогуливается по Центральному парку Нью Йорка, произносит мысли вслух и не подозревает, что я их комментирую.

Н.Н.Т.: В этой книге я разъясню вам одно — как избежать перехода улицы с завязанными глазами.

Я: Полезно.

Н.Н.Т.: Сочетание малой предсказуемости с силой воздействия превращает Черного лебедя в загадку.

Я: Эту загадку можно разгадать, но… потом.

Н.Н.Т.: В любом знание, почерпнутом из наблюдений, таятся ловушки.

Я: А, индюшку то все же зарубили на День благодарения!

Н.Н.Т.: Нас приближают к истине отрицательные, а не подтверждающие примеры!

Я: Прибыли не учат ни чему, учат только убытки!

( Читать дальше )

Легенды русского трейдинга

- 03 мая 2016, 23:17

- |

Наши же легенды несправедливо забыты и обделены вниманием.

Я, скажем так, и для себя, и для всех Вас коллеги сделал небольшой обзор наших местных легенд. Чтобы, так сказать, трейдеры помнили и не повторяли ошибки коллег, либо чтобы учились на успехах. В общем, я думаю, что мы должны знать, помнить и чтить наших легенд. Можно даже отдельно сделать «Зал славы Смарт-Лаба».

Если кого забыл или что наврал, прошу добавить\поправить в комментах.

Под легендой предлагаю считать человека или компанию, которая мощно блеснула на небосклоне РФР.

1. Кит Финанс. 2008 год. Продажа непокрытых опционов на Ри. И тут на тебе — мировой финансовый кризис. В итоге банкротство компании. Потери ориентировочно несколько миллиардов рублей. Можно почитать Гном чтобы понять, что происходило с теми, кто продавал непокрытые путы на РТС в 2008 году. Вполне может быть, что Гном и был тем сотрудником Кит Финанса, который просрал эти несколько миллиардов. Кстати, легенда опционной торговли А. Каленкович тоже на этом погорел. Можно почитать мемуары

( Читать дальше )

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

( Читать дальше )

Как не платить НДФЛ при продаже акций

- 15 апреля 2016, 22:22

- |

Есть правда ограничение — максимальная сумма освобождаемых от налога доходов рассчитывается по формуле: количество лет * 3 млн. рублей. То есть после 3-х лет владения акциями вы сможете освободить от НДФЛ 9 млн. руб. дохода от их продажи, что вполне достаточно для подавляющего числа частных инвесторов. Важно, что размер освобождаемых от налога доходов увеличивается каждый год на 3 млн. рублей, то есть за инвестиционный период в 30 лет вы сможете не платить НДФЛ с 90 млн. рублей дохода от продажи акций.

Для получения освобождения никаких документов по общему правилу подавать не нужно, брокер сам все рассчитает и удерживать налог с вас не будет. Однако для того, чтобы не продать акции раньше 3-х летнего срока и не попасть на налог, даты и сроки покупки акций нужно учитывать

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 32 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал