Избранное трейдера kirill zakharov

Опционы. Очередной подарок от Мосбиржи. Новые риски.

- 23 января 2019, 15:10

- |

И снова здравствуйте!

Нет-нет, дорогие мои Друзья, я не про нефть и не про 25 декабря… Хватит, ибо нехрен!

На этот раз я хочу обсудить 04-е февраля 2019 года.

— Колян, так оно же ещё не наступило?

— Наступит, обязательно наступит. Скоро, причём.

Что знаменательного для опционщиков может произойти в этот день? В этот — ничего, но с 04 февраля 2019 года:

4 февраля 2019 года изменяется время сбора рыночных данных, на основе которых определяются расчетные цены фьючерсных контрактов.

Расчетная цена по всем базовым активам, кроме российских акций, определяется по рыночным данным с 18:43 по 18:44, по российским акциям (исключая индексы) — с 18:37 по 18:38...

Автоматическое исполнение опционов в вечерний клиринг осуществляется относительно расчетной цены фьючерса, рассчитанной по указанному алгоритму.

Ссылка на сайт Мосбиржи:

Изменение времени сбора рыночных данных при определении расчетных цен фьючерсных контрактов

( Читать дальше )

- комментировать

- 5.7К | ★15

- Комментарии ( 87 )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

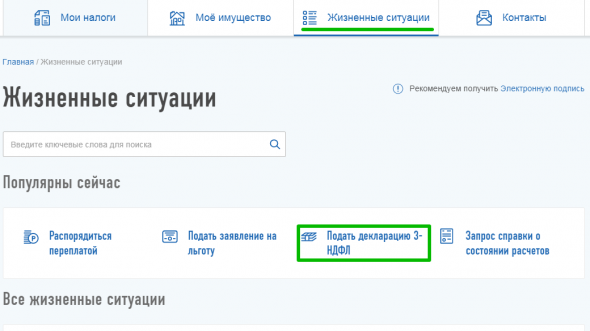

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

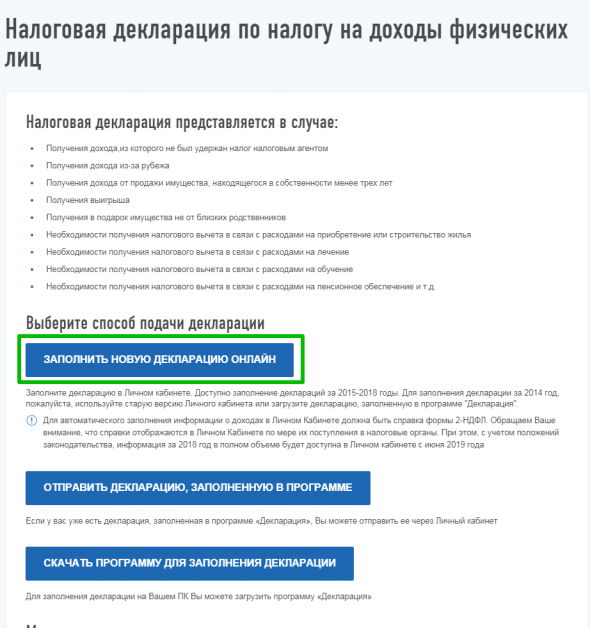

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 94 )

Мои итоги 2018

- 10 января 2019, 08:14

- |

Неспокойный год для моей торговли. И спокойный для всей остальной жизни. Можно сказать, что хорошо поработал «на перспективу». Итак, по порядку…

В системах ничего не меняю. Подходят мне на 100%. Риски повышены (как всегда на просадке). Рутинно отрабатываю сигналы. Жду очередного всплеска.

Год на счету из профиля начинаю с суммы 19418640.

Немного картинок – результаты двух лет счета из профиля:

( Читать дальше )

Контанго фьючерсов FORTS, суть этого явления

- 05 января 2019, 14:09

- |

Объясните мне как-нибудь, можно даже на пальцах.

1. В чем смысл контанго фьючерса на рынке FORTS, например, на платину (разница между мартовским и сентябрьским контрактами сейчас 47$)

Сразу упреждаю ответы из серии:

«Всякий товар нуждается в сопутствующих расходах, которые предшествуют факту его реализации. Это и хранение продукции на складе, и транспортировка товара, и его переработка, а так же страховые расходы...».

Мне такой объяснение предельно не понятно. О каких затратах на склад и транспорт может идти речь если поставка актива осуществляться не будет — Это все «бумажный» металл.

2. Кто заработал 50$ если произойдет следующая, теоретическая ситуация на рынке FORTS.

В декабре 2018 года покупается контракт PLT-9.19 по цене 850$. Известно, что в это время на рынке спот металл стоит дешевле — 800$.

(Обе цены беру условные, но близкие к реальности).

Далее. Купленный фьючерс держится до истечения срока (сентябрь 2019 года в случае с PLT-9.19).

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 0 )

Инвестграм#13. Налоговые льготы для инвесторов.

- 24 сентября 2018, 12:49

- |

Доброго времени суток, коллеги!

В начале августа я печатал статью про налоги, она набрала достаточно много сохранений и плюсов.

( Читать дальше )

P/BV — сколько. ты. стоишь?

- 18 мая 2018, 10:37

- |

Продолжаем разбор мультипликаторов. Сегодня поговорим о мультипликаторе P/B — он же P/BV — он же Price/Book Value

P/BV (Price/Book Value) —

Мультипликатор, который позволяет соотнести собственный капитал компании с ее капитализацией на фондовой бирже.

Как считать?P/BV = Капитализация / (Активы компании — долги)

- Если P/BV > 1, значит капитализация компании больше ее собственного капитала, и можно сказать, что за акции такой компании вы доплачиваете.

- Если P/BV < 1 (но > 0), значит капитализация компании меньшее ее собственного капитала и можно сказать, что акции вы покупаете со скидкой.

- Если P/BV < 0, значит у компании долгов больше, чем собственных активов. Такое бывает, но это плохо и у компании есть риск банкротства. Лучше с ней не связываться.

Очень просто бытовой пример — это покупка кошелька.

Есть 2 кошелька, каждый из которых стоит 1000 рублей, но

( Читать дальше )

- комментировать

- 17.2К |

- Комментарии ( 3 )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

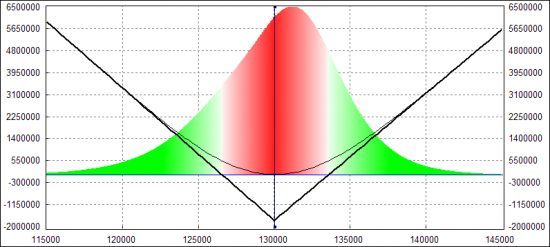

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

Опционы для Гениев (ДХ)

- 30 ноября 2017, 16:47

- |

Один студент жил очень роскошно. Профессор спросил у него, как ему так удается на жалкую стипендию. Студент объяснил, что заключает пари с разными перцами, всегда выигрывает эти пари и получает бабло. «Вот давайте с вами поспорим на штуку, что в воскресенье в 10 утра у вас на жопе выскочит прыщик»,- предложил студент. Ударили по рукам. В воскресенье студент приходит к профессору, а тот уже с утра жопу всю в зеркало рассмотрел. Ну и прыща естественно нет. Но студент не верит, требует доказательств. Профессор снимает штаны. Студент ищет, а нет. Он и к окну профессора подвел, что бы больше света было и лупу достал. А нет. Студент вываливает штуку. «А говорили, что ни когда споры не проигрываете»,- смеётся профессор. Студент посмотрел на профессора и ответил: «Понимаете, профессор, я поспорил со своей группой, что в воскресенье в 10 утра наш профессор будет показывать жопу в окно. И так как событие состоялось, я иду получать свой профит».

Вот такое хеджирование мало вероятных событий.

( Читать дальше )

Еще раз о ДЕЛЬТА-ХЕДЖЕ,,,,,,,,,,,,,

- 21 марта 2017, 08:58

- |

Но надо подвесьти итоги. Мой край 105 000 путов с 09 по 16 марта пробили и распилили (не самая благоприятная ситуация). Позиция была захеджирована фьючами и отдана роботу на мониторинг.

Сухие факты о работе робота:

— на утро 09/03 бумажная прибыль составляла около 5 %

— на вечер 09/03 она стала -4 %

— на момент экспирации +2 %

Мое мнение о ДХ :

1) когда о нем рассуждают ну очень умные математически образованные люди, то получается по БШ, что оно не имеет смысла и ваще это такой календарник и бла бла бла. НА ПРАКТИКЕ зачастую это вообще не так. То есть заложенный в БШ распад бывает очень неравномерен -особенно перед экпирой.

2) УЖАСНЫЙ распил вас рынком в виде бесконечного движения туда-сюда на самом деле бывает не так ужасен. То есть реальная вола на рынке как правило ниже IV (заложенной в БШ)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал