Избранное трейдера Mr. Vitali

Индикатор Баффета.

- 12 декабря 2017, 12:56

- |

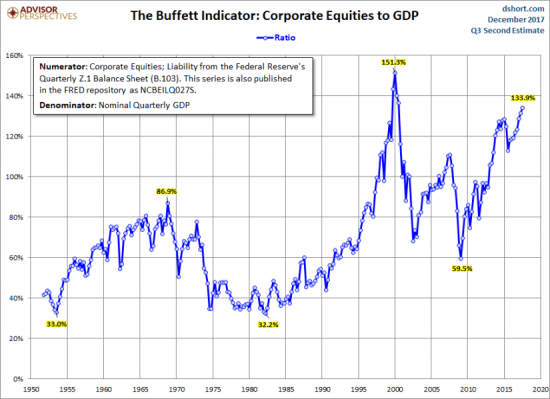

Если фондовый рынок составляет менее 50% ВВП, он слишком низок. Если он составляет от 75% до 90% ВВП, оценка правильна. Если капитализация фондового рынка превышает 115%, рынок переоценен.

Сейчас рынок США выше 130%. Означает ли это скорый крах? Нет, индикатор Баффета говорит о долгосрочных доходностях рынка. Текущие цифры предсказывают средние темпы роста на десять лет в районе -1,5%.

PS: для российского рынка этот показатель составляет 43%

- комментировать

- 7.1К | ★16

- Комментарии ( 13 )

Ретроградам

- 17 октября 2017, 15:14

- |

1. Купите VPN — он стоит копейки, сервисов огромное количество, это, конечно, не сильно добавит анонимности, но, если не делать серых или черных дел — вам будет достаточно. Вам откроются все закрытые банановыми властями сайты плюс ваш ip сразу никто не узнает — а разрабатывать вас, опять таки, просто так никто не станет. Используйте его ВСЕГДА.

( Читать дальше )

Долги Ставропольэнергосбыта и график выплат долгов - 4кв. 2016

- 12 октября 2017, 11:52

- |

Первоначально пост был написан в феврале 2017 года на основе ежеквартальной отчетности за 4 квартал 2016 года. С тех пор долговая ситуация не изменилась — новых кредитов компания не набирала, расплачивалась по старым. Но в начале октября 2017 в ленте раскрытия информации было опубликовано сообщение о существенном факте: на заседании СД утвердили займ на 700 млн. рублей. Вряд ли это новый займ, скорей всего это просто рефинансирование существующих долгов. А сейчас — сам пост.

Первоначально пост был написан в феврале 2017 года на основе ежеквартальной отчетности за 4 квартал 2016 года. С тех пор долговая ситуация не изменилась — новых кредитов компания не набирала, расплачивалась по старым. Но в начале октября 2017 в ленте раскрытия информации было опубликовано сообщение о существенном факте: на заседании СД утвердили займ на 700 млн. рублей. Вряд ли это новый займ, скорей всего это просто рефинансирование существующих долгов. А сейчас — сам пост.* * *

По информации из ежеквартального отчета за 4 квартал 2016 года у ПАО «Ставропольэнергосбыт» на данный момент есть следующие кредиты:

- Банк «Возрождение», 430 млн. руб. под 14,5% годовых до июня 2017 года

- АКБ «Тексбанк», 85 млн. руб. под 15,1% годовых до марта 2017 года

- Еще один кредит в банке «Возрождение» на 700 млн. руб. под 14,5% годовых до февраля 2018 года

- Кредит в «Юникредитбанке» на 200 млн. под 14% годовых до октября 2018 года.

( Читать дальше )

Инвестиционные правила Уоррена Баффета

- 05 октября 2017, 11:06

- |

Перед тем, как инвестировать в акции конкретной компании, в соответствии с правилами Уоррена Баффета, необходимо ответить на 10 ключевых вопросов:

1) Есть ли у компании опознаваемая потребительская монополия или фирменный продукт/услуга и бренд? Или это компания сырьевого типа?

Все выше перечисленное будет склонять (а в случае с монополией — вынуждать) потребителей покупать продукт данной компании — так что потребительские монополисты и узнаваемые бренды весьма желательны. Сырьевых компаний желательно избегать, т.к. они не контролируют цены на свою продукцию и их выручка зависит от «рыночного произвола»

2) Я понимаю, как компания зарабатывает деньги? Прибыли компании устойчивы и имеют тенденцию к росту?

Понимая, как компания зарабатывает деньги, как формируется выручка и чистая прибыль — можно прогнозировать будущее компании, уж во всяком случае можно будет увереннее говорить о снижении\увеличении выручки и чистой прибыли. Понимать такие вещи нужно :)

( Читать дальше )

Дивиденды2017.Свободный денежный поток Ростелеком.

- 01 октября 2017, 23:31

- |

Возмущена до предела. Такой БЕЗОБРАЗНОЙ организации я не видела ни разу.

Полное неуважение к участникам, которые пришли послушать рассказ об инвестировании в дивидендные акции и ко мне лично.

Началось с того, что всем желающим послушать банально не хватило мест не только для сидения, но и стоять было негде.

Вы думаете, что представитель мосбиржи, присутствующая в этом тесном и пыльном зале, организовала перемещение в соседний свободный более просторный зал? Как бы не так. Мало того, что мне пришлось самой помогать рассаживаться слушателям, так она ещё и пыталась зачем-то начать выступление позднее заявленных в программе 17.45 на 15 минут! И как только закончилось отведённое на выступление время, она попросила нас всех покинуть этот с позволения сказать, синий зал, несмотря на то, что у участников было ещё много вопросов. Никто не предложил нам хотя бы перейти в один из других свободных залов и мы примерно с третью присутствовавших в зале обосновались для обмена мнениями и ответов на вопросы прямо в коридоре, рядом с выходом, где и общались, продуваемые сквозняками, около гардероба на дивидендные темы.

( Читать дальше )

Перевод ИИСа от одного брокера к другому.

- 11 августа 2017, 05:52

- |

Если практически: перевод с Открытия в ВТБ 24.Хотя любой опыт подойдёт.Перевод бумагами.Нет ли скрытых комиссий, попадания на налог, бесконечной бумажной волокиты и.т.д. Плюсаните пожалуйста для вывода на главную.Думаю данный вопрос многим интересен, кто работает на акциях.Ну и хотелось бы услышать практический опыт людей.Буду переводить ИИС в этом месяце.

Калькулятор портфелей 2.2

- 28 января 2017, 19:48

- |

Что добавлено:

1. Попросили добавить инструментов. Добавил.

2. Раскраска таблиц корреляций.

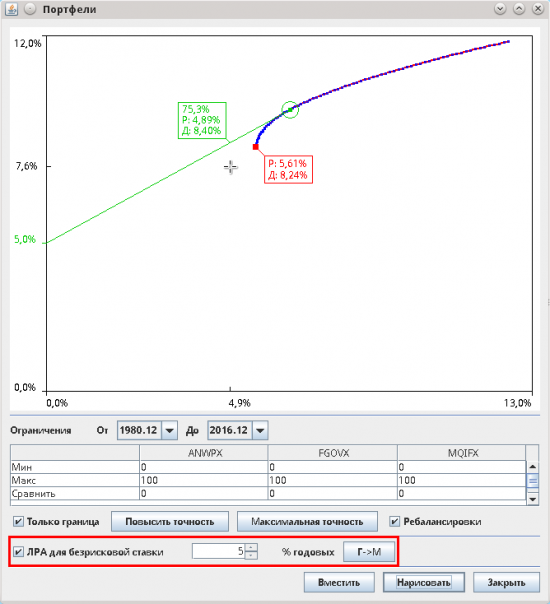

3. Коэффициент Шарпа на графике портфелей + фильтр по нему. Работает, если включить галочку «ЛРА для безрисковой ставки». Собственно, от указанной ставки Шарп и считается:

( Читать дальше )

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

Калькулятор портфелей Марковица

- 04 декабря 2016, 15:49

- |

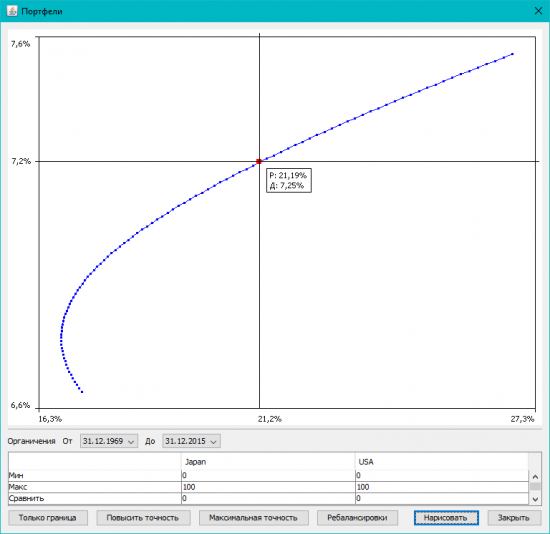

А так — презентую новый проект, Калькулятор доходности портфелей по Марковицу. Многие видели подобные картинки и знают, что это такое:

Для тех, кто не знает — это кривая риск-доходность портфеля, составленного из 2 инструментов. Марковиц доказал (за что получил Нобеля по экономике), что эта кривая всегда выгнута влево-вверх, и никогда вправо-вниз. То есть, добавление в портфель рисковых высокодоходных инструментов может уменьшить риск портфеля при увеличении прибыльности. Отсюда пошла быть современная портфельная теория.

А теперь можно считать и рисовать на дому! И совершенно бесплатно, в смысле даром!

Давайте по-порядку.

1. Качаем версию с Гитхаба (ссылка в конце поста), распаковываем. Проверяем на вирусы или читаем исходный код, убеждаемся, что все безопасно. Разблокируем calcaa.cmd через свойства файла и запускаем программу. Да, работает под Виндой и Линуксом. На Маках тоже должно, но не проверял из-за наличия отсутствия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал