Избранное трейдера Juris Tarvids

10 уроков по ETF

- 23 августа 2021, 14:33

- |

Биржевые фонды (ETF) ворвались на сцену в конце 2000-х — начале 2010-х годов, накопив сотни миллиардов долларов в активах и вызвав в процессе серьезный сдвиг в сторону стратегий индексации.

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре, возможностях и ограничениях этих ценных бумаг.

1. Что такое ETF?

Предлагая недорогой доступ практически ко всем уголкам рынка, ETF позволяют крупным и малым инвесторам создавать портфели институционального уровня с меньшими затратами и большей прозрачностью, чем когда-либо прежде.

Чтобы понять, как работают ETF, лучше всего начать с чего-нибудь знакомого, например, с традиционного взаимного фонда.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 6 )

Экономист заходит в публичный дом

- 22 августа 2021, 20:29

- |

Книга Эллисон Шрагер «Заходит экономист в публичный дом» шокирует с самого начала. Как вы думаете, сколько зарабатывает проститутка в США?

Внимание, эта информация может травмировать вашу психику.

Эллисон Шрагер пишет:

«В среднем час стоил 1400 долларов (104 тысячи рублей), хотя цена существенно варьировалась — это зависит от работницы и спектра услуг. Минимум составил всего 360 долларов (26 тысяч рублей) (столько берут за час те, кто недавно устроился в бордель), максимум — целых 12 тыс. долларов (892 000 рублей)».

Годовой доход опрашиваемой автором проститутки свыше 600 тысяч долларов (более 40 миллионов рублей в год).

Смотришь на эти цены и думаешь, что это, как не гиперинфляция доллара? Или же полиция и ФБР США работают косвенно на такие высокие цены. Ведь занятия проституцией во многих штатах под запретом, и за это грозит наказание обоим сторонам процесса. Получается, что службы закона работают на сутенеров и проституток, поднимая цены за их услуги. Для клиента это плата за риск. Добавьте туда еще преследования за харассмент и осознайте, почему секс в США такой дорогой. Даже Билл Гейтс не может его толком себе позволить и соблазняет коллегу (пол сотрудника-любовника не разглашается)).

( Читать дальше )

Какой фильм про ТРЕЙДИНГ самый лучший?

- 22 августа 2021, 20:11

- |

Какой фильм про ТРЕЙДИНГ самый лучший?

Практический Трейдинг. WFT - Измеряем Среднюю Температуру Торговой Системы?

- 21 августа 2021, 11:06

- |

Ну что ж, мой Любимый Проницательный Читатель. Пора мне переходить от мягкого стёба к откровенной провокации. Ибо нехрен.

Итак, каждый первоклассный трейдер трейдер-первоклассник знает азы успешной спекулейторской торговли. Они крайне простые. Надо всего лишь найти (изобрести самому, подсмотреть, украсть у кого-то, купить etc.) и обзавестись Торговой Системой. Перед употреблением на себе — хорошенько протестить её на истории. Можно даже применить метод WFT (собственно, из-за многочисленных постов на СЛ по нему эти строки и выскакивают из-под пера).

Если Сиcтема показывает УСТОЙЧИВУЮ динамику роста линии капитала НА ВСЁМ ВРЕМЕНИ — её принимаем и юзаем по полной. Если нет — «Зина, немедленно в печь!»

Однако, на мой наискромнейший, подобное выравнивание шансов Игрока-Трейдера и Рынка-Крупье ведёт к крайне серьёзной идеологической ошибке. Почему? Да всё очень просто —

( Читать дальше )

McDonald's уже обновился

- 19 августа 2021, 07:28

- |

McDonald's Corporation (MCD) недавно сообщила о финансовых результатах, которые легко превзошли результаты компании во втором квартале прошлого года. Конечно, в прошлом году была проблема первой волны пандемии Covid-19, поэтому годовой рост не имеет большого значения. Показатель роста по сравнению с этим периодом был очень низкой полосой, которую нужно было очистить.

Тем не менее, показатели McDonald's выросли даже по сравнению с тем же периодом 2019 года, показывая, что компания более чем оправилась от наихудшей пандемии. Акции компании недешевы и не дешевы уже некоторое время, но, на мой взгляд, последний квартал McDonald's и сила его бизнеса делают разумным приобретение большего количества акций даже на текущих уровнях.

28 июля McDonald's сообщил о финансовых результатах за второй квартал. Выручка выросла почти на 57% до 5,9 млрд долларов по сравнению с аналогичным периодом прошлого года, превысив оценку аналитиков Уолл-стрит на 320 млн долларов.

( Читать дальше )

Что такое дефляция?

- 18 августа 2021, 22:05

- |

Центральные правительства создают и уничтожают деньги, тем самым влияя на их предложение. Однако, если предложение денег не будет тщательно контролироваться, это может помешать экономическому росту. Оптимально, чтобы денежная масса росла вместе с экономикой, но не более того.

Если экономика растет быстрее, чем денежная масса, то дефляция происходит там, где цены на товары и услуги снижаются. Это может показаться хорошей вещью, особенно для потребителя, но это не так, потому что по мере падения цен люди придерживают свои деньги, так как в будущем они будут более ценными. Но современная экономика зависит от потребительских расходов. Без потребительских расходов товары и услуги не могут быть проданы, и предприятиям приходится увольнять людей, что приводит к нисходящей спирали, когда люди пытаются еще больше удержать свои деньги, вызывая новые увольнения. Кроме того, правительства получают меньше доходов за счет налогов, что заставляет их сокращать услуги.

( Читать дальше )

Можно ли найти «бесплатные» акции на российском фондовом рынке?

- 17 августа 2021, 18:37

- |

Термин «бесплатная» акция в данном контексте означает, что по балансу компании (РСБУ или МСФО) ее денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения (займы, предоставленные на срок менее 12 мес.) за вычетом процентного долга в расчете на акцию превышают цену этой акции на рынке.

Важно отметить, что данная таблица будет еженедельно пополняться новым именем.

Говоря на языке фундаментальной оценки акций, это означает, что конкретную акцию можно купить не только за собственные денежные средства самого предприятия на его балансе, но и ниже этой величины, то есть, по сути, получить ее бесплатно. В данном случае я хотел показать, что даже по самым консервативным оценкам (без учета основной стоимости самого операционного бизнеса компании) имеет место существенная недооценка акции.

Это явный перекос в оценке акции, но одновременно это не означает, что такая недооценка должна быть оперативно нивелирована за счет роста цены акции, так как в каждом конкретном случае необходим триггер (корпоративное действие), но на длительном горизонте инвестирования такие неэффективности, как правило, успешно отыгрываются инвесторами.

( Читать дальше )

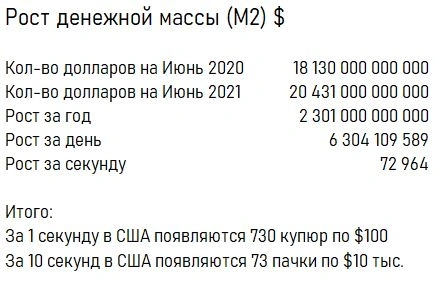

$73 000 в секунду!

- 12 августа 2021, 18:09

- |

В реальном времени процесс выглядит так:

Расчет этой благостной картины выглядит так:

( Читать дальше )

Азбука Уолл-стрит, ч. 2

- 12 августа 2021, 14:55

- |

Just at the time you sold some stock «short.»

E это хорошие прибыли, о которых постоянно сообщают

Когда вы встали в короткую.

F Is crop Failures—sometimes wheat, sometimes corn.

This usually happens at the moment you're «long.

F это неурожаи — пшеницы ли, кукурузы,

Что обычно бывает, когда вы в лонгах.

G Stands for Gambling (dear me, how absurd).

They speculate there; I used the wrong word.

G это азартные игры, сорри… спекуляции.

H is for „Hello!“ You answer the call.

»More margin," says broker; «Your stocks had a fall.

H это твой ответ на звонок, а тебе брокер из трубки: Дядя Коля приехал!

I Stands for Interest, which runs night and day

And gradually eats all profits away.

I интерес, что убегает с профитом.

J Is for Jersey, where they make the Trusts,

And J is for „Jay,“ who buys them and „busts. (Не на Дж. П. ли Моргана намек?)

J это Джерси, где создают трасты,

И Джей, который их покупает и банкротит.

( Читать дальше )

Грааль забесплатно 3: Фундаментальный анализ

- 11 августа 2021, 21:02

- |

Спойлер – в этот раз Грааля не будет. Просто для вашего и нашего удобства мы решили вынести посты «за жизнь» в отдельную рубрику «Грааль забесплатно», чтобы они не смешивались с публикациями результатов портфеля и анализом эмитентов.

Хоть эта статья и не претендует на «граальность», надеемся, она все же будет кому-то полезна. Сегодня мы хотели бы поделиться нашим подходом к фундаментальному анализу публичных компаний. Тема, конечно, неоднократно освещалась на Смартлабе, поэтому мы решили сфокусироваться не на фундаментальном анализе вообще, а на том, как мы проводим его на регулярной основе в рамках реализации нашей инвестиционной стратегии.

Цель анализа

Фундаментальный анализ часто ассоциируется с процессом поиска недооцененных акций и «стоимостным инвестированием» по заветам Бена Грэма и Уоррента Баффета. Инвесторы анализируют компании и в случае, если «справедливая стоимость» существенно выше текущей цены, добавляют акции в портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал