Избранное трейдера Дар Ветер

Виктор Нидерхоффер - Университеты биржевого спекулянта

- 22 апреля 2016, 23:21

- |

Недавно перечитывал первую книжку Виктора Нидерхоффера «Университеты биржевого спекулянта». Виктор — известный спекулянт 80-90 годов прошлого века. Одно время он считался лучшим специалистом по фьючерсам и опционам нью-йоркской фондовой биржи. Но моё внимание он привлек прежде всего упоминанием о том, что около 10 лет работал на Джорджа Сороса, распоряжаясь одним из маленьких фондов в $100 млн этого выдающегося спекулянта, политика и филантропа.

Как ни странно, в книге нет абсолютно ничего про технический анализ. Она скорее посвящена психологии и философии успешного спекулянта, помогающим ему выжить на рынке. Виктор рассказывает об аналогиях между поведением живых организмов животного мира и движениями рынков, о рисках игры с большим плечом, о фатальном влиянии мелких факторов типа спрэда или брокерской комиссии на вероятность выигрыша, о пользе научного подхода к анализу рынка и даже о роли секса в жизни биржевого спекулянта.

( Читать дальше )

- комментировать

- 1.7К | ★4

- Комментарии ( 9 )

Отдаю грааль в добрые руки

- 09 апреля 2016, 12:33

- |

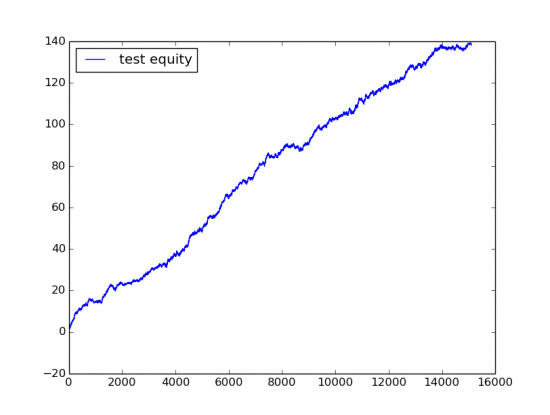

Сбербанк MOEX 15106 трейдов прибыль 140 руб на одну акцию, периодичность трейдов где-то 15 минут, equity где-то за год.

То же самое для Ri, 22237 трейдов прибыль 100000 пунктов на один контракт, или 5 пунктов на трейд, периодичность такая же 15 минут.

( Читать дальше )

Порочный круг или почему от решения ФРС уже ничего не зависит.

- 05 апреля 2016, 14:08

- |

Многие до сих пор гадают, повысит ФРС ставку или нет и когда, в апреле, в июне или в декабре? То, что сейчас происходит на фондовых рынках и в целом в мировой финансовой системе, уже никак не зависит от действий американского регулятора и любое его решение всё равно будет иметь негативные последствия.

Если ФРС всё- таки отважится повысить ставку на июньском заседании, то это будет удар и по американской экономике и по американскому фондовому рынку и чем всё кончится уже понятно. Коррекцию и бегство из риска явно не избежать.

А что будет, если ФРС не проявит решительности и дальше будет сидеть и наблюдать? Кто-то подумает что это станет позитивом, но нет. В этом случае, инвесторы начнут нервничать ещё больше, ибо паузу регулятор берёт из-за рисков, про которые он умалчивает. Но самое главное в другом. Если ФРС откажется от дальнейшего повышения ставки, то это незамедлительно приведёт к падению американского доллара ко всем основным мировым валютам. В этом случае, и евро и японская иена начнёт укрепляться ещё сильнее, а к чему это приведёт? А это приведёт это к ещё большему обвалу на европейских площадках и на японском фондовом рынке, который итак находится в штопоре. В случае, если ФРС сменит риторику и опять возьмёт паузу, то мы увидим падение индекса доллара DXY минимум к отметке 85 пунктов, что ещё больше ударит по двум крупным экономикам. Уже сейчас мы с вами наблюдаем на фондовых рынках репетицию подобного решения.

( Читать дальше )

Дельта-хэджирование и сумасшедшие движения акций!!!

- 04 апреля 2016, 14:27

- |

Не случайно, когда мы видим на своих фильтрах большие проторгованные объемы на опционах, это приводит к большим движениям на акциях за короткий промежуток времени. Имея эту информацию, у вас будет хорошее преимущество. Давайте рассмотрим почему?

Для каждого купленного опциона есть проданный, иными словами это антагонистическая игра (если заработал прибыль, то кто-то потерял такую же сумму). Чаще крупными продавцами опционов (кол/пут) являются брокерские дилеры и маркет-мейкеры, которые выставляют большие блоки опционов по цене аск.

Одна из причин, почему происходят такие большие движения в акциях, является то, что при продаже опциона «колл» крупный дилер должен захеджировать свой опцион через покупку акций. Это может привести к увеличению объема покупок и привести к большим движениям в акции.

Т.к. акция растет и дельта проданного опциона кол тоже подрастет, то дилеры, которые до этого идеально захеджировали опцион по дельте вынуждены покупать еще акции, т.к. дельта по «проданному колу» изменилась.

( Читать дальше )

Торгуем фьючерсы CME, а также опционы внутри дня

- 04 апреля 2016, 10:24

- |

Сделка по $NGK6 — покупка от уровня 1.903, сделку можно было отрабатывать через покупку фьючерса или опциона. Риск при покупке опциона ниже, за счет дельты. Прибыль фиксировали при достижении ТР1.

$NGK6 покупка 1.903, стоп на 1.833, Тр1 2.03+ Тр2 2.15 или покупка 1.9 Call на 26 апреля.

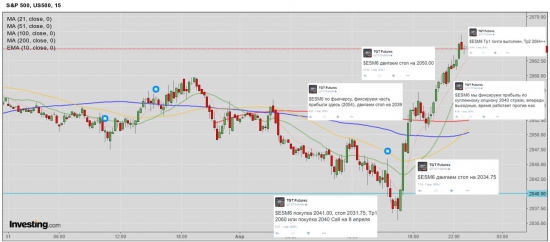

Внутридневная сделка по фьючерсу $ESM6, вход на пробой уровня 2041.00, альтернативный вход через покупку опционов

$ESM6 покупка 2041.00 стоп 2031.75, ТР1 2060 или покупка 2040 Call на 8 апреля.

$ESM6 по фьючерсу фиксируем часть прибыли 2054, по опциону фиксируем прибыль 2040 страйк, впереди выходные, время работает против нас.

$ESM6 Тр1 почти выполнен Тр2 2064++

( Читать дальше )

а вы точно зарабатываете на рынке?

- 03 апреля 2016, 18:43

- |

вырабатываю стиль трейдера — гопника!!! а ЧО - зато заметно ))

Чувствуете запах? Паритетом пахнет

- 03 апреля 2016, 10:41

- |

Конечно все не так радикально, но внушительным снижением евро доллара, на данный момент пахнет. Я не совсем ванга, чтобы сказать, «будем в 1,03 через месяц» Но предпосылки есть.

1)Слабый доллар.

Весь Март, плюс частично февраль, Американская валюта слабела против основных «конкурентов». Причин для этого было не мало, но в первую очередь это голубиная риторика членов ФРС в отношении повышения процентных ставок. Но главное не причины, а следствия. Так же в это следствие идеально вписывается подорожавшая нефть (не важно что сейчас она снова идет вниз, важно что выросла она за февраль/март, внушительно) Как вы наверно уже поняли, я намекаю на рост инфляции в штатах. Причем рост не только непосредственно показателей инфляции, но также и рост инфляционных ожиданий. (ФРС разбился на два лагеря, одни во главе с Йеллен считают что для повышения ставок нужно руководствоваться инфляционными показателями. Вторая группа, во главе с Буллардом, считает инфляционные ожидания, более точно характеризующими ситуацию). Таким образом, при росте инфляции мы можем наблюдать три события, которые поддержат доллар

( Читать дальше )

Спалю ка я, пару непроверенных Граалей?))

- 27 марта 2016, 02:27

- |

итак.

берем инструиент ликвидный по опционам чтоб был — например Si или RTS или… кто на америке или англии там наверное ES или EuroUSD подойдут.

стакан открываем опциона со страйками прилично отдаленными от текущей цены базы

смотрим достаточна ли там ликвидность и спред чтоб адекватный и сама премия близка к теоретической.

далее.

с помощью калькулятора Пивот уровни Тома ДеМарка (можно вот тут вбить OHLC : http://extra.agea.com/ru/tools-ru/calculators/pivot-levels-ru/demarks-pivot-points-ru )

находим предполагаемые границы завтрашнего диапозона дня — там минимум и максимум рассчитывается исходя из цен откр, закр, хай/лоу вшерашнего дня/периода -например для рубля с учетом ночного закрытия рынка и корреляции его с нефтеценами на брент я бы учитывал что открытие рубля не всегда точно отображает то что за ночь было в нефти. а так как рубль привязан к нефти то скорректируйте (это надо минут 10 потратить) цену предпологаемого вчерашнеторгового открытия дня относительно нефти -хотя это не обязательно — итак можно просто OHLC вчерашнего рубля вставить -уровни все равно не попадут всегда точно, но нам и не нужно точность — нам нужно примерно предпологать где будет макс/мин завтра на рынке.

( Читать дальше )

Хроники Порядочного Спекулянта: Intro

- 26 марта 2016, 16:38

- |

Интро:

Мне 37, жена, дети, кошки, москва ( хочется верить, что все-таки сменю ее на более теплый климат ), ругаюсь матом, опыта более, чем до хрена, за плечами более 1500 проторгованных сессий, куча феноменальных взлетов и эпических падений, проданных и купленных объектов движимого и недвижимого, проф.деформаций сознания, выпитого вина и прочих + и -, присущих активному трейдингу. Торгую я исключительно e-mini, торгую руками, хотя есть «пенсионный» счет, автоматизированный, но это отдельная история. Где-то с 2010 года использую Волфикс ,5-минутные паттерны, вареный кофе, сигареты, радио Джаз и окуметил ).

У меня нет выдающегося образования, есть в/о — но оно так себе так, коммерческий вуз конца 90х годов, я не служил в армии, у меня никогда не было трудовой книжки, я ни разу в жизни не работал по найму, я не мажор — вырос в рабочем квартале мск, но у меня богатый опыт: я начинал с радио-рынка в Митино, занимался торговлей оптом и в розницу почти всем, кроме людей, наркотиков и оружия, у меня была сеть салонов сотовой связи, имею огромный опыт в недвижимости, как коммерческой, так и жилой, было агентство недвижимости, я инвестировал в музыкальные группы, был мелким арендодателем, имел таксопарк, занимался арендой авто, был кредитным брокером, имел 2 ресторана в Крыму ( Украинском ), юридические и туристические агентства, автосалон и даже сауну ). Короче говоря, я в полной мере вкусил всю прелесть свободы в этой стране ). Далее я пришел к бирже или биржа пришла ко мне — не суть )

( Читать дальше )

"Гранаты не той системы".

- 25 марта 2016, 20:23

- |

Что мешает зарабатывать на рынке?

ДЦ (брокер) плохой?

Спред большой, говорите?

Стартовый капитал маленький?

А может «гранаты не той системы»? © «Белое солнце пустыни».

Плохой ДЦ?

Бывает. Но эту причину я поставил бы на самом последнем месте.

Насчет спреда и стартового капитала – это дежурные отмазки человека, который взялся не за свое дело.

Обидно самому себе сознаться, что купить/продать и заработать на этом оказывается не так просто? Но чем раньше осознаются эти реалии и начнется планомерное изучение методов работы на рынке, тем быстрее может быть эффект (может быть, но не обязательно будет).

Научиться можно у того, кто сам умеет зарабатывать. А тот, кто умеет, обычно редко учит, ему незачем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал