Избранное трейдера smopter

Российский керри трейд

- 01 апреля 2017, 07:34

- |

Российский керри трейд

То, к чему приводит такая ситуация на финансовых рынках России, описывается термином «керри трейд». Выгоду этого инструмента сейчас легко недооценить, она неочевидна из простого сравнения ставок.

Напомним механизм керри трейда: инвестор заимствует на западном рынке доллары под 2% годовых, продает их за рубли, хеджирует риски обратной покупки на год под 9%, то есть тратит 11% годовых – в то время как доходность по пятилетним облигациям российского Минфина, которые он покупает на эти рубли, – около 8%. Итог: –3%. В чем смысл?

На деле эти цифры нужно дополнить следующими:

1)во-первых, основные западные инвесторы покупали российские долги еще в 2016 году, когда ставки по облигациям были 9–10% (+1–2% к 8%);

2) во-вторых, снижение доходности по государственным облигациям примерно повторяет путь снижения ключевой ставки Банка России, то есть при снижении ключевой ставки на 2 п.п. доходность бумаг постепенно тоже сократится на 2 п.п. Это объясняется тем, что от ключевой ставки напрямую зависит ставка по депозитам; это – прямой конкурент облигаций, и по законам рынка их доходности изменяются одинаково;

3)в-третьих, снижение доходности облигаций на 1 процентный пункт повышает цену этих облигаций примерно на 5% годовых дополнительно.

Просуммировав все «надбавки», мы получаем: на снижении на 2% в год ставки ЦБ (с 10% начала 2017 года до 8%) иностранные покупатели могут заработать 10–12% в долларах США, не неся при этом практически никакого риска. Такой доходности при таком риске на западных рынках получить практически невозможно. В итоге иностранный капитал продолжает стремиться в рублевые облигации, попутно укрепляя курс российской валюты.

( Читать дальше )

- комментировать

- 72 | ★7

- Комментарии ( 16 )

Кто не понял, тот поймёт или между ними тает лёд.

- 31 марта 2017, 09:14

- |

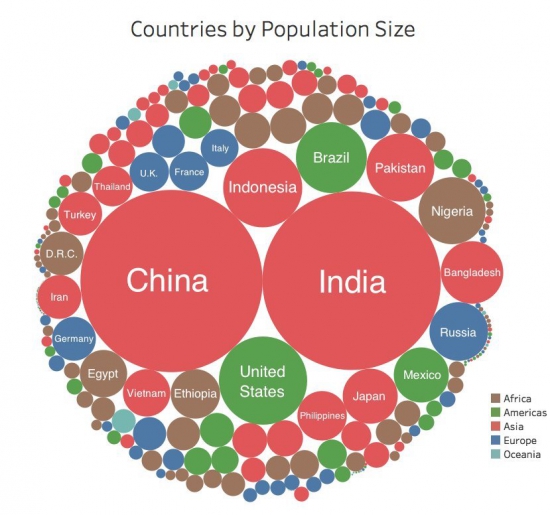

Сейчас на Аляске ВВП на душу $66 800; в России — $14 600 на душу.

-----------------

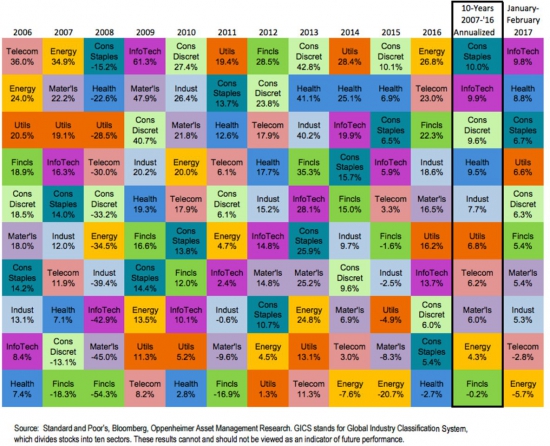

Доходности отраслевых индексов акций в США за 10 лет. Потребительский сектор и технологии в лидерах. Банки тяжелее всего пережили кризис:

( Читать дальше )

Мой первый миллион с помощью робота для торговли опционами

- 28 марта 2017, 10:07

- |

В прошлый раз я Вам рассказывал, про свой первый убыток. Статья набрала много отзывов. Советую прочитать, если не читали.

Но после такого удара судьбы я не отчаялся и продолжил торговлю. В результате хмурые облака скоро разошлись и засияло солнце...

В следующий раз я Вам расскажу про то, как отдел доверительного управления, в котором я работал, успешно просрал 12 миллионов на опционах.

( Читать дальше )

Как кухни незаметно стригут лахов. На примере шорта S&P500

- 27 марта 2017, 11:26

- |

Шортанул я через одну из кухонь S&P500. Признаюсь, за последние два года я еще ни разу не шортил СП, так что не подумайте, что это мой очередной заход… Почему через кухню? Потому что было там денег немного, отчего думаю не заработать-то?

Итак, считаем.

Маржа: $2,350 за 1 контракт.

Цена контракта: $235,000.

Плечо: 1:100

Залог получается 1% хотят странно, — в спецификации написано 1,5%.

============================

Ну да ладно, а теперь внимание, самое главное!

Спред: 0,7 пункта = $70 или 0,03% против спреда 0,1 пункта на CME и $10 комиссии за трейд.

Но есть и еще одно странное, о чем даже не упомянуто в спецификации CFD:)

Это Своп… Откуда взяться Свопу в контракте cfd на фьючерс вообще непонятно! Ведь в цене любого фьючерса своп уже зашит в виде контанго или бэквордации:) То есть кухня применяет своп там, где его в принципе быть не должно! Своп можно было бы объяснить, если бы это был cfd на сам индекс. Но CFD на фьючерс не имеет свопа по определению! Это все равно что взимать проценты за кредит дважды.

Причем о свопах на cfd нет ничего на сайте кухни. Вот например таблица спецификации валют. Тут свопы есть:

( Читать дальше )

Как ОПЕК проиграла войну против сланцевиков

- 23 марта 2017, 06:49

- |

В начале марта Rystad Energy представил увлекательную диаграмму, показывающую насколько драматичным было влияние роста технологической эффективности на коллапс себестоимости производства сланцевой нефти в США. Только за последние 3 года уровень безубыточности добычи рухнул с $80 до $30...

Причем эта статистика уместна почти для всех регионов добычи в США.

( Читать дальше )

Брокер Charles Schwab рассказал о силе диверсификации

- 21 марта 2017, 13:52

- |

В своем свежем обзоре Charles Schwab рассказал инвесторам о силе диверсификации при составлении портфеля.

Так, если инвестор формирует случайным образом портфель из 5 акций, а рынок растет в этот год на 6%, то вероятность получить убыток по портфелю составляет 40,1%. Однако эта вероятность падает до 12,9%, если в портфеле собрано 40 акций, пусть и подобранных случайным образом.

( Читать дальше )

Нефть - спрос предложение сантимент

- 08 марта 2017, 22:50

- |

К примеру, в нефти 93 предложение 90 спрос, и должна цена падать, а нифига. Толпа думает, что вверх и тарит тупо, тратя деньги и выкупая на корню излишеки в эти 3 млн барр. Сантимент, это переменная часть она либо увеличивает спрос, либо увеличивает предложение.

Когда сантимент в плюс, то поток денег в актив тоже в плюс идет, и этот поток вполне легко может выкупить весь излишек. Но от этого растет нетто лонг и запасы. Чем больше нетто лонгов и запасов, тем больше денег сидит в нефти. И может сидеть даже если реальный избыток будет расти, если инвестиций будет больше чем рост избыток то его выкупят.

1 млн бар нефти в день это 50 млн долл всего. Если сантимент бычий и может привлекать по 300 млн. долл в день в инвестиции в нефти, неважно в запасы ли это идет в виде хранилищ или в лонги на биржах — то пофиг, сантимент выкупит избыток.

( Читать дальше )

10 самых прибыльных торговых формаций на NYSE

- 13 сентября 2016, 17:15

- |

Как часто вы сталкивались с непонятным входом в акцию? Как часто приходилось корить себя за торговлю в хаосе и терять деньги? Каждый раз, вопросы о трейдинге заставляют вас напрягаться? Нам, трейдерам, необходимо систематизировать все, от входа в сделку до ее закрытия. Мы сможем одолеть себя если человеческий фактор будет минимален. Чем проще действия, тем легче их, качественно, повторить.

Прежде, чем начать обзор прибыльных формаций, мы должны понять — как они работают. Важен, не сам факт линий или графических визуальных подтекстов, а важна идея почему формация должна отработать. Чтобы это понять, нужно рассмотреть теорию спроса и предложения.

В большинстве случаев, происходит выдавливание толпы. Одна сторона, к примеру, покупатели, выдавливают продавцов. Или продавцы выдавливают покупателей, покупатели в данном случае становятся продавцами. В следующей статье мы разберем важное понятие дисбаланса.

( Читать дальше )

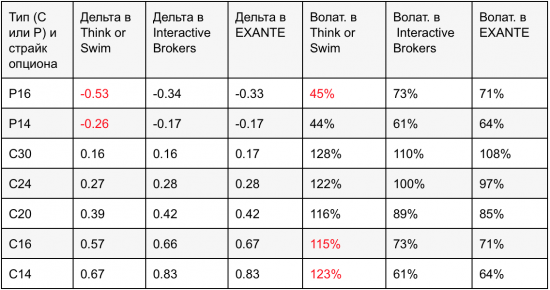

Расчёт греков в терминалах EXANTE, Interactive Brokers и Think or Swim

- 03 августа 2016, 18:09

- |

А у вас когда-нибудь были проблемы из-за неправильного подсчёта греков? Неудивительно, ведь даже самые продвинутые терминалы расходятся в своих вычислениях. Казалось бы, такое невозможно, учитывая, что расчеты некоторых параметров делает сама биржа. Однако мы сравнили данные в трех разных терминалах и пришли к удручающих выводам.

К примеру, если Дельта для подсчета опциона на индекс S&P 500 в терминалах EXANTE и IB почти одинакова, то оценки ToS сильно отличаются. С расчетом Тэты ситуация обстоит еще хуже – результаты всех терминалов расходятся на десятки процентов.

Сегодня мы расскажем, почему корректность вычисления греков так важна в трейдинге, и в каком терминале реализована наиболее точная модель расчетов.

Опцион – один из самых рисковых и азартных финансовых инструментов. На нём, теоретически, можно быстро получить большие прибыли. Размер потенциального проигрыша заранее известен – это цена, за которую вы покупаете опцион (премия опциона). Размер же потенциального выигрыша не ограничен. Эта асимметрия привлекает к опционам многих новичков, но без опыта и знаний они обычно больше проигрывают, чем выигрывают. Для них опционы работают как лотерея: ведь там тоже проигрыш известен и невелик, а выигрыш может быть гораздо больше. Но вероятность проиграть – непропорционально больше, чем вероятность выиграть. Игроки в лотерею в среднем больше проигрывают, чем выигрывают.

( Читать дальше )

Год выборов и индекс S&P500

- 13 июля 2016, 22:40

- |

Всем хорошего летнего настроения и отдыха!

Ещё немного бесполезных картинок в ленту)

На графике индекса S&P500 отмечены белыми линиями выборы в США.

Азиатский финансовый кризис 1997-1998 годов, последовал после выборов.

Выборы 2000 года проходили на «новостях о доткомах», которые начали снижение в марте, нефть начала торможение параллельно с этим.

Следующий «кризис» начался перед выборами 2008 года.

Далее все радуются количественному смягчению.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал