Избранное трейдера sl_walker

Рэй Далио: Меняющийся мировой порядок. Глава 5. Большие циклы Соединенных Штатов и доллара. Часть 2-2.

- 12 сентября 2021, 19:10

- |

Часть 2-1: https://smart-lab.ru/blog/723190.php

Период капиталистического бума 2008-20 годов, финансируемого деньгами

В 2008 году долговой кризис привел к снижению процентных ставок до 0%, что заставило центральные банки трех стран с основной резервной валютой (во главе с ФРС) перейти от монетарной политики, ориентированной на процентные ставки (MP1), к монетарной политике, ориентированной на печатание денег и покупку финансовых активов (MP2). Центральные банки печатали деньги и покупали финансовые активы, что давало деньги в руки инвесторов, которые покупали другие финансовые активы, что вызывало рост цен на финансовые активы, что было полезно для экономики и особенно выгодно для тех, кто был достаточно богат, чтобы владеть финансовыми активами, поэтому это увеличивало разрыв в благосостоянии. Вливание большого количества денег в финансовую систему и снижение доходности облигаций обеспечило компаниям большое количество дешевого финансирования, которое они использовали для выкупа собственных акций и акций связанных компаний, которые они хотели приобрести, что еще больше повысило цены на акции. По сути, заемные деньги были бесплатными, поэтому инвестиционные и корпоративные заемщики воспользовались этим, чтобы получить их и использовать для покупок, которые привели к росту цен на акции и корпоративных прибылей. Эти деньги не просачивались пропорционально вниз, поэтому разрыв в благосостоянии и доходах продолжал расти. Как показано на диаграммах ниже, разрыв в благосостоянии и доходах сейчас самый большой с момента 1930-45 годов.

( Читать дальше )

- комментировать

- 4.2К | ★19

- Комментарии ( 11 )

НЛМК . Где самые высокие цены на сталь, новые налоги для металлургов, когда снизится CAPEX, падение цен на руду, будет ли продажа зарубежных активов. Тезисы из интервью с Тимофеем Мартыновым 06.09.21

- 09 сентября 2021, 18:19

- |

Ниже мой пересказ своими словами, того что мне показалось важным из 2 часовой трансляции (">Секреты компании НЛМК: диалог с эмитентом — YouTube )

В скобках мои собственные соображения.

1.Если будет штраф от ФАС, то не 15% ( максимум), обычно намного меньше ( впечатление что не видят для себя большой угрозы)

2. НДПИ для металлургов. Пока ничего не ясно, все обсуждают ( согласны платить, но разумную величину).

3. Цены на сталь. Больше всего в мире выросли цены на сталь США.

Основная причина роста — спрос растет быстрее, чем металлурги запускают мощности.

Сейчас спрос и предложение выравниваются, в Германии уже рост запасов стали.

Важна не столько цена продажи, сколько разница между ценой продажи и себестоимостью сляба. ( маржа, т. е. если при снижении цены стали, будет падать сырье, то прибыль может не измениться)

4. В США цены скорее всего будут выше чем, т.к есть пошлина в 25%.

Местные потребители требуют ее отмены.

Экспортируют сляб в Пенсильванию на свой завод.

5. Г/к лист в основном идет в Европу.

6. Китай тормозит производство стали. В первую очередь уменьшают экспорт, отменяя льготы.

7. В РФ спрос растет в весенние и летние месяцы.

8. Рост процентной ставки тормозит ипотеку, стройка снижается, потребление металла снижается. 70% потребления стали в РФ- стройка.

9. Китай напрямую не влияет на наш рынок стали. Китай влияет на мировые цены на руду. НЛМК от этого мало зависит.

10. Качество стали одинаково внутри РФ и за рубежом.

( Читать дальше )

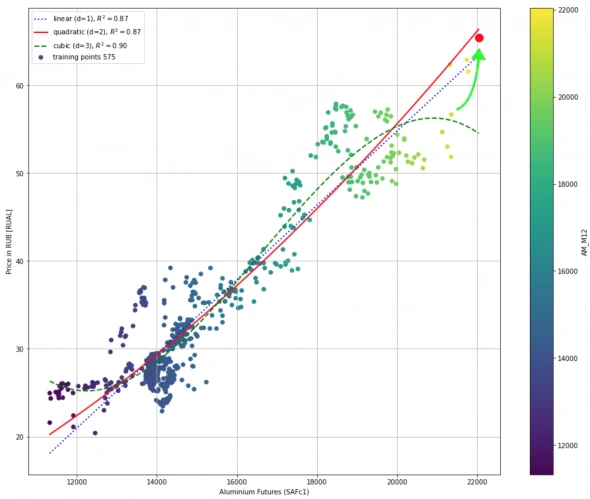

Русал пришел к своей квадратичной функции регрессия c r^2 0,87

- 08 сентября 2021, 12:40

- |

По оси Y — Дневные цены закрытия котировок акций Русал, так же с 2019-го года

Большая красная точка — это сегодняшний день, на момент поста.

Красная линия — квадратичная функция регресси

Синяя пунктирная линия — линенйная функция регресси

Почему это важно, смотри предыдущий пост перед началом движения, было указано куда идем и почему идем, вот и пришли. Но разброс большой можем идти выше к 70-и рублям при той же цена алюминия.

Как всегда предоставляю исходные данные от расчета пользуйтесь jupyter notebook файл

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 3 из 3

- 24 августа 2021, 14:57

- |

Первая часть | Вторая часть

Печатая деньги и покупая долговые обязательства, как это делалось с 1933 года, центральные банки поддерживали цикл расширения денежной и долговой массы. Они делали это, совершая покупки, которые подталкивали цены на облигации вверх, и предоставляя продавцам этих облигаций наличные деньги, что приводило их к покупке других активов. Это подталкивало цены на эти активы вверх и, по мере того как они росли в цене, снижало будущую ожидаемую доходность. Поскольку процентные ставки были ниже ожидаемой доходности других инвестиций, а доходность облигаций и другие будущие ожидаемые доходы упали до очень низких уровней по сравнению с доходами, необходимыми инвесторам для финансирования своих различных расходных обязательств, инвесторы все чаще занимали деньги для покупки активов, доходность которых, как они ожидали, будет выше, чем стоимость займа. Другими словами, они следовали классическому процессу «пузыря», покупая финансовые активы на заемные деньги, делая ставку на то, что купленные ими активы будут иметь более высокую доходность, чем их стоимость. Покупки с использованием заемных средств подтолкнули цены на эти активы вверх, понизили их ожидаемую будущую доходность и создали новую уязвимость долгового пузыря, которая может дать о себе знать, если доходы, полученные от купленных активов, окажутся ниже стоимости заемных средств. Когда долгосрочные и краткосрочные процентные ставки были около 0%, а покупка облигаций центральными банками не так эффективно использовалась для стимулирования экономического роста и помощи тем, кто больше всего в ней нуждался, мне стало очевидно, что второй тип денежно-кредитной политики не будет работать хорошо и потребуется третий тип денежно-кредитной политики — «денежно-кредитная политика 3», или ДКП3. ДКП3 работает за счет того, что центральные правительства резервных валют увеличивают свои заимствования и направляют свои расходы и кредитование туда, куда они хотят, а центральные банки резервных валют создают деньги и кредиты и покупают долговые обязательства (и, возможно, другие активы, например, акции) для финансирования этих покупок.

( Читать дальше )

Почему акции падают…

- 20 августа 2021, 12:35

- |

Часто обсуждаем причины роста или падения… Сегодня вспомнилась история из реального прошлого.

Сестра Ольга живёт в Америке. Семья обеспечена, дом с большим участком. Занимаются с мужем разведением певчих и декоративных птиц. Есть и павлины. У павлинов весной брачный сезон. Самцы распускают хвосты и «поют». На мой взгляд издают жуткие вопли :-). В первый год, когда только появились павлины, соседей эти крики птиц обеспокоили. Они вызвали представителей общества по защите животных. ( В Америке очень серьёзная организация). Они привезли с собой какого-то профессора, устроили консилиум и пришли к выводу, что у птичек стресс, им не обеспечены условия и т.д… Деталей не помню, там ещё было обжалование, адвокаты… но в итоге Майкла – мужа сестры (он собственник) оштрафовали на 20+ тысяч долларов. Точную сумму не помню, но порядок такой. У него был портфель акций (хотя почему – был, он и сейчас есть). Сестра мне сказала, что надо продать что-то из бумаг, не объясняя зачем (все детали я узнал позже). Да и не вникал тогда – надо значит надо. Занят был своим, не до неё… Просмотрел, выбрал бумагу, которая себя уже отработала, там и сумма как раз была подходящей… Оля, продай “XYZ” (не помню уже названия). ОК. Эх… мне бы подумать, где Оля, а где «продай». Бумага была не очень ликвидная, и Оля, человек далёкий от биржи, продала. Звонком брокеру по телефону одной заявкой по рынку… В общем цена от этой продажи упала на 5-7%. (Или брокер подсуетился…) Ну да ладно… Через несколько дней читал разные обзоры, и тут вижу – “XYZ”! Снижение… EPS… Growth… Forward P/E… И долго смеялся. К тому времени я уже знал причину срочной потребности в деньгах…. Блин, да какой там Carrent Retio… Развели разные теории а в действительности всё проще — павлины еб.. спариваются, орут, вот акции и падают…. :-)

Всем успешной пятницы и хороших выходных. :-)Актуальное Interactive Brokers

- 19 августа 2021, 16:52

- |

Специально для вас, пошаговая подробная инструкция.

+ БОНУСОМ.

Наиболее популярные вопросы по этому брокеру.

Смотрите ниже.

Итак, начнём.

Пошаговая инструкция как пополнить и вывести средства из Interactive Brokers.

Как перевести (пополнить) в IB, подробно здесь:

Как перевести деньги в Interactive Brokers со счета в российском банке

https://smart-lab.ru/blog/606122.php

Как вывести из IB, к себе в банк.

Начнем.

Пошаговая инструкция: как вывести средства из Interactive Brokers к себе в банк.

- Заходим в личный кабинет в IB.

- Вкладка: Переводы и платежи

- Перевод средств.

- Вывод средств.

- Для перевода RUB и USD на банковский счет рекомендую WIRE-перевод

( Читать дальше )

Коротко по М.Видео и ее отчету за 2 квартал

- 19 августа 2021, 12:51

- |

Прибыль 1 полугодия сильно искажена продажей goods.ru (~4 ярда) и ковидными корректировками. По факту идёт снижение прибыли из-за растущих издержек. Рост расходов за год: персонал +2,5; аренда +1,3; реклама +1,2; проценты +0,8; склады +0,6; административные +1,3.

Инвесторы аккуратно начали сливать М.Видео вместе с началом цикла повышения ставок ЦБ.

Капа текущая 115 ярдов, я бы не сказал, что завышенная. Вполне выглядит справедливо, но и недооцененной компанию не назвать.

Дивиденды по итогам последних 12 мес будут в районе 11%, но это благодаря распродаже активов. В будущем конечно будет пониже.

Весь вопрос в перспективах. Я вижу огромную конкуренцию и желание всех на этой поляне расти: OZON, ЯндексМаркет, СберМаркет, Aliexpress, Wildberries и так далее. Я бы в эту зарубу испугался бы лезть.

Обзор отраслей США

- 07 августа 2021, 16:51

- |

Приветствую всех читателей. В начале хочу отметить пару пунктов. Первое — это то, что написанное не является инвестиционной рекомендаций. А вот аргументированная критика в комментариях, советы и прочее приветствуется. Второе — это Telegram-канал. Так получилось, что обзор вышел большим, так что кто-то может за раз не осилить, поэтому был создан Telegram-канал, дабы всегда была возможность. Пока там публикуются посты на Smartlab в фромате PDF, так что можно скачивать и не подписываться. Разве что там пораньше будет появляться материал, ибо не сразу на форуме публикую. Вот ссылка - https://t.me/joinchat/bU-1T88p7x4xMDEy

Краткий обзор американского рынка за 1-е полугодие.

Хотя 2020 год и был знаменательным на различные рода уникальности события, как восстановления рынка за несколько месяцев, 2021 является интересным от скальпера до долгосрочного инвестора.

Самыми прибыльными инвестициями 1-ое полугодие были пиломатериалы, кинотеатры и сеть магазинов по продаже игр. Однако это не означает, что остальные акции и отрасли плохо себя показали. Рассмотрим подробно каждую из них.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал