Избранное трейдера Дед Панас

Что делать если комп тормозит, актуально для трейдеров.

- 01 октября 2018, 17:12

- |

- комментировать

- 4.5К | ★77

- Комментарии ( 38 )

Доброе утро смартлаб! Александр Резвяков на конференции смартлаба!

- 10 сентября 2018, 10:59

- |

Александр Резвяков впервые в истории конференций смартлаба выступит на нашей конфе 6 октября!

Последний раз виделись аж в 2012 году на конференции в Новосибирске.

Слева кстати Александр Журавлев.

Вторая новость! Лучший пост дня в пятницу написал репликант_мих, 1000 руб на телефон уходит ему за его запись

Привыкаешь к тому, что сзади.

Сегодня снова разыгрываем 1000 рублей!

Итак, 5 призовых постов прошлой недели:

«Инвестграм#7. Работа с Excel. Построение графиков доходностей»

Когда будет рецессия? Лидирующие экономические индикаторы

подрубил google trends к роботам и выкладываю файлики

Пример направленной опционной торговли на реальных сделках

Привыкаешь к тому, что сзади

Спалился таки

- 11 августа 2018, 23:32

- |

Бэкграундом у меня к этой книге были «Принципы» Р. Далио, «Спотыкаясь о счастье» Д. Гилберта и «Думай медленно, решай быстро» Д. Канемана, прочитанные ранее в этой последовательности. А теперь я прочёл и «Таблетку».

Что понравилось: в книге есть отдельные новые подходы, которые я если и встречал у Канемана, то они не были там сильно акцентированы. К примеру — если хотите развиваться, то это возможно только путём создания новых связей в мозгу, а связи создаются активнее, если мы видим противоречие и решаем его. Противоречия привлекают внимание. А у Далио они называется «ошибки» — которые надо исправлять, чтобы стать лучше. Так же как у Далио, единственным мерилом правильности должна являться настоящая реальность, а не наши вымыслы о ней.

( Читать дальше )

Достался мне сотрудник...

- 05 августа 2018, 00:38

- |

По наследству, с первых дней.

Я понимал что с ним что то не так. Заикался он немного. Когда волновался много заикался.

Поэтому к нему все относились по доброму и я старался лишний раз не напрягать. Он студент 4 курса очень престижного технического вуза. Из деревни, поступил сам по ЕГЭ.

Возник у меня диссонанс. Не понимает он моих поручений. Простых вещей...

Начал думать, что не так? Стал его прощупывать. Это сложно, прощупать заику...

Начал копаться в литературе. Посадил решать тесты (типа теста Саймон Барон-Когана www.aspergers.ru/sq)

Оказалось он высокофункциональный аутист.

Раньше думал все эти тесты дурь. Для нас, советских людей с советским мышлением, не подходит эта буржуйская чушь.

Но тут все перевернулось. Я понял что есть два мира, люди до 1994 года рождения и после.

Проверил сразу всех. Остальные в норме)))

Будьте внимательны, не судите по себе и не списывайте все на молодость, не опытность и т.д.

Это другое поколение, это новые люди.

Всем удачи.

P.S.

Тест SQ — это просто шкала оценки уровня систематизации.

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

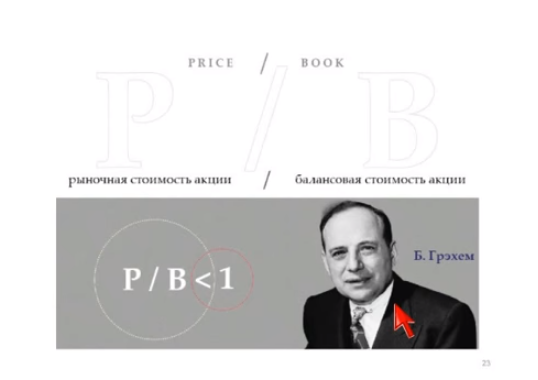

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Да-да, это миф про 90% сливаторов...

- 10 апреля 2016, 13:24

- |

В общем, эта информация — ещё один развод рынка, иллюзия и психологический самообман. А ведь как известно — всё на рынке надо считать и ничему нельзя верить на слово. ©

Поддержу Вестникова хоть он и сталинец. Действительно, утверждение о том, что 90% на бирже сливают — это миф, брокерня нам определённо врёт, на самом деле сливают где-то 95%, а то и все 99%. ;-)

Ниже компиляция из этих наших ынтырнетов.

2003 год, в FAJ выходит статья под названием «Рентабельность дэй-трейдеров». Два иканамиста с помощью нескольких независимых методик определяют, что, цитирую: «едва ли 20% от всех дневных трейдеров имеют самый минимальный профит...», остальные 80% соответственно в той или иной степени… льют. Это в США.

2004 год, выходит исследование интернациональной команды ботанов на базе данных Тайваньской биржи (TSE). Те суют под микроскоп данные биржи за 5 лет и выясняют, что на полугодовом промежутке теряют деньги более 80% дэй-трейдеров. Не сливаются в хлам, а и сливаются, и просто в некий минус работают, всё вместе… не зарабатывают, в общем.

( Читать дальше )

Работа трейдером + новые вакашки!)

- 23 января 2013, 10:15

- |

Топик для тех, кто в данный момент или в будущем планирует устроиться трейдером. Здесь представлены вакансии с сайтов hh.ru и superjob.ru, а также и с других, которые я постоянно мониторю!) Ищите, спрашивайте, сам довольно долго искал работу на фондовом рынке, приходилось проходить через многое!)))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал