Избранное трейдера sam

Как журналисты манипулируют вашим сознанием. Объясняю на примере бюджетов РФ

- 14 мая 2022, 04:43

- |

smart-lab.ru/blog/801148.php

Спасибо за ваши лайки и комментарии.

Однако, видно, что многие комментаторы не следят за бюджетами, а доверяют СМИ.

Объясняю как работают наши журналисты на примере громких заголовков про профицит гос бюджета.

Есть несколько уровней планирования бюджета РФ

- Федеральный бюджет

- Бюджеты государственных внебюджетных фондов

- Консолидированные бюджеты субъектов РФ

Федеральный бюджет ведется открыто на сайте budget.gov.ru/ и вот оттуда журналисты берут цифры.

В левом верхнем углу главной страницы сайта просто берут цифры из графы ДОХОДЫ и РАСХОДЫ, а дальше выдумывают текст.

Пока основной бюджет страны находится в профицитной зоне выходят очень яркие заголовки.

( Читать дальше )

- комментировать

- 4.9К | ★6

- Комментарии ( 15 )

Удивительная экономика россии

- 10 мая 2022, 02:47

- |

2) В росссии импорт был практически стабильным вне зависимости от курса доллара. Россияне всегда потребляли импорта от 10 до 15 млрд баксов в год. Что при курсе 27 что при 72. А как так? А все просто — россияне очень бедные (импорт в месяц на человека экстремально низкий) — образно говоря на смартфон раз два года, да на лекарства и хватает — вот и все. Все бедные но крупные государства такие — пример Мексика и Бразилия.

( Читать дальше )

Как компании зарабатывают деньги. НОВАТЭК

- 05 мая 2022, 23:46

- |

Фото ПАО «НОВАТЭК»

На днях обнаружил, что основной объект последних моих статей ПАО «Нижнекамскнефтехим», да и другие химики, закрыли доступ к отчётности за 2021 и/или предыдущие годы. Без отчётов мне трудновато продолжать исследовать их бизнес, поэтому пока что приостановлю рассмотрение производств НКНХ и займусь теми, у кого доступ к отчётности сохранился. К Нижнекамскнефтехиму я обязательно вернусь, когда отчётность снова появится.

Начну, пожалуй, с НОВАТЭКа. Область моей профессиональной компетенции — химическая технология, и в статьях о химических компаниях я подробно описывал технологическую цепочку до получения каждого продукта, одна статья — один продукт. Конечно, я не могу досконально разбираться во всём на свете. Поэтому, чтобы не допустить грубых ошибок, для компаний других отраслей буду рассматривать модель бизнеса в более общем виде: одна статья — одна компания, может быть где-то поподробнее, там, где моих знаний будет достаточно.

( Читать дальше )

Дивидендные герои и антигерои российского рынка акций

- 15 апреля 2022, 10:26

- |

👍 Обещают выплатить дивиденды за 2021 год:

➕ BELUGA GROUP (#BELU): 43,77 руб. на акцию

➕ НОВАТЭК (#NVTK): 43,77 руб. на акцию

➕ КуйбышевАзот (#KAZT): 17,4 руб. на акцию

➕ Ростелеком (#RTKM): в начале марта подтверждал намерение выплатить 6 руб. на одну обыкновенную и привилегированную акцию

➕ Positive Technologies (#POSI): 14,4 руб. на акцию

➕ FixPrice (#FIXP): 6,8 руб. на акцию

➕ Интер РАО (#IRAO): 0,24 руб. на акцию

👎 НЕ выплатят дивиденды за 2021 год:

➖ Северсталь (#CHMF)

( Читать дальше )

О безопасности брокерского счета

- 05 апреля 2022, 07:31

- |

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

В этом материале конкретизируем риски утраты активов и способы их блокирования.

На самом деле, источников угрозы мало, всего 2, но у каждого из них много вариантов развития.

Риск первый. Убыток на соседнем брокерском счете

( Читать дальше )

Тезисы из интервью с Элвисом Марламовым от 2stocks

- 04 апреля 2022, 12:03

- |

Тезисы из интервью с Элвисом Марламовым от 2stocks, их телеграм t.me/twostocks (видео бесплатное, ссылка: 2stocks.ru/webinars/zhizn-v-novoy-birzhevoy-paradigme):

👉 Рублей много, акций мало — рост рынка ожидаем. Единственный шанс вложить длинные деньги с доходностью выше 12% (текущие 10 летние ОФЗ) — акции.

👉 Нерезы заблочены, единственный выход — параллельный рынок (как сейчас полиметалл, ВЕОН). считает что это будет очень не скоро, возможно годы.

👉 Нерезов разблокируют только при разблокировании ЗВР.

👉 ВК вырос из-за того, что крупные парни шортили VK на вылете из индекса MSCI. Шорт стоит дорого, MSCI заморожен — получится небольшой шортсквиз.

👉 Портфель перед обвалом — наращивал плечи перед 24.02, не верил в обострение.

ЕН+, угольщики (Мечел, Распадская), ВТБ и ВЕОН. ВТБ и ВЕОН пришлось продать в убыток (потерял деньги). Примерно половину портфеля потерял полностью, внутри дня 24.02 терял 70% в моменте (Плечи 24.02 не смог продать).

( Читать дальше )

- комментировать

- 13.7К |

- Комментарии ( 99 )

Прямые продажи на валютном рынке

- 03 апреля 2022, 13:35

- |

В основном, экспортеры, импортеров мало.

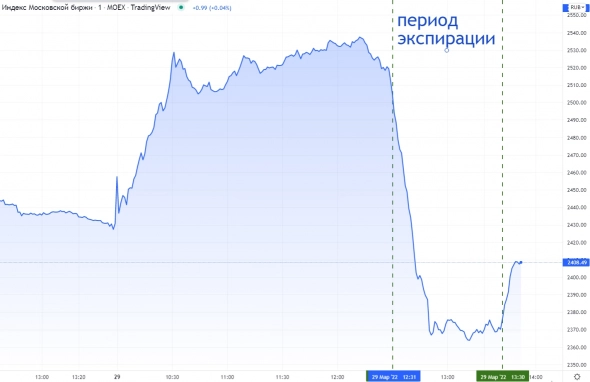

Экстремальная экспирация сегодня

- 29 марта 2022, 17:05

- |

Сегодня интересно так совпало, что рынок начали валить под экспирацию фьючерсов.

Цена экспирации индексов определялась с 12:30 до 13:30мск.

Эта экспирация была одной из самых драматичных за всю историю, и я не помню, чтобы ее вообще когда-либо переносили.

Все могло быть куда драматичнее, если бы бакс не укатали вниз на 25%, что зеркало укрепило фьючерс на индекс РТС.

Пришла беда - открывай ворота?

- 27 марта 2022, 17:32

- |

Кризис 2008

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России.

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- ускорение инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал