Избранное трейдера qawse

Обалденный канал про бизнес. Миллиардер Андрей Ковалев.

- 19 мая 2019, 22:12

- |

За весь вечер все пересмотрел. Он только начал выкладывать на Ютубе.

Занимается коммерческой недвижимостью.

Напоминает мне еще одного бизнесмена Сергея Мерсбрабуса(Болятко Сергей Анатольевич) с его байками из Бентли.

Так же советую посмотреть его байки как он вел бизнес.

Посмотрите не пожалеете. Но а то как он разнес Бизнес Молодость это стоит посмотреть)))

Сейчас у него стрим народ задает вопросы отвечает.

Особенно понравилось. Не делайте бизнес с друзьями и родственниками. Потеряете и деньги и друзей и родственников)))

Ах да забыл сказать самое важное!!!

Говорит я 11 лет ни куда не вкладывался ждал, время настало буду покупать.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 31 )

Всем патриотам торгующим на ММВБ

- 18 мая 2019, 19:13

- |

Скоро я три года как на рынке. И до меня только в этом году стало доходить: ММВБ дно, рубли — дно. Деньги нужно хранить в долларах, инвестировать в компании, создающие ценности в долларах.

На фото ниже ещё один наглядный пример.

Сегодня у меня 80% денег в российских акциях. Это самоубийство. Я удивлён, как я ещё не растерял депо за эти три года с таким подходом. Цель на ближайшие полгода: 50% в российских акциях, 30% в кэшо-облигах в долларах, 20% в иностранных акциях.

Мне нужно 30% доходности, не нужно 50%. Даже 10-15% в долларах более, чем достаточно.

Для всех здесь присутствующих очевидно, что это правильная стратегия?

Сбережение средств

- 18 мая 2019, 17:17

- |

1. «Ширмачи» – используют в качестве ширмы букет, плащ, пиджак, пакет. Ширмой накрывается карман или сумка жертвы, рука под ширмой проводит кражу, а свободная рука отвлекает внимание активной жестикуляцией.

2. «Мойщики» – работают в общественном транспорте, на рынках. Режут сумки и карманы жертв бритвой, отточенной монетой.

3. «Щипачи» – используют в своей работе только ловкость рук. Напарник отвлекает жертву, «щипач» совершает кражу и передает сообщникам.

4. «Марвихеры» – используют в своей работе только ловкость рук, но работают на выставках, презентациях, в театрах.

5. «Трясуны» – чаще всего работают на многолюдных улицах или в общественном транспорте. Прижимаются к жертве и резким, точным ударом вышибают из кармана кошелек.

6. «Рыболовы» – используют в своей работе рыболовный крючок и леску, при помощи которых извлекают из карманов и сумок кошельки.

Последние две категории сейчас встречаются редко. В последнее время карманные кражи стали настоящим бичом общественного транспорта. Воры работают практически с утра до вечера. Самое благоприятное для них время в час пик – с 7 до 9 утра и вечером после 16 часов. А так же выходные, «базарные» дни. При краже в общественном транспорте карманники обычно втискиваются последними, становятся на нижней ступеньке площадки, после совершения кражи на следующей остановке выходят. Возраст вора может быть разным, сейчас в основном эти делом промышляет молодежь, по словам оперативников до 70 % из них наркоманы. Даже среди 12–13 летних есть настоящие мастера. Выглядят эти подростки очень прилично. Чаще стали заниматься карманными кражами девочки подростки. Вид у них очень скромный, ни косметики, ни сережек. Чем скромнее вид, тем проще «тиснуть» ваш кошелек. Женщин в количественном отношении в этой профессии гораздо меньше, но работают они очень нежно.

( Читать дальше )

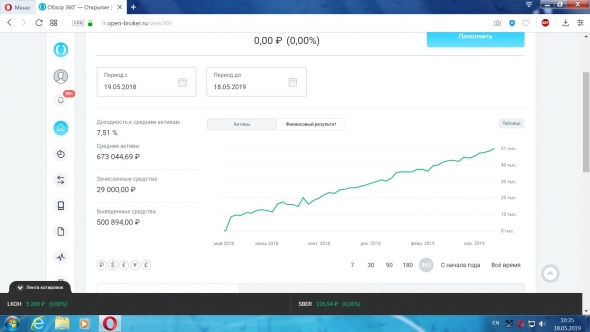

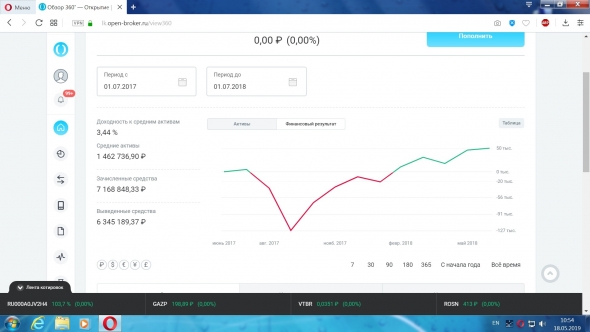

Сравнение доходности инструментов за год.

- 18 мая 2019, 10:47

- |

Решил анализ провести доходности различных инструментов по итогам года. Может кому то пригодится мой опыт.

Брокерские счета

1. Полностью пассивное инвестирование (портфель ОФЗ)

Риски — мошеннические действия брокера, риск дефолта эмитента минимальный. т.е средние риски.

В дальнейшем готовы закупить ОФЗ, при их доходности от +1% к ставке в вкладу в банке. При малейших проблемах будем закрывать бр счета. На текущий момент закрыты все бр счета в БКС, Альфе, на очереди по видимому Открытие.

Работаем сбер, втб и псб.

2. Активное инвестирование (фьючи — сишка, нефть, серебро).

Риски — высокие.

( Читать дальше )

Бэнкинг по-русски: 4.5 трлн невозвратов и неликвидов и другие новости АСВ

- 17 мая 2019, 19:01

- |

1prime.ru/finance/20190516/829978666.html

В банках-участниках ССВ обслуживается 2,6 миллиона застрахованных вкладов малых предприятий (без учета счетов с нулевыми остатками). При этом остатки на 89% счетов таких компаний не превышают 1,4 миллиона рублей.

Чтобы представить долю страхования малых предприятий в общем объеме страхования вкладов, приведу несколько цифр: общий объем застрахованных вкладов составил 31,68 триллиона рублей, в том числе на счетах физических лиц — 28,57 триллиона рублей (включая 0,57 триллиона рублей на счетах ИП); на счетах малых предприятий — 3,11 триллиона рублей (+11% к остаткам вкладов физических лиц).

Объем страховой ответственности (потенциальных выплат Агентства, без учета консолидации счетов по вкладчикам и встречных требований) оценивается в размере 20,17 трлн руб. (63,7% объема вкладов), в том числе по вкладам физлиц — 19,42 триллиона рублей, включая 0,33 триллиона рублей по счетам ИП; по вкладам малых предприятий — 0,75 триллиона рублей (+4% к объему ответственности по физическим лицам).

( Читать дальше )

12 млрд. рублей изъяли у куратора банков из ФСБ !

- 17 мая 2019, 15:41

- |

Рекорд по изъятию наличных при обыске у высокопоставленных силовиков, который с 2016 года принадлежал полковнику антикоррупционного управления МВД Дмитрию Захарченко, был побит. В рамках дела в отношении начальника банковского отдела управления «К» ФСБ России полковника Кирилла Черкалина была найдена сумма в 12 миллиардов рублей.

Это на 3 млрд больше, чем было конфисковано у Захарченко. Деньги у полковника ФСБ, которому уже предъявили обвинения в получении взятки на 850 тысяч долларов, были обнаружены при обыске в трех квартирах. Оперативники подозревают, что контрразведчик с двумя бывшими коллегами оказывал помощь как минимум трем банкам. В их числе лишившийся лицензии летом 2017 года «Югра», а также банк «Траст», оставивший дыру в 300 млрд рублей.

( Читать дальше )

Бэнкинг по-русски: "Структурный продукт" как альтернатива банковскому депозиту.

- 16 мая 2019, 00:55

- |

Результат Акции – заключение и исполнение во исполнение поручения Клиента форвардного контракта, по условиям которого Клиенту может быть выплачена окончательная расчетная цена Контракта, составляющая не менее суммы начальной цены Контракта, уплаченной Клиентом при заключении форвардного контракта.

2.5. Форвардный контракт – внебиржевой форвардный контракт, заключаемый ООО «Компания БКС» во исполнение поручения Клиента, являющийся расчетным срочным контрактом (производным финансовым инструментом), базисным активом которого является курс доллара США по отношения к рублю РФ, условия которого соответствуют условиям, указанным в форме поручения, являющегося приложением №2 к настоящему Приказу (далее – Поручение), а также включает следующие условия: Срок инвестирования — 3 месяца/91 день.

( Читать дальше )

FAQ по купле продаже битков в мск.

- 14 мая 2019, 18:07

- |

Для начала знакомимся с обзорной статьёй осени прошлого года

www.vedomosti.ru/technology/articles/2018/09/10/780482-kupit-kriptovalyutu

Все это реально, я всех фигурантов знаю лично, но способ изложенные там не самый чистый и безопасный

Есть более интересные, можете потихоньку начинать плюсовать))

----

Всем привет!

Очередное собрание клуба «Бэнкинг по-русски» объявляю открытым.

Тема дня «Как продать Биткоины с минимальными правонарушениями».

сформулирую ее именно так, ибо совсем ничего не нарушить будет достаточно сложно.

как я писал недавно в коментах:

По мне так, Bitcoin это лишь транзакционный инструмент.В основном для обхода китайцами валютных ограничений в своей стране. Тренд спроса задаётся оттуда. Ну остальной мир контрабандистов и оптимизатор ов периодически вносят свою лепту. Заходить и выходить в биток проще простого, через кэш....

Поэтому мы и будем рассматривать потенциальных покупателей нашего битка именно в этом сегменте.

( Читать дальше )

Китай США - объяснение на пальцах.

- 14 мая 2019, 12:17

- |

На повестке дня сейчас конечно основной вопрос — противостояние США и Китая. Факты таковы

- Дефицит торговли для Штатов более 300 млрд в год (США покупают у Китая ближе к 500 млрд, а продают меньше 200)

- Узкоглазые тырят технологии. Во многом поэтому мы видим качественные но ДЕШЕВЫЕ китайские аналоги. Так как китайцы не вкладывают тонны денег в R&D — конечный продукт им обходится сильно дешевле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал